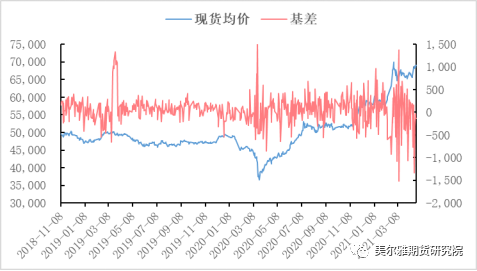

中国铜产业初端下游消费占比中,铜杆线占比达40%以上,是用铜需求最大的领域,经过数十年的发展,中国铜杆行业的竞争日益加剧,区域性特征明显。特别是在当前铜价逐级攀升,涨至历史高位水平后,给予下游加工企业的成本压力更大,风险增加。本文尝试剖析铜杆行业目前所面临的困局,分析未来铜杆行业可能的出清方式。 图1:中国铜杆产能与产量 图2:精废价差(不含税) 图3:精铜制杆与废铜制杆开工率 图4:中国铜杆加工费平均水平 图5:精费价差季节性图(不含税) 图6:精铜制杆区域性特征 图7:基差变化 铜产业链条上初端消费领域中的铜杆加工应该是铜材众多分类中面临困境最多的一个行业,产能过剩危机,利用率低下,废铜替代效应显现,地域竞争加剧,加工费承压,利润水平不高,资金占用大,成本损耗高,定价模式不统一,点价交易与套保难度加大,凡此种种都将是成为未来铜杆行业发展的制约,行业出清的拐点或将在此轮铜价的周期中逐渐显现,或许当前这种高铜价下企业面临的生产困境是行业升级变革的催化剂。 作为生产者的行为选择,在成本端,目前进口加工设备有一定国产化替代的趋势,工艺升级降低成本;原料端的废铜价格优势体现,保证质量的前提下同样具有一定成本优势,在目前精废价差和废铜供给的趋势下,这种替代效应或将愈发明显。在消费端,中国传统线缆需求增量不会太大,漆包线用杆的增加趋势也难形成较大的铜杆用量,生产者面临产品质量升级或寻找出口路径的两种模式,而这两类基于消费寻找的发展方向需要一定成本投入,因此规模企业,资金实力雄厚的加工企业或将脱颖而出。 (数据来源:SMM,WIND,美尔雅期货研究院)

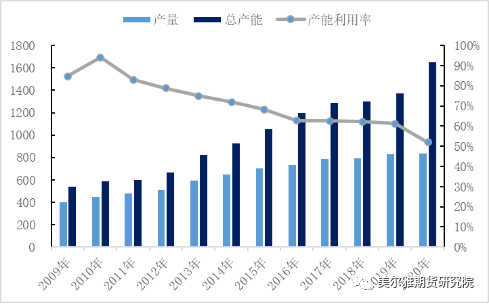

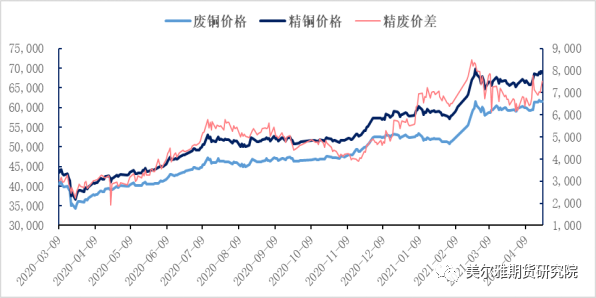

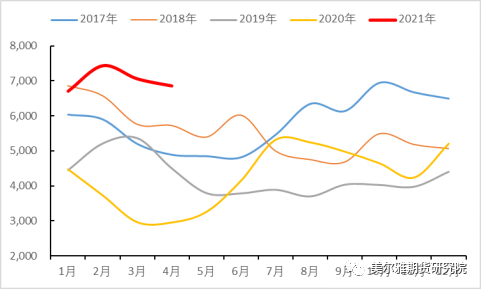

废铜制杆的优势体现在成本端,品质上也能达到下游对保阻率的需求,当精费价差涨至一定程度时,废铜需求将出现比较明显的增加,下图显示的是不含税的精废价差,可以看到随着铜价的攀升,精废价差体现的废铜优势显现,我们按照废铜票点进行扣减,当前精废价差已经突破了2400元/吨的边界,而按照之前2000以上的价差将明显提振废铜需求来看,这个价差已经维持了相当长的一段时间,叠加进口废铜政策改革,可以看到进口废铜出现了比较明显的增长,国产废铜同样也出现了增量需求,废铜制杆的开工率开始居高不下。

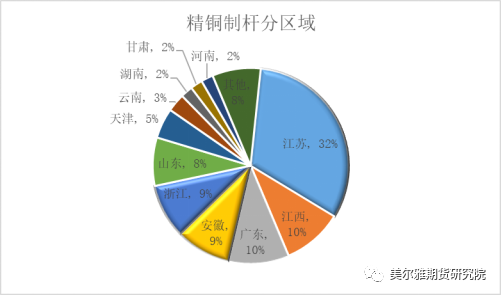

因为加工费水平不高,而所需资金流转大,企业对于生产中的各项成本更加敏感,其中最突出的莫过于运费成本,这也是造成当前铜杆企业区域集中度高的主要原因,长三角地区是主要的铜杆加工集中地,以江苏为首的铜杆企业占比高达32%,浙江省占比9%,安徽占比9%,其次以珠三角地区,环渤海地区也有集中的铜杆加工企业。另企业要控制物流费用在400 元/ 吨以下,就限制了原料采购和销售区域,货源难以跨区域流动,运输成本过高而加工费难以覆盖,在这样的发展圈里,便不存在垄断寡头市场,行业竞争加剧,企业要么从工艺环节和材料上寻找成本优势,要么寻找高端路线,要么寻找出口路径,但产能过剩,加工费承压的围城仍旧难以突破。

随着铜价攀升到七万关口,而铜杆加工费依旧在低位,精铜加工成铜杆的生产成本在增加,生产过程中的损耗是随着点价价位的升高而逐渐增加的,因此高铜价高损耗再度压缩了大部分铜杆加工企业的利润,而铜杆行业又属于资金密集型产业,所需流动资金大,资金财务成本高,如果没有充足的现金流和足够时间的账期,企业的平均资金周转天数将进一步增加,很难有20天以内的资金周转实力。

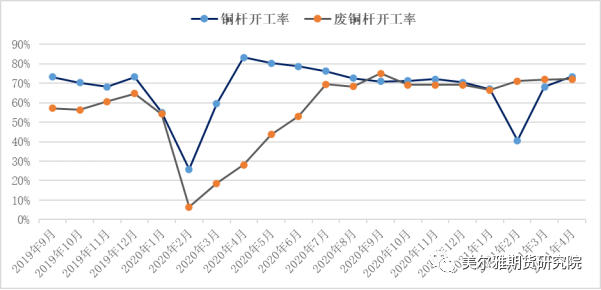

铜价进入高位高波动区间,企业点价交易和套期保值难度的增加不言而喻,尽管铜杆企业有时采用原料采购与铜杆销售实时点价对冲,有时通过套期保值等风险控制手段,但由于采购定价模式和销售定价模式不能一一对应,对于先有需求订单再去采购的精铜的加工企业来说,铜价的强势表现,增加了基差为负概率,盘面价长期高于现货均价,不利于企业进行原材料采购,有时还要付出了一定加工费利润去弥补点价的损失。