本周有色金屬重心上移,滬銅主力合約2102暴漲創新高,一度漲至60680元/噸%。

宏觀分析

宏觀方面,我國12月PMI數據略有回落,但各項數據均依舊處於近期高位,顯示經濟繼續穩定恢復、內生動力不斷增強。此外,中歐投資協定談判12月30日宣告完成,內容涵蓋市場準入承諾、公平競爭規則、可持續發展和爭端解決四方面內容,進一步對外部環境改善形成長期利好。此外,美聯儲重申延續寬鬆貨幣政策,美元指數繼續走弱並創新低,對有色金屬形成支撐,但強勢人民幣令倫銅表現強於滬銅。全球多國出現變異病毒,雖未造成市場恐慌情緒,但仍在一定程度抑制風險偏好。

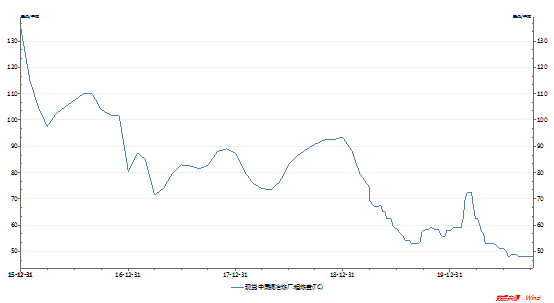

加工費維持低位

圖1 :銅精礦加工費

銅精礦加工費(TC/RC)是銅冶煉企業與銅礦生產商博弈的結果,決定銅精礦加工費水平高低的重要因素是礦銅的供求關系。當預計銅礦供應趨緊時,銅礦廠商在談判中佔據一定的優勢地位,此時銅精礦加工費的定價傾向於下降,而當預計銅礦供應寬鬆時,銅冶煉企業處於優勢地位,銅精礦加工費的定價傾向於上漲,故一定程度上銅精礦加工費的變化是銅精礦供需變化的晴雨表。

本周銅礦加工費繼續維持在48美元/噸低位。

下遊消費情況

電力:截至2020年11月,電源投資累積完成額 4157億元,同比增幅收窄到43.5%,電網投資累積完成額3942億元,同比降幅擴大至4.3%,逐月來看,電源投資節奏放緩,電網投資加速。從國家電網處獲悉,2020年該公司初步安排電網投資4600億元。這一數字較年初安排的4000億元,上漲12.5%。與此同時,國家電網的特高壓建設規劃持續加碼,在一個月內多次調高投資規模,從1128億元升至1811億元,增幅高達60.55%。

汽車:11月汽車產銷分別完成284.7萬輛和277萬輛,環比分別增長11.5%和7.6%,同比分別增長9.6%和12.6%。汽車產銷連續8個月增長,1-11月汽車產銷累計同比分別爲-3%和-2.9%,較前10個月同比降幅收窄1.6和1.8個百分點。

11月新能源汽車產銷分別完成19.8萬輛和20萬輛,同比分別增長75.1%和104.9%,單月產銷第五次刷新當月歷史記錄。1-11月,新能源產銷累計完成111.9萬輛和110.9萬輛,同比分別下降0.1%和增長3.9%,降幅較前9個月收窄9.1個百分點。

空調:2020年11月空調產量爲1771.6萬臺,同比增長5.5%。

2020年11月家用空調銷量爲1001.7萬臺,當月同比增加8.9%。

從產銷量數據來看,空調生產延續高景氣度,產量同比修復,關注四季度空調企業恢復生產情況,不過在房地產後周期時代,隨着竣工面積和銷售面積的增加,對空調的消費有望逐步增加

房地產:11月份房地產市場繼續發力,竣工面積的修復加快,新開工面積回升放緩跡象。不同於螺紋鋼水泥,銅鋁等有色金屬主要用於房屋建設後半段,房屋竣工面積更具有參考意義。2020年11月房屋竣工面積累計值爲5.92億平方米,累計同比下降7.3%,降幅收窄1.9個百分點,新開工面積累計同比下降2%,降幅收窄0.6個百分點,房地產市場在三季度末期並未發力,竣工的修復在四季度仍有空間。

庫存

截至12月31日,三大交易所總庫存27.22萬噸,較月初減少了5萬噸,LME銅庫存繼續下滑,提供主要減量,上期所庫存降至低位有所反彈,上期所庫存爲8.67萬噸,月庫存減少了6233噸,LME庫存減少4.13萬噸至10.8萬噸,COMEX銅庫存減少3126噸至7.76萬噸。

據SMM調研了解,12月31日上海保稅區銅庫存較12月25日增加1.35萬噸至36.4萬噸。外貿市場年底氛圍趨濃,交投活躍度降低,而進口持續處於虧損狀態,加之內貿貼水,美金銅需求清淡,出庫量有所減少,保稅區庫存連續兩周表現回升。

小結

本周銅價創新高,滬銅主力合約2102站上6萬關口。銅價連番上揚最主要的因素就是市場預期國外將會推出新的經濟刺激政策以及越來越好的終端出口數據使得銅市情緒上樂觀,實體上淡季不淡。美國9000億美元刺激政策已經籤字落地,市場樂觀情緒暫時告一段落再加上國內也是再有一個月就要迎來春節,下遊終端在1月開始就會陸續開始放假,需求將會逐漸減弱,因此預計銅將會開啓壘庫階段。但是由於海外需求正在持續的復蘇,汽車、電家、家用、機電產品等的海外需求仍非常旺盛,全球銅顯性庫存還是處於極底的位置,累庫效應對銅價的影響不會如往年那麼大。1月北方環保限產接觸,需求會有短暫的提升,同時,美國市場再度陷入混亂局面,美指再創三年新低後,金屬集體上行,而2021年TC費用又連續6年下滑,冶煉成本增加,廠家拉漲情緒升溫,最終導致銅價再攀新高。