核心內容

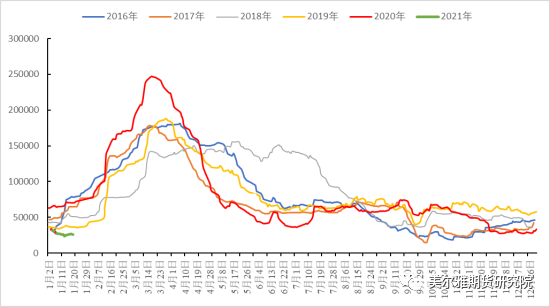

環顧當前銅產業的基本面特徵,最爲突出的莫過於全球顯性庫存的超低位水平以及持續的去庫表現。在之前的年報中我們有提到今年基本面的交易邏輯是銅庫存低位且消費預期向好,一轉眼一月即將結束,海外庫存跌跌不休,國內消費雖有走弱,但下遊的補庫仍是意猶未盡,累庫的時間點滯後於往年;本文想通過近期庫存方面的一些變化看後期庫存演化方向:一是海外庫去庫到何時;二是國內庫存何時累庫,何時結束以及累庫高度如何。

1

海外庫存—持續去庫到何時

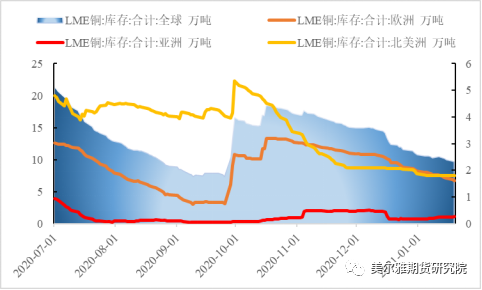

截至1月21日,LME銅全球庫存9.4萬噸,觀察近半年的LME銅庫存的變化,從下圖中可以明顯看到,在去年的10月份,LME銅連續集中交倉將庫存從7.36萬噸的低位推升至18.5萬噸附近,集中交倉的倉庫主要集中在歐美地區,正是海外疫情二次爆發的階段,其中歐洲幾個主要倉庫庫存上升迅速,不過此次交倉並未顯示出持續性,由於歐美國家的制造業仍在加速復蘇,庫存很快就恢復了去化狀態,首先是北美新奧爾良倉庫的持續下滑,從5.3萬噸減至1.7萬噸;緊接着是歐洲主要倉庫鹿特丹的9萬噸庫存逐漸減至4.37萬噸。

圖1:LME銅庫存分地區變化

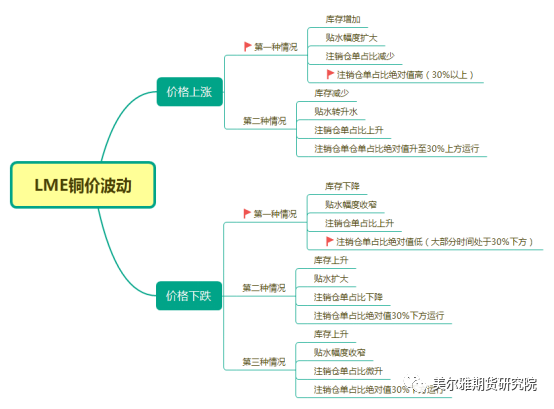

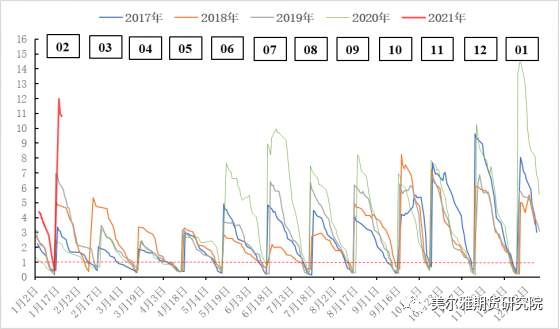

LME銅庫存變化的另一特徵表現爲,注冊倉單佔比長期維持高位,在之前的一篇倉單分析的專題中我們從庫存,升貼水和注銷倉單佔比的角度分析了在價格上漲和下跌的過程中,三個變量不同的表現特徵,其中在價格上漲的兩種情況下,LME的注銷倉單佔比均跨越了30%。

圖2:庫存,升貼水,注銷倉單佔比與價格波動

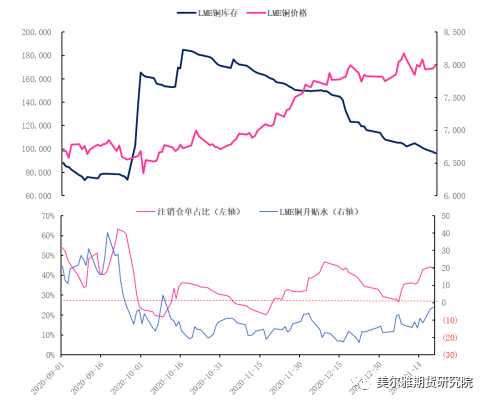

所以說三季度由於海外復工復產的熱潮,銅庫存降至年內新低,並且LME銅三個月一度升水20美元/噸,注銷倉單佔比升至年內高位60%;緊接着10月份集中交倉大幅增加了注冊倉單的數量,不過全球銅的消費預期較好,低利率背景和流動性寬鬆的情形下,銅庫存重回去化態勢,注銷佔比基本都處於30%以上的高位,也給了銅價很強的支撐。從注銷倉單佔比波動的角度可以發現最近幾個月的數據變化呈現出一個周期性的特徵,大約以30個交易日爲周期,經歷一輪由上漲到下跌的過程。

圖3:近期注銷倉單佔比回升,接近前期高點

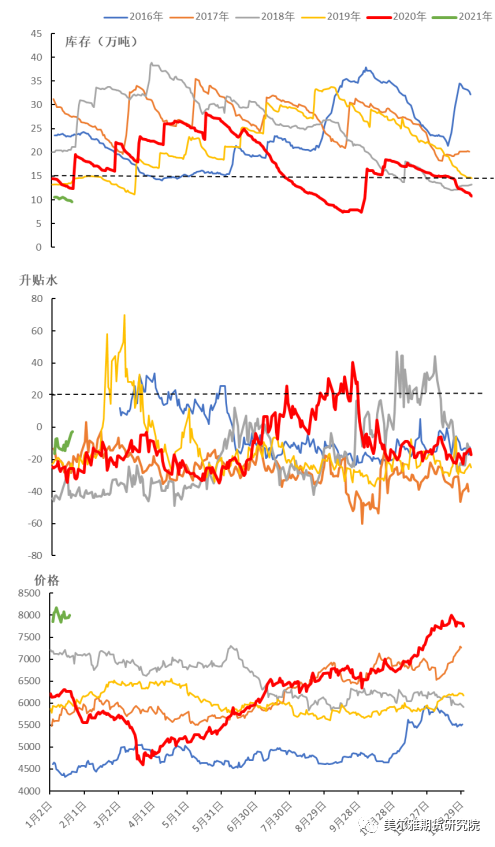

從海外角度,今年一季度的海外需求預期驅動較強,全球大力投資與新能源開發和研究相關的產業,給予銅價較強的支撐,但是落入現實,無論是歐洲還是美國,疫情感染人數仍處於高位,封鎖期延長,疫苗投放是起步階段,制造業繁榮的持續性存疑,在疲軟的消費面前可能會讓生產商補庫行爲階段性放緩,從而帶動海外顯性庫存增加;所以基於前面的分析和注銷倉單佔比變化的規律,LME銅庫存減至去年新低7萬多噸的可能性不大,LME銅庫存去化放緩且出現回升可能在本月末,屆時高位銅價或有一定壓力,由於LME銅庫存經常上演集中交倉,所以2月LME銅累庫的力度值得關注,我們認爲力度可能類似於去年十月,預測庫存將升至15-20萬噸區間,從歷年對比來看,仍將處於低位。

圖4:歷年庫存,升貼水和價格走勢對比

2

國內庫存—累庫拐點與高度

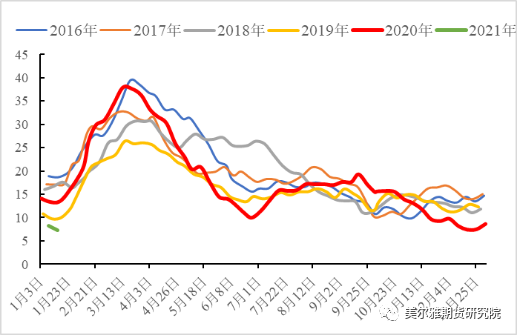

國內庫存的季節性變化規律很強,一季度由於春節效應,下遊生產需求放緩,庫存會開始累積,春節結束,訂單量回升,工廠重新開工,現貨需求旺盛會帶動庫存在二季度開始去化。從下圖年度走勢比較來看,國內交易所庫存同樣處於歷年低位水平,也不足十萬噸。

先說比較積極的一面,第一點,盡管高銅價對於下遊節前備貨有一定抑制作用,但是升貼水和現貨成交情況告訴我們,由於市場流通貨源不多,顯性庫存很低,貿易商的挺價情緒濃,一月開始當銅價下降到59000元/噸下方的時候,下遊詢價積極說明仍有一定備貨需求,致使今年1月交易所庫存仍在去化,同時社會庫存也在下降。

圖5:上期所銅庫存季節性走勢(單位:萬噸)

第二點,圖6顯示的就是對應近月合約月份持倉量與倉單庫存的比值,今年的01合約和02合約成爲交割月合約之後持倉與倉單比異常陡峭,雖然最後都並未形成“多逼空”,不過究其緣由還是倉單庫存太低的,賣方不願意在近月交割,可能對於後市銅價看漲;買方想在近月合約上交割,因爲現貨升水,遠期結構升水,並擔心後期銅價還有高點。買賣雙方都是基於對銅價的積極表現做出的市場行爲,也可以算是一個積極信號。

圖6:持倉量與倉單量的虛實比

圖7:上期貨倉單庫存季節性走勢(噸)

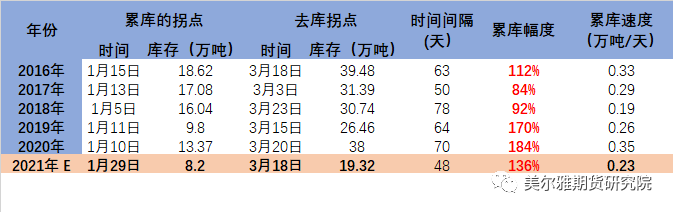

該來的累庫會遲到但並不會缺席,不過累庫高度可能有限,有幾點新變化值得關注:首先是下遊加工領域來看,銅材類產品開工率,銅管和銅板帶的仍然很高,對應空調當前的生產旺季,汽車仍具有高景氣度,出口屢創新高的背景下,今年一季度終端的訂單量或不會有很大的滑坡,其次當前國內疫情有反復,提倡就地過年,工廠生產有補貼的一些政策,我們或能看到顯性庫存累庫延後,且累庫速度放緩;最後一點就是在銅價表現強勢,市場貨源不多背景下的持貨商換現意願可能不強。

綜合來看,我們推演出如下表所示的庫存變化,那麼對應到銅價上從基本面的角度需要關注,月底前如果出現海外和國內顯性庫存的同時增加,國內又是淡季消費,價格面臨着一定的回調壓力,但調整的幅度可能不會超過2000元,通脹的擡升,原料端的偏緊和消費端的預期對於價格有力支撐,低顯性庫存的格局也會繼續維持。

圖8:國內庫存變化推演

數據來源:wind,美爾雅期貨研究院