本月滬銅維持震蕩走勢,滬銅主力合約2103橫盤運行;,一度衝高至58460高點,截止於1月29日,最終收於57550元/噸。

宏觀分析

1美元指數維持低位

圖1:美元指數日K

資料來源:新浪財經新紀元期貨研究所

2.全球整體宏觀情緒趨於樂觀

拜登宣誓就任美國總統,舒默擔任參議院多數黨領袖。拜登上任當天將籤署至少15項行政令,推翻特朗普在移民等方面的政策,其中包括重新加入《巴黎氣候協定》和世界衛生組織,停止修建邊界牆。歐洲央行維持貨幣政策不變,重申非常寬鬆的貨幣政策立場,緊急債券購買計劃規模保持在1.85萬億歐元不變;如果能維持有利的融資條件,可能無需完全使用購債額度歐洲央行行長拉加德表示,歐元區經濟在2020年末可能萎縮,風險傾向於下行但程度有所減輕;未來財政政策需要保持擴張性,貨幣政策方面不排除任何可能。

中國2020年全年國內生產總值1015986億元,按可比價格計算,比上年增長2.3%。這是歷史上我國GDP首次突破100萬億元大關。在新冠肺炎疫情衝擊全球的背景下,我國成爲2020年唯一正增長的主要經濟體。國家統計局數據顯示,按目前測算的年平均匯率折算,2020年我國GDP達到14.7萬億美元,穩居世界第二,佔世界經濟比重約17%左右。2020年我國經濟呈現逐季回升態勢,一季度同比下降6.8%,二季度增長3.2%,三季度增長4.9%,四季度增長6.5%。四季度6.5%的增速,是2019年以來的季度新高。

3. 2020年四季度GDP超預期

2020年經濟圓滿收官,初步核算,我國國內生產總值(GDP)1015986億元,按可比價格計算,比上年增長2.3%,是全球唯一實現正增長的主要經濟體。分季度看,一季度同比下降6.8%,二季度增長3.2%,三季度增長4.9%,四季度增長6.5%,增速呈現V性反轉的走勢。從先行指標來看,中國12月官方制造業PMI錄得51.9,較上月小幅回落0.2個百分點,但已連續10個月位於枯榮線上方。12月財新制造業PMI降至53,較上月放緩1.9個百分點。分企業類型來看,大、中型企業PMI均爲52.7,繼續保持在擴張區間,小型企業PMI爲48.8,降至枯榮線下方。從分類指數看,生產指數爲54.2,較上月回落0.5個百分點,新訂單和新出口訂單指數爲53.6和51.3,分別低於上月0.3和0.2個百分點。數據表明,雖然12月制造業PMI有所放緩,但生產和需求繼續保持擴張,經濟穩定復蘇的基礎進一步鞏固,考慮到低基數效應的影響,2021年一季度經濟增速將顯著偏高,全年或呈現前高後低的走勢。

物價方面,中國12月CPI同比上漲0.2%(前值-0.5%),受持續低溫天氣以及元旦假日需求增加等因素影響,蔬菜、雞蛋、肉類等食品價格上漲,是CPI由降轉升的主要原因。PPI同比下降0.4%,降幅較上月收窄1.1個百分點,主要受石油、煤炭、金屬等大宗商品價格漲幅擴大的影響。進入2021年,隨着生豬生產加快恢復,豬肉價格有望回歸正常水平,CPI重心或將下移,通脹壓力將進一步下降。隨着新冠疫苗大規模投入使用,全球經濟復蘇有望加快,疊加低基數效應的影響,PPI上半年將大幅回升,全年或呈現前高後低的走勢

基本面分析

1.1.銅精礦供給

2020年10月全球銅礦產量爲180.6萬噸,較去年同比增長4.03%;1-10月累計銅礦產量爲1686.70萬噸,同比下滑0.03%。原料端的供應恢復緩慢。

國際銅研究組織(ICSG)周三發布的數據顯示,全球精煉銅市場10月份出現11.3萬噸的供應缺口,低於9月份的供應缺口14.7萬噸。2020年1至10月份的精煉銅供應缺口爲48.2萬噸,高於去年同期的35.4萬噸。2019公歷年(1至12月)全球精煉銅的供應缺口爲38.1萬噸。

2020年12月中國銅礦砂及其精礦進口188.5萬噸,同比下滑2.25%,全年累計進口2178.8萬噸,累計同比減少1.1%,這也是自2011年以來,中國銅礦砂及其精礦進口量出現再次負增長。

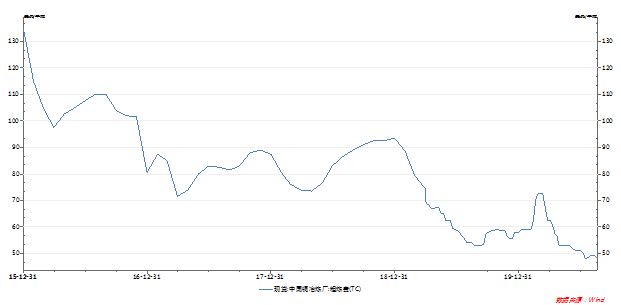

1.2.銅精礦TC持續下滑

銅精礦加工費(TC/RC)是銅冶煉企業與銅礦生產商博弈的結果,決定銅精礦加工費水平高低的重要因素是礦銅的供求關系。當預計銅礦供應趨緊時,銅礦廠商在談判中佔據一定的優勢地位,此時銅精礦加工費的定價傾向於下降,而當預計銅礦供應寬鬆時,銅冶煉企業處於優勢地位,銅精礦加工費的定價傾向於上漲,故一定程度上銅精礦加工費的變化是銅精礦供需變化的晴雨表。

截止於1月25日,銅礦加工費繼續維持在46.17美元/噸低位,環比上周下降 0.48 美元/噸。雖然南美方面 Las Bambas 與當地社區協議達成,精礦發運恢復,但積壓訂單發出仍需排隊;另一方面,智利北部港口發運繼續受到風浪問題困擾,船無法靠岸導致裝運問題,預計下周會逐步緩解。整體來看,智利及祕魯船期問題導致精供給出現一定結構缺口,導致國內煉廠補庫需求增加,爲本輪 TC 下行的主要動因。

圖2.中國銅冶煉廠TC

資料來源:WIND 新紀元期貨研究

1.3.廢銅供應緊張持續

11月我國銅廢碎料進口9.33萬噸,環比增加38.89%,同比增加30.54%。1-11月銅廢碎料累計進口82.71噸,累計同比減少41.55%。2020年第十三批限制類公示表,其中銅廢碎料核定進口量爲5980噸,當前廢銅批文總量已累計達88.55萬噸,爲實現 2021 年固體廢物零進口的目標,後續批文量繼續保持低位;另外再生黃銅原料可自由進口細則開始實施,政策的解讀和執行仍需要一定時間。

本月精廢差一直延續高位,從上旬開始,在美元大漲和國內疫情嚴重打擊下,加上寒潮天氣,北方需求明顯受損,導致廢銅南下,精廢價差擴大到3000元以上的高位,吸引部分企業用低氧杆替代無氧杆。後續雖有現貨供應縮緊,現貨升水價格上行等利好支撐,但在市場淡季下,國內廢銅市場難有回暖表現,滯跌滯漲成爲常態。

1.4.下遊需求分析

自2020年11月以來,國內銅消費整體呈現淡季不淡的特徵,當前還延續這種趨勢。一方面是由於電力和房地產等相關活動放緩帶動銅消費季節性趨弱,另外一方面是家電和新能源汽車產銷保持強勁增長勢頭。

電力:1-12月電網累計投資4699億元,同比增長-6.2%,跟11月份相比降幅擴大2個百分點,1-12月電源累計投資5244億元,同比增長29.2%,跟11月相比增速下降14.3個百分點。整體來看,電力投資放緩推動銅消費逐漸季節性趨弱。

汽車:2020年12月中國汽車產量同比增長6.5%,全年產量同比下降約1.4%,2020年新能源汽車累計產量同比增長22.4%。乘聯會數據顯示,2021年1月1-24日,汽車銷量同比下降4%,環比12月同期下降8%,汽車銷售有所放緩。

空調:受益於海外需求強勁,家電出口保持較高增速。12月空調出口549萬臺,同比增長30%,增速較11月份提升18個百分點;11月冰箱產量386萬臺,同比增長63%,增速較10月提升26個百分點。1月重點空調企業排產同比增長55.9%,環比增長6%,外銷同比增長47.9%。

1.5.庫存情況

本月,截止1月26日,LME銅庫存79275噸,較月初減少26525噸(25.1%)。SHFEE庫存79275噸,較月初減少25050噸。三交易所庫存較去年同期相比均有大幅減少,低庫存構成當前銅市基本背景,極端低庫存對銅價的邊際支撐作用放大。

總結與展望

月初受沙特自願減產油價上漲,主要經濟體制造業活動繼續擴張,美國12月制造業12月PMI大幅超預期等利好消息影響,市場信心得到提振,美金指數繼續走弱,市場對銅價上行心態樂觀,LME銅價突破8000美元關口。但隨之而來的是國內疫情反彈,國際疫情再度爆發,引發市場擔憂,基本金屬普遍下跌,銅價下跌整理爲主。隨着疫情爆發帶來的恐慌情緒逐步得到釋放,市場發現下遊需求整體來講並未得到明顯消減,社會顯性庫存也未出現淡季累庫現象,反而庫存持續下行,供需面的雙重支撐也爲銅價進行駐底,銅價在月中旬重回上行通道。隨着拜登正式就任美國總統,市場炒作新政策,美股大漲創歷史新高,風險情緒高漲,美元匯率下跌,對基礎金屬價格上漲構成支持,LME銅價重返8000美元關口,但是美國財政刺激措施推進遲緩,市場擔心中國需求,也限制了銅價的上漲空間。臨近月底國內放假企業開始增多,淡季效應加強,市場交投氛圍轉弱,滬銅價格在59000元/噸左右震蕩盤整。當前屬於低庫存構成銅市基本背景,前文也提到煉廠減產供應減少,並且終端消費除基建、電力陷傳統淡季外,其它外多數維持旺盛,大中型企業訂單普遍較好,這些因素也限制了銅價的下行空間。

不過隨着放假企業陸續增多,淡季效應加強,現貨升水已經開始回落。隨着春節臨近,按照往年行情表現來看,市場成交難有良好表現。目前國內煉廠基本都正常生產,供應正常,部分下遊的提前放假將會導致市場供需基本面與本月相比出現反轉。不過由於銅管銅棒等廠家出口訂單良好,春節可能不放假,銅的壘庫要弱於往年。宏觀方面美國財政刺激措施推進遲緩,利多政策短期內無法得到體現下,業者心態或將隨之轉淡,整體來看春節前後銅價雖有下跌風險但幅度有限。

後市預測:預計下月LME銅價7500-8200美元/噸,滬銅57000-58800元/噸。

風險提示:宏觀氛圍整體偏中性,顯性庫存持續走低對銅價仍有支撐,但國內受疫情影響,北方地區下遊工廠放假時間體現,需求面表現疲軟,工信部雖然表示今年不會大範圍停工,但各省逐步落實防控措施,估計將大大減少春節旅行和消費。整體來看,春節前後銅價窄幅盤整爲主,現貨升貼水或有下滑預期