觀點小結

本周焦點:飆升的利率price in了多少通脹預期?

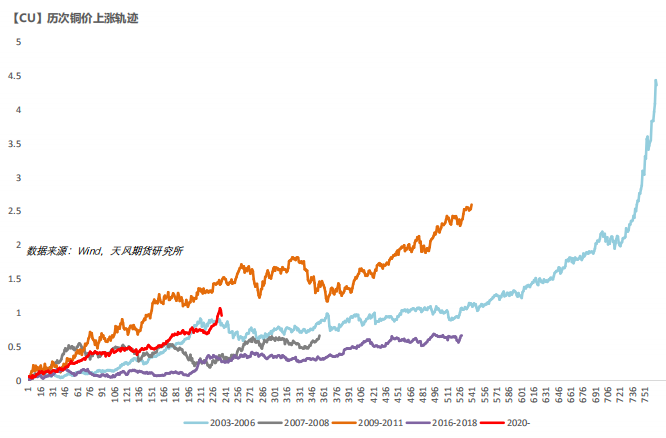

* 上周美債10年期收益率繼續飆升,一度突破1.60%水平,期限利差也持續走闊,我們分析了歷史上美債收益上行與銅價的關系,發現在經濟處於復蘇以及從復蘇走向過熱的階段之中,美債收益率的上行與銅價的上漲是相互的,這也符合短期經濟波動四象限的特徵,這意 味着只要FED不對其政策進行調整,現有的復蘇進程可以持續,美債收益率的走強並不會從主觀上終結銅價的上漲;

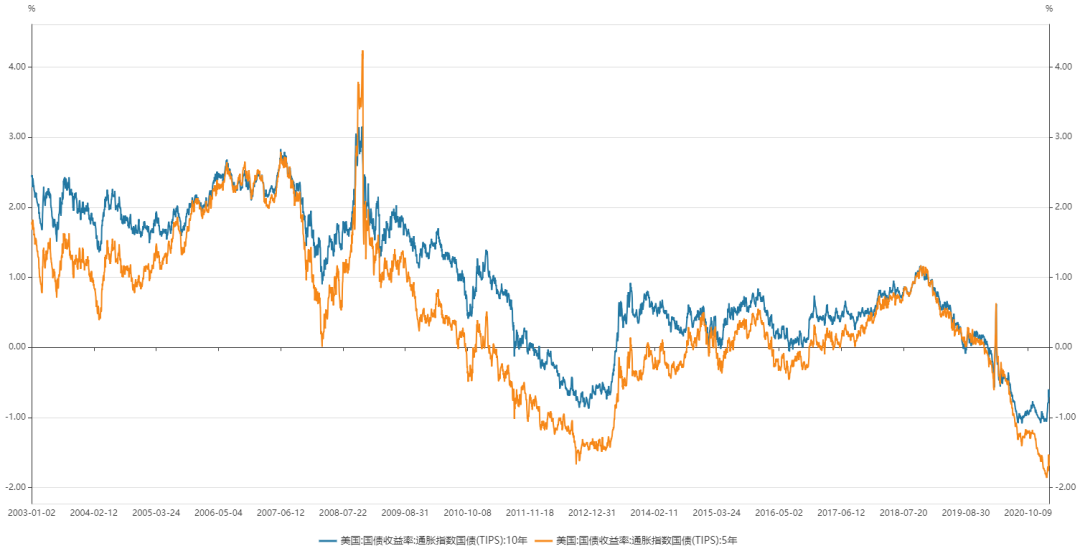

* 但是從近期節奏上講,美國TIPS10年期與TIPS5年期的利差持續走強至歷史高位區間,無限接近2010年年初的高位水平,從歷史分位上看,遠遠高於當前10年期美債收益率在歷史上的分位數水平,這意味着市場對遠端經濟復蘇與通脹預期進行了充分的交易;

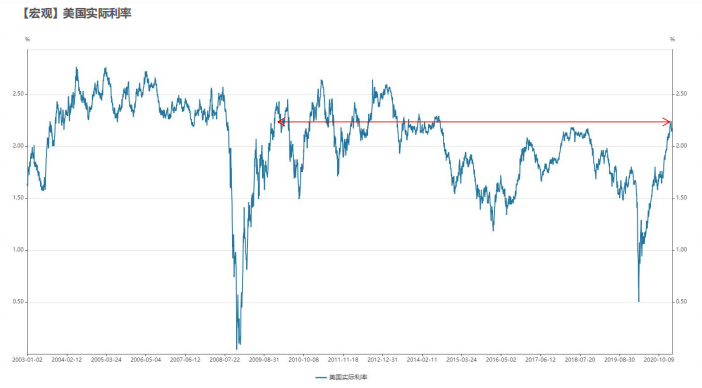

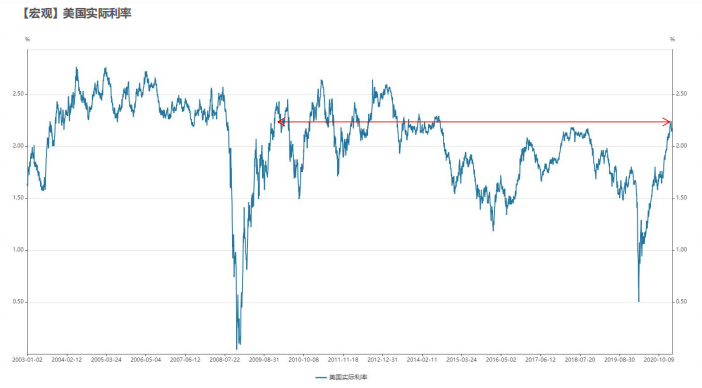

* 從實際利率來看,目前實際利率已經回升至美國經濟的上一輪高峯(2018年)附近,近期也已經接近2009-2011年那一輪上漲時實際利率在2010年初所達到的第一個高點,較高的實際利率對風險資產帶來了短期壓力。

周度基本面情況:

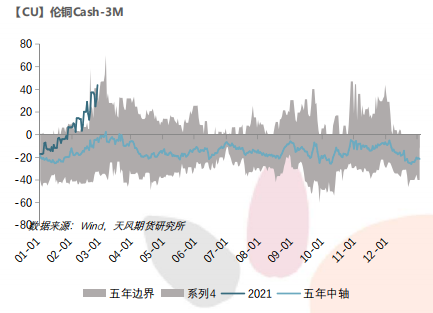

* 倫銅的擠倉仍在持續,Cash-3M繼續走強,Warrant Banding Report 和 Futures Banding Report也維持着較高的集中度,目前Cash-3M逼近五年來的季節性高位,目前距離三月第三個周三還有三周,需要警惕擠倉的結束、Cash-3M的回落;

* 滬銅升水在上周遭遇崩塌,大致有以下原因:銅價快速、大幅拉漲,天然不利於現貨升水走強;下遊需求在上周並未完全回歸,部分開工企業本身備有原料庫存,部分未開工企業要在本周才陸續復工;部分大貿易商的跨市正套頭寸在國內面臨較大的保證金壓力,現金流較爲緊張,制約了其在現貨市場收貨的意願和行爲;

* 進入3月,又逢價格回調,基本面關注下遊訂單與需求,宏觀面關注美國實際利率與TIPS利差,大概率在經歷震蕩調整後會有買入時機。

本周焦點:飆升的利率交易了多少預期?

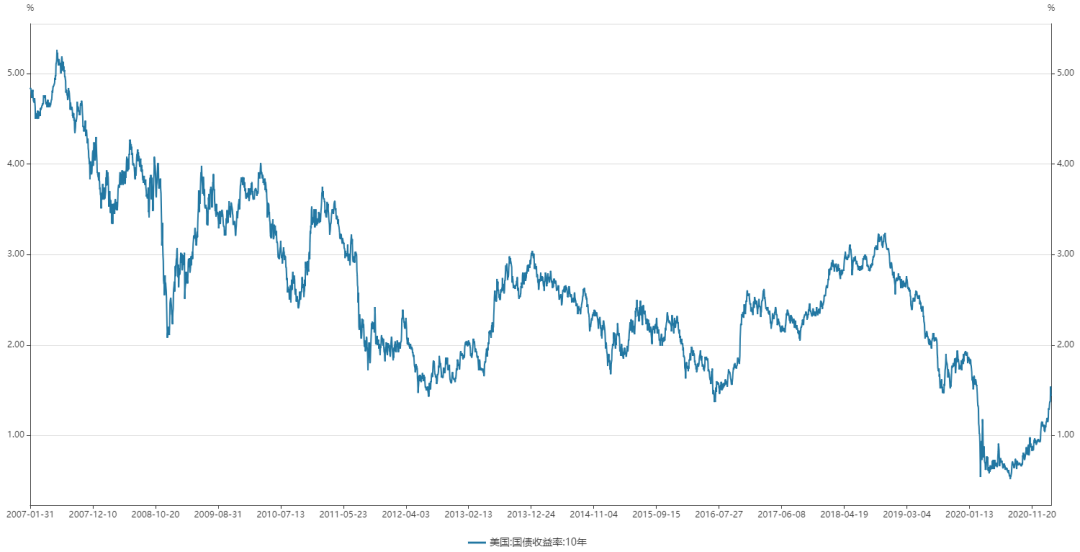

美債收益率繼續飆升

* 上周美債10年期收益率繼續飆升,盤中一度突破1.6%水平;

* 歷史上美債收益率的走強往往與銅價的上行相伴,背後反映的是短期經濟波動四象限的特徵;

* 美債期限利差持續走闊,但目前仍然處於走闊的早期階段,靜態的從期限利差的歷史經驗來講,目前並沒有暗含太大風險。

【宏觀】美國10年期國債收益率

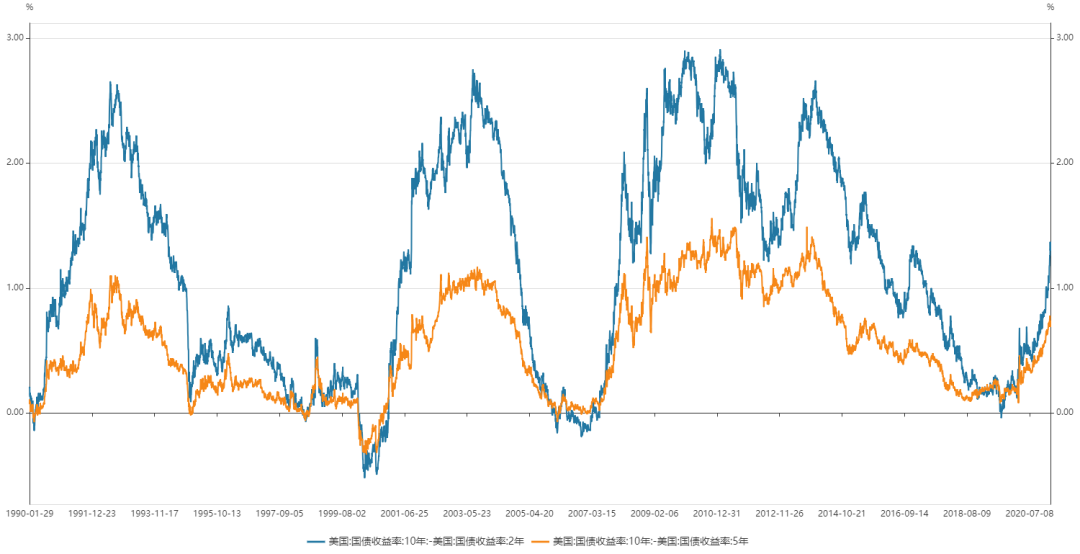

【宏觀】美債期限利差

TIPS利差暗示通脹預期被充分交易

* 比美債10年期收益率上行更應關注的是美國通脹債券TIPS(10年期-5年期)利差的走闊;

* 歷史位置來看,目前已經接近2010年初的高位水平,並且進入歷史高位區間;遠遠高於美債10年期收益率所處的歷史位置;

* 這意味着就短期而言,市場對經濟復蘇——通脹預期的交易已經相對充分。

【宏觀】美國TIPS收益率

【宏觀】美國TIPS利差

美國實際利率同樣回升至相對高位

* 美國實際利率同樣持續攀升,從歷史位置上看,已經略微超過美國經濟上一輪高峯2018年;

* 與2009-2011年的復蘇相比,目前實際利率也已經接近2010年初的高位;

* 實際利率的擡升對風險資產的定價帶來了震蕩,銅價也不能幸免。

與歷史經驗相比

* 在上周周報的焦點話題中,我們從價格軌跡的角度,將本輪銅價上漲的斜率和幅度與歷次銅價大幅上漲的階段做了一個簡單比較,結論之一是2009-2011年的上漲更有可比性;

* 從時間上計算,2009-2011年的第一輪上漲基本持續了12個月,而目前本輪上漲截至2月底持續了11個月;

* 結合本周關於利率所處位置的探討,可以發現目前美國通脹預期與實際利率所處的位置與2010年初期極爲相似;

* 從這個參照體系而言,包括銅價在內的全球風險資產存在一次價格重估的可能,也就是我們當下可能面臨的調整;

* 不同之處在於:本輪美聯儲QE沒有中斷、美國居民部門資產負債表更加健康,這可能帶來的結果是調整的深度和時間更短、後期的波動更強;但再往後看,對美聯儲政策調整的壓力會更大。

周度基本面情況

倫銅存在擠倉的特徵

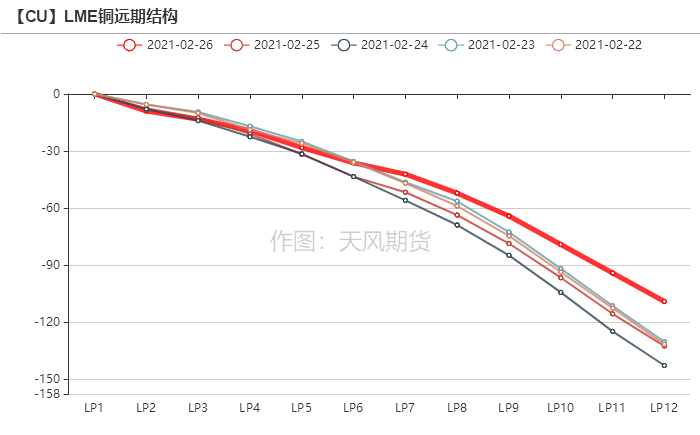

* 倫銅價格曲線依然呈現back結構,但遠期略有收斂;

* 倫銅Cash-3M在上周繼續上行,明顯強於季節性;

* 倫銅的擠倉在上周並沒有結束。

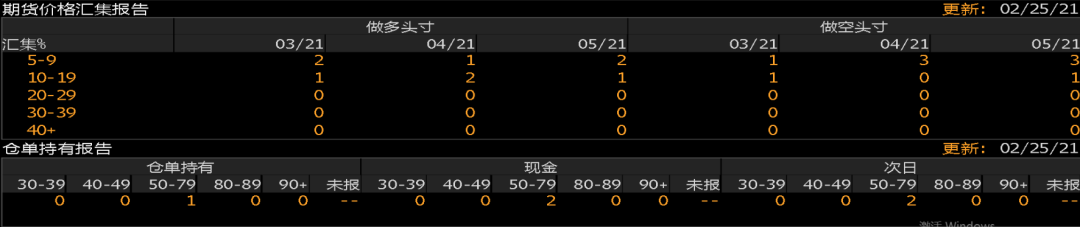

* LME的Futures Banding Report顯示在近月上多空持倉集中度依然較高;

* Warrant Banding Report顯示有一位市場參與者持有了50-79%的倉單,比上周更爲集中;

* Cash Report 和 Tom Report也仍然顯示出了較高的集中度;

* 種種跡象表明倫銅的擠倉在上周並沒有結束

【CU】Warrant Banding Report 和 Futures Banding Report

數據來源:Bloomberg,天風期貨研究所

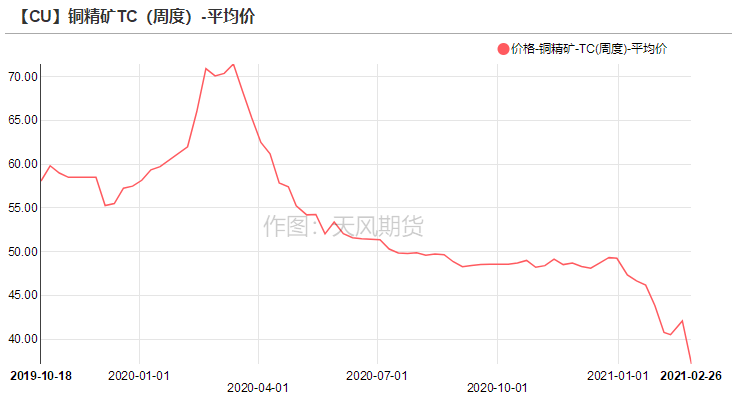

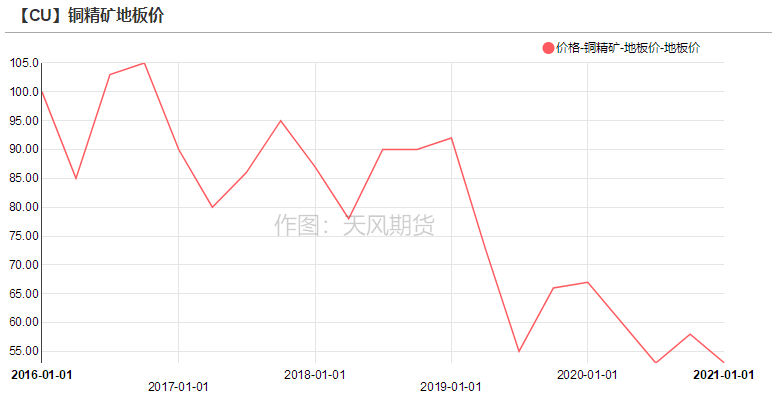

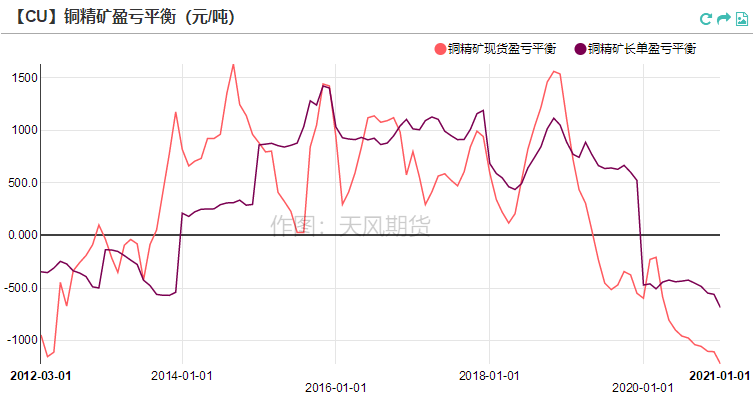

銅精礦加工費

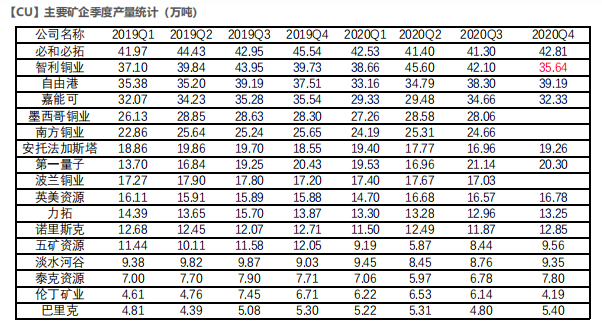

主要礦企產量及新聞更新

* 2020年Codelco銅產量增加,全年銅產量從159萬噸增至162萬噸,同比增1.9%。其中:Chuquicamata項目產量從38.5萬噸增至40.1萬噸;EI Teniente項目產量從46萬噸增至44.3萬噸;Radomiro Tomic項目產量從26.6萬噸減少至26.1萬噸;Andina項目產量從17萬噸增至18.4萬噸,同比增加8.2%;Ministro Hales項目產量從15.2萬噸增至17.1萬噸,同比增加12.5%。預計2021年銅產量爲165萬噸。

* 智利國家統計局(INE)數據顯示,全球最大的銅生產國--智利1月銅產量同比下滑0.6%。去年智利銅產量下滑0.7%,至580萬噸。

* 自由港麥克莫蘭(Freeport-McMoRan)首席執行官表示,公司將擴建在美國的幾座銅礦,以應對銅金屬需求的不斷增長。

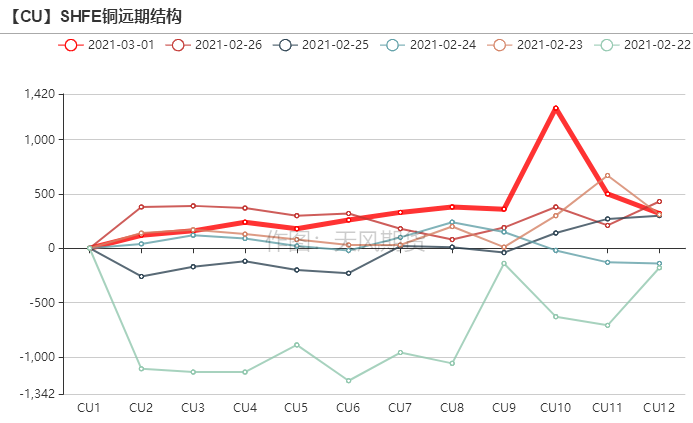

滬銅價差結構

* 上周SHFE銅價格曲線較此前整體位移向上,曲線近端的contango結構較上周已經轉變爲了小幅的back結構,從升貼水的角度看,上周銅現貨市場升水在周中有所崩塌,這與絕對價格的快速拉升、下遊消費未能全面回歸、以及部分貿易商資金緊張拿貨意願受限有關。但是總體而言,目前累庫的幅度和時間長度都會較往年同期更弱,基於我們此前周報中的判斷,季節性累庫幅度應該會低於往年,整個庫存曲線會被拉平,後期去庫幅度也值得期待,我們認爲目前可以關注布局銅價跨月正套頭寸。

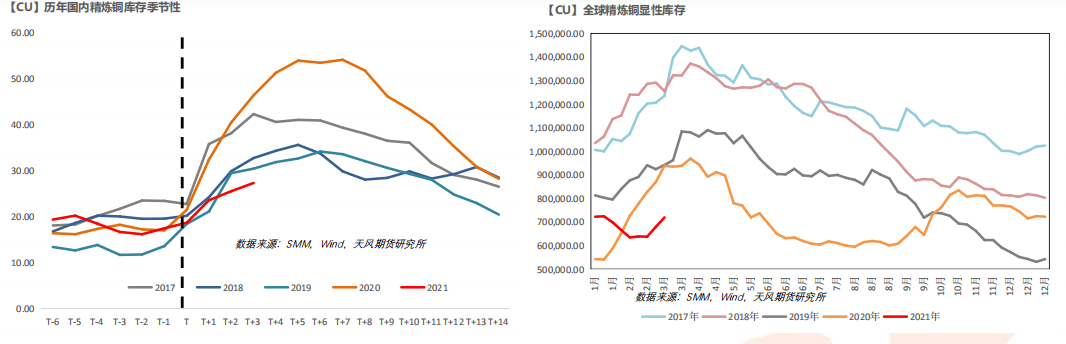

節後國內累庫略弱於季節性

* 上周國內庫存繼續累積,符合季節性特徵,但是正如我們此前指出,累庫的幅度和斜率都是僅今年來相對較弱的;

* LME在上周中小幅交倉6000餘噸,COMEX也有一定交倉,這與價格迅速衝高不無關系,

* 全球精煉銅顯性庫存(LME+COMEX+SHFE+保稅區)仍然處於近年來的低位水平。

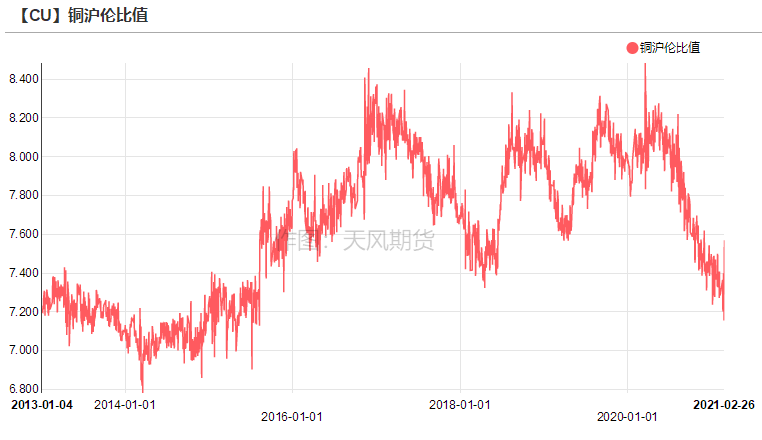

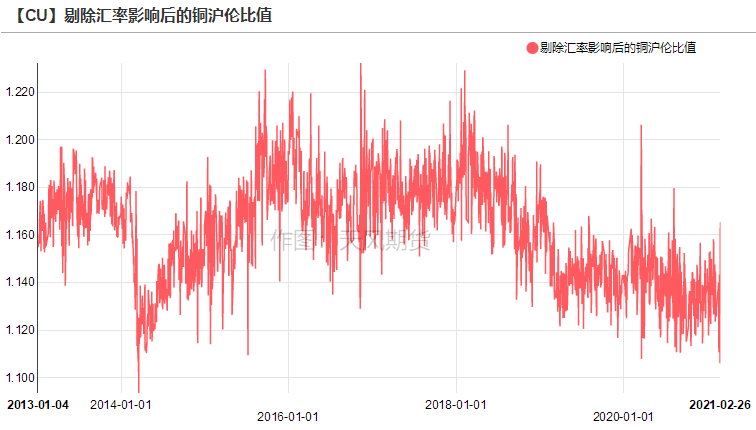

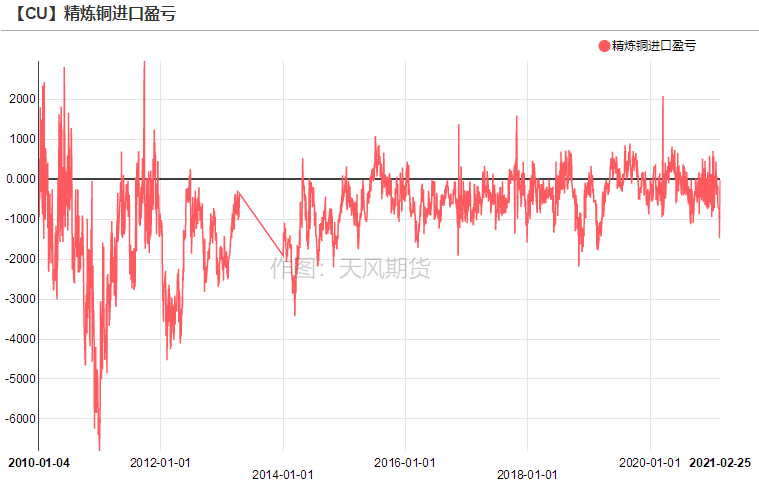

滬倫比值變動

* 上周SHFE/COMEX比價運行重心沒有明顯趨勢,正如我們在上周周報中指出,目前內外比價沒有一個特別清晰的邏輯,正套反套都比較糾結。目前我們仍然這麼認爲。一方面國內需求還沒有完全復蘇和釋放,目前國內價差結構還是contango,另一方面海外目前庫存處於非常低的水平,而宏觀指標顯示其復蘇動能和補庫動能依然強勁,並且曲線是一個陡峭的BACK結構。從進口盈虧來看,目前現貨端的進口虧損在400元左右,虧損幅度並不大,反彈的空間也相對有限,因此我們認爲接下來的比價依然會相對糾結,正套與反套都沒有特別佔優的邏輯,會處於相對拉鋸的狀態之中,建議可以減少交易,當然從純粹的移倉收益的角度考量,應該是做正套更合適。

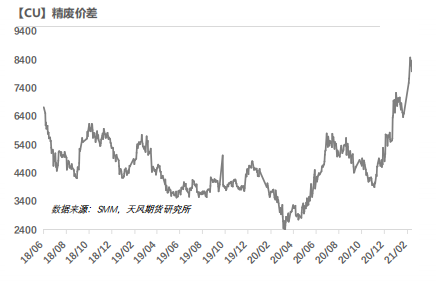

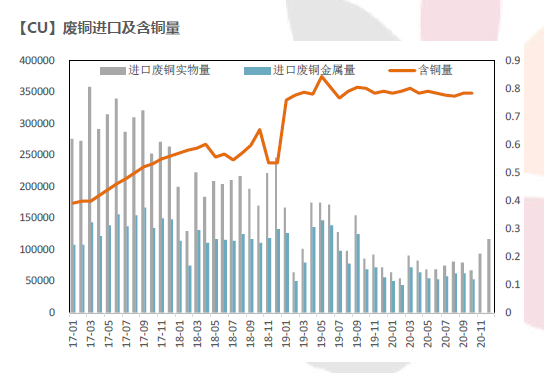

精廢價差

* 上周精廢價差略有收斂,整體呈現高位震蕩。

* 根據我們對部分廢銅生產企業的電話調研,目前廢銅貨源緊缺,需求不差。

* 國產廢銅在去年經歷了充分的庫存去化之後,目前國內廢銅供應較爲緊張。

* 進口廢銅方面,短時間內可能仍然很難看到進口的大規模補充,海外的廢銅回收、拆解以及物流等問題仍然是擾動因素。