宏觀分析:美元指數維持低位

圖1:美元指數日K線

美元指數之前反彈回升主要是美歐信心指數分化導致,目前美國疫情控制有了階段性的好轉,疫苗接種進度也是超過歐洲等國家,近期經濟數據持續向好,通脹預期也升至新高。耶倫意外談及加息引發市場恐慌,但在盤後出席會議時澄清自己並非預測或推薦美聯儲加息,並稱通脹上升只是暫時性的,並不認爲會成爲美國經濟的問題。之後美聯儲多名高官也相繼發聲,表示近期不會加息或縮減QE規模。美聯儲近期表示目前政策將保持穩定,沒有理由撤回支持措施,復蘇尚處在初步階段,這在一定程度上限制了美元的上升空間。由於美國公債收益率走低,全球股市觸及紀錄高位,尤其是五一節前美股表現強勁,助推金屬上漲。

此外,國內外宏觀數據利好也提振了市場情緒。近期,美國當周初請失業金人數降至疫情以來最低。美聯儲堅持之前的鴿派表態,市場對美聯儲加息的預期持續降溫。國家統計局數據顯示,我國進入2021年國民經濟開局良好。美指和美債也接連走弱,給予期銅上漲空間。

中國發改委周四稱,基於澳洲政府當前對中澳合作所持態度,自即日起,無限期暫停發改委與澳政府相關部門共同牽頭的中澳戰略經濟對話機制下一切活動。這讓兩國緊張關系加劇,並爲銅價漲勢再添動能。

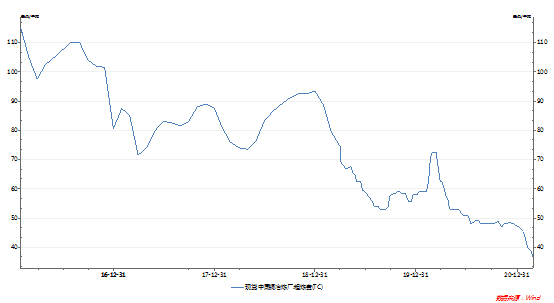

加工費維持低位

圖:2:銅精礦加工費

銅精礦加工費(TC/RC)是銅冶煉企業與銅礦生產商博弈的結果,決定銅精礦加工費水平高低的重要因素是礦銅的供求關系。當預計銅礦供應趨緊時,銅礦廠商在談判中佔據一定的優勢地位,此時銅精礦加工費的定價傾向於下降,而當預計銅礦供應寬鬆時,銅冶煉企業處於優勢地位,銅精礦加工費的定價傾向於上漲,故一定程度上銅精礦加工費的變化是銅精礦供需變化的晴雨表。

截至 4月30日, SMM進口銅精礦指數報32.48美元/噸,較上周五漲2.28美元/噸,漲幅擴大。從市場各方反應的報盤和實際成交看,銅精礦現貨TC重心較上周上移明顯,賣方向冶煉廠報盤二季度裝船現貨銅精礦,均在30美元/噸之上,甚至出現30中高位的報盤,而冶煉廠整體面對報盤重心上擡,並未急於出手,因5月和6月冶煉廠進入集中檢修期銅精礦庫存令冶煉廠增加底氣,且年內新擴建銅礦項目大多按部就班的推進,冶煉廠多選擇五一節後再看,周內實際成交依舊有限,致使4月整體實際成交前熱後冷。

下遊消費情況

電力:2021年3月,電源投資累計額795億元,同比增幅33.39%;電網投資累計額540億元,同比增幅47.95%,遠高於去年,略高於19年水平。據北極星輸配電網表示,國家電網計劃2021年電網投資額爲4730億元,同比增長2.7%。

空調:2021年3月空調累計產量爲5595.3萬臺,同比增長49.8%。

2021年3月家用空調累計銷量爲3870.9萬臺,累計同比增加37.63%。

從產銷量數據來看,空調生產延續高景氣度,產量同比修復,空調生產部門有望在二季度繼續主動補庫,結合房地產市場竣工周期節奏,空調產銷有望繼續增長。

汽車:據中汽協統計分析,2021年3月,全國汽車產銷分別達到246.2萬輛252.6萬輛,環比增長63.9%和73.6%,同比增長71.6%和74.9%;新能源汽車產銷同樣呈現高速增長勢頭,分別達到21.6萬輛和22.6萬輛,環比增74.9%和110%,同比增長2.5倍和2.4倍,繼續刷新當月歷史產銷紀錄。

2月新能源汽車產銷分別達到12.4萬輛和11.0萬輛,同比增長7.2倍和5.8倍。新能源汽車產銷繼續刷新當月歷史記錄,單月產銷量均突破10萬輛。1-2月,新能源汽車產銷分別完成31.7萬輛和28.9萬輛,同比分別增長3.9倍和3.2倍。

房地產:2021年3月房屋竣工面積累計值爲1.91億平方米,累計同比增長22.9%,新開工面積累計同比增長28.2%,房地產市場景氣度較高,三道紅線政策施壓下的竣工周期到來或有提前。

庫存

截至5月5日,三大交易所總庫存39.86萬噸,較上月減少了2萬噸,LME銅停止交倉逐漸出庫;上期所庫存微降。上期所庫存增2242噸至19.99萬噸,LME庫存減少1.75萬噸至13.28萬噸,COMEX銅庫存減少720噸至6.59萬噸。

據SMM調研了解,本周五(4月30日)上海保稅區銅庫存環比上周五(4月23日)增加0.70萬噸至39.67萬噸。國內銅消費未見明顯改善,節前備庫力度不足,內外貿市場需求均表現清淡。現貨進口虧損在千元水平,外貿市場幾無買盤,貿易商只能將到港貨源搬入保稅庫,另外大幅虧損推動國內冶煉廠加大出口計劃,帶動保稅區庫存繼續增加。

小結

最近美股繼續上攻不斷創下新高,金融市場風險意願提升,美元指數有所下跌。美國最新周初請失業金人數繼續下滑,萬衆矚目的4月非農就業人口數據即將出爐。雖然財政部、美聯儲試探增多但未見明顯轉向。美聯儲在半年金融穩定報告中表示如果風險偏好下降資產價格或易出現大幅下行。在尚寬鬆的政策下美國經濟復蘇強勁,隔夜就業數據超預期。但印度疫情較嚴重,仍有失控的風險。

供應端緊張也顯示出銅礦目前還沒有爲需求增長做好準備,相比銅價的大幅上漲,產量並沒有相應增長,長期供應缺口很有可能繼續擴大。許多機構也在提醒除非銅價大幅上漲以刺激供應,否則未來幾年銅市會陷入嚴重短缺。短期來看,國內4月、5月冶煉廠集中進入檢修,進口入關量持續下降,國內電解銅供應端5月後有望進入偏緊狀態。整體上,銅價繼續向上突破的驅動力主要還看國內旺季消費情況,消費能否兌現是市場期待的重點,只有宏觀面和基本面共同向好,銅價才具備持續上漲動能。