核/心/觀 /點

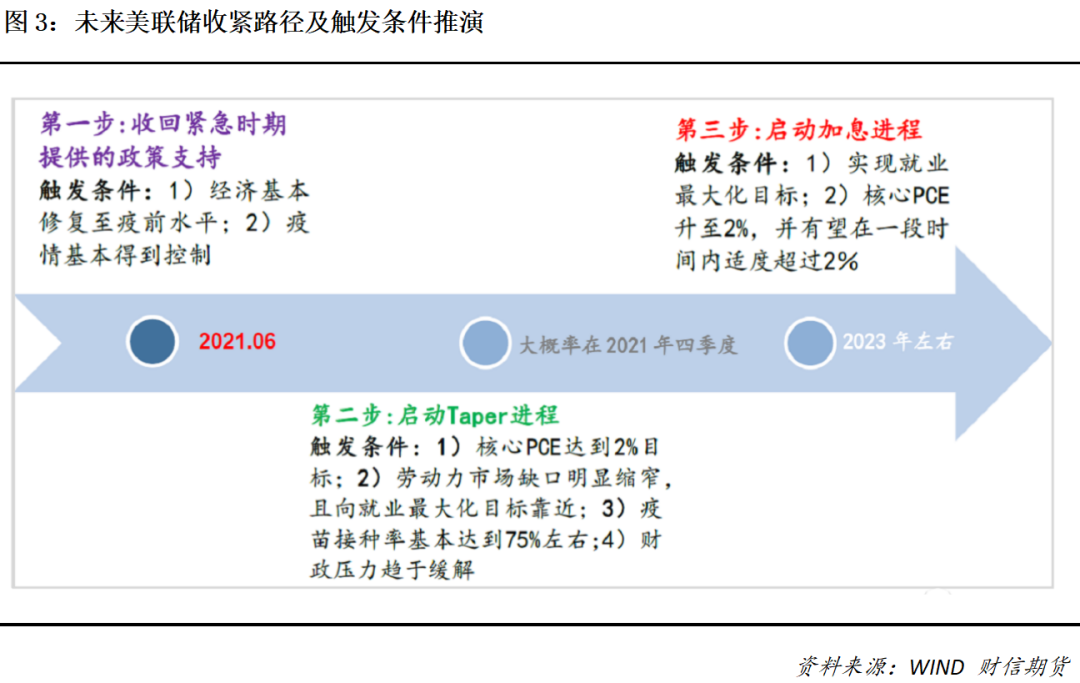

宏觀:2020年起,爲應對疫情美聯儲釋放了大量流動性,造成了大宗商品的大幅上漲,但2021上半年隨着流動性閥門收緊的臨近,大宗商品價格的單邊上漲已告一段落。從以上節奏來看,預計下半年美元指數將呈現出震蕩築底的格局,且隨着真正的縮表及加息進程,流動性進一步收縮,可能出現對應着銅價的高位震蕩,重心或出現下移。

供應:上半年由於主要銅礦供應國智利和祕魯仍未走出疫情,全球銅礦供應偏低。下半年銅礦的供給可能不會有太大的變化,因爲兩大供給國的政策和產能並沒有大變的跡象。

需求:上半年需求不太樂觀,不過整體來說,下半年仍有一定增長潛力。一方面,部分行業存在補庫需求,例如汽車。預計下半年等待芯片問題逐步緩解後,企業將產生補庫需求。另一方面,居民剩餘儲蓄和支出意願有望支撐耐用品消費增長在高位。值得警惕的是修復有切換至服務板塊的跡象。

結論:下半年預計上漲趨勢仍在,但波動加劇。驅動銅價的核心驅動因素,依舊是宏觀方面政策。預計美聯儲將加重與市場溝通,強化預期管理,市場將持續在避險情緒升溫和預期修正間反復,三季度的全球央行年會或是政策變化的關鍵節點。“流動性絕對寬鬆”下的單邊行情已完全兌現,下半年銅價或呈震蕩走勢,預計波動在63000-75000元/噸之前間。

主要風險點:政策超預期收緊、疫情再次大面積爆發。

Part.1

行情回顧>>>

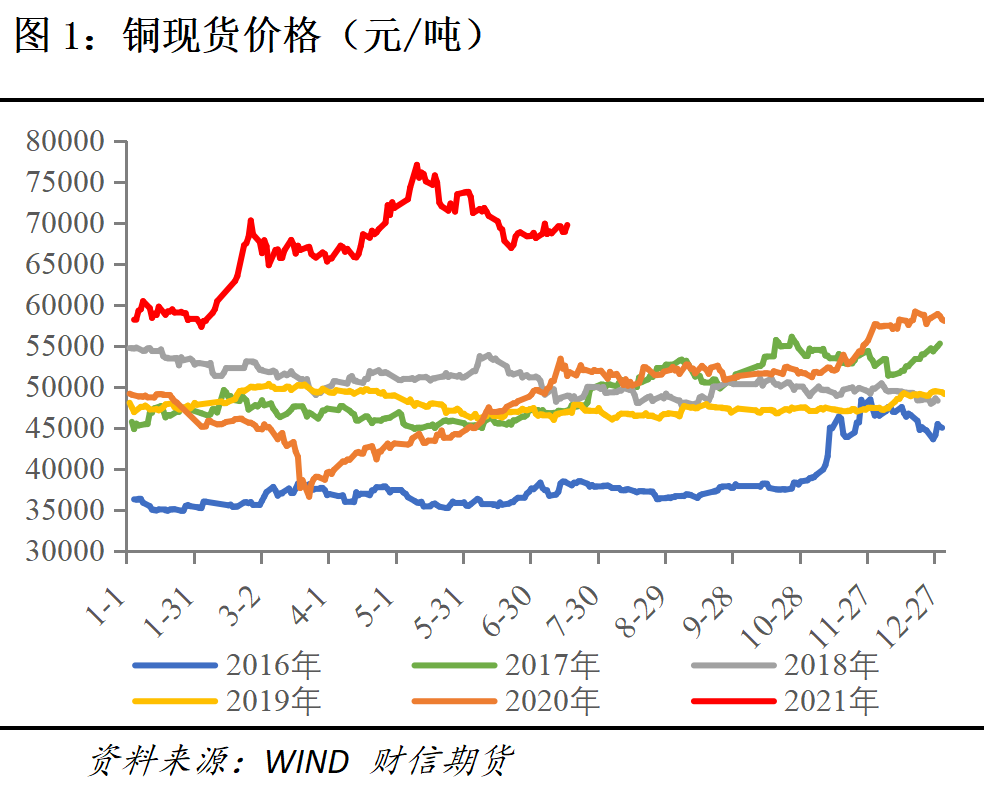

2021年上半年,大環境從“政策一致性寬鬆”轉向“緊縮恐慌”,銅價受宏觀影響,呈現衝高回落態勢。

年前,下遊需求進入了傳統消費淡季,宏觀上也沒有進一步的利好,價格回調至57000元/噸,創下半年內最低價。

年後,海外疫情逐漸得到有效控制,市場預期全球經濟從緩慢復蘇期進入到強勁復蘇期。之後經過1個多月的小幅回調盤整,受宏觀利好影響銅價重新衝高。美國總統拜登在此期間提出希望將2022年財政預算增加8.4%至1.52萬億美元,另外提出了2萬億美元的基礎設施建設提案和稅收改革。在這樣的持續寬鬆背景下,5月銅價創下新高78000元/噸。同時,大宗商品的單邊漲勢受到了基金等大型金融機構的關注,資本的涌入也進一步推高了銅價。

後續,市場擔心美聯儲提前縮減購債規模,疊加不少多頭頭寸在高位獲利平倉,銅價衝高回落。再加上國內有關部門出手,強勢幹預大宗商品價格的上漲,銅價重新跌回66000-70000元/噸。

Part.2

宏觀面 >>>

2020年起,爲應對疫情美聯儲釋放了大量流動性,造成了大宗商品的大幅上漲,但2021上半年隨着流動性閥門收緊的臨近,大宗商品價格的單邊上漲已告一段落。從以上節奏來看,預計下半年美元指數將呈現出震蕩築底的格局,且隨着真正的縮表及加息進程,流動性進一步收縮,可能出現對應着銅價的高位震蕩,重心或出現下移。

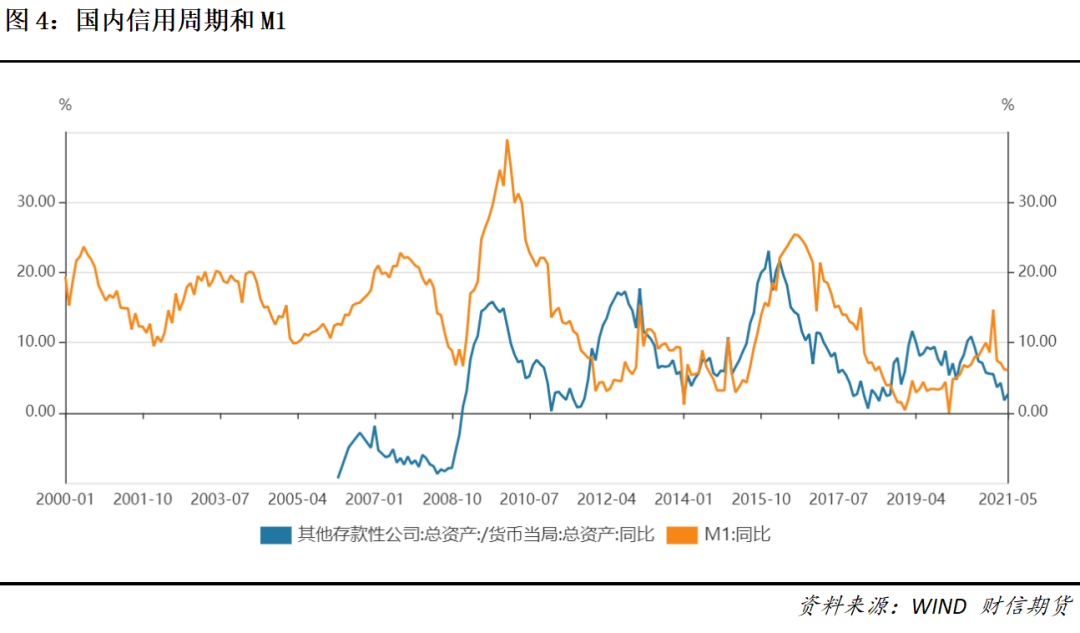

國內方面,經濟復蘇將見頂,貨幣政策穩定,穩槓杆爲主,但短周期的逆周期調節可能引起邊際放鬆,對商品價格先抑後揚的作用。從長周期來看,目前還充滿不確定性,但碳中和的影響相對確定,新能源、新產業發展的需求增量值得重視。

Part.3

供給端 >>>

[01] 銅礦供應小幅提升

上半年由於主要銅礦供應國智利和祕魯仍未走出疫情,全球銅礦供應偏低。國際銅業研究組織(ICSG)數據顯示,2021年前三個月,世界銅礦產量僅增長3.7%。下半年銅礦的供給可能不會有太大的變化,因爲兩大供給國的政策和產能並沒有大變的跡象。根據ICSG預計銅礦供應在2021年增長約3.5%,在2022年增長3.7%。

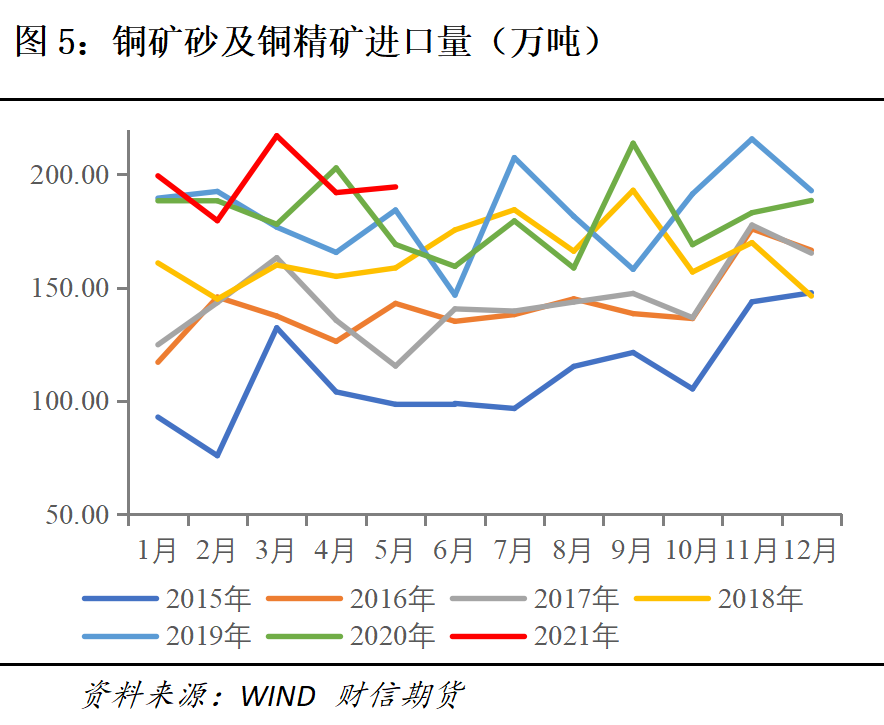

進口方面,海關總署數據顯示,中國1-5月銅礦砂及其精礦進口量爲982萬噸,同比增加6.3%。主要進口來源國爲智利、祕魯、墨西哥、蒙古和哈薩克斯坦。

[02] 精煉銅產量保持高位

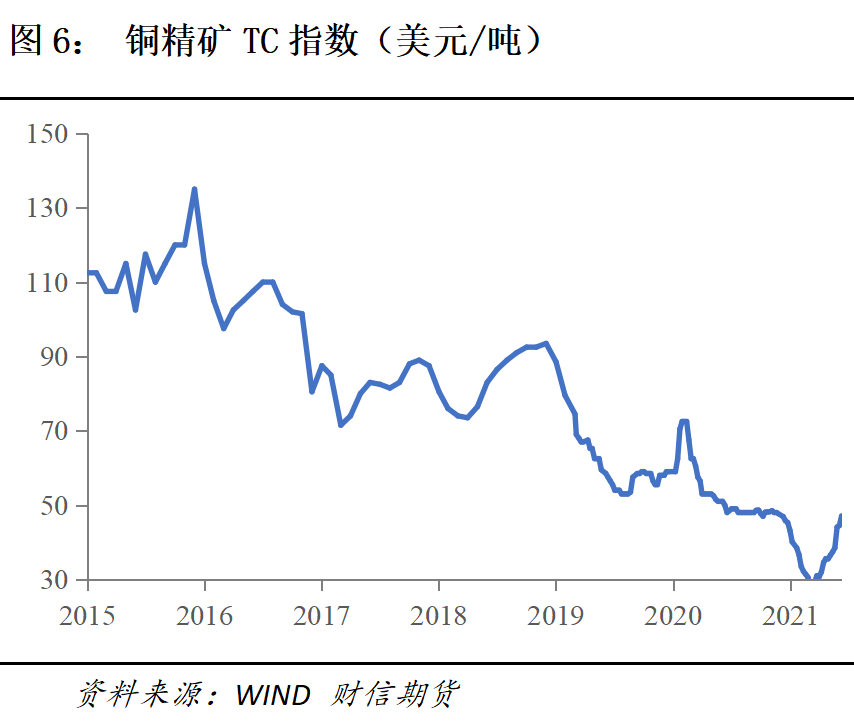

上半年銅礦供應相對冶煉產能呈偏緊局面,導致上半年進口TC一直處於低位。最低進口TC跌至30美元/噸以下,較去年同期則下降30美元/噸。近期銅礦偏緊局面有所緩解,冶煉廠大面積檢修結束後,進口TC仍維持在40美元/噸左右。

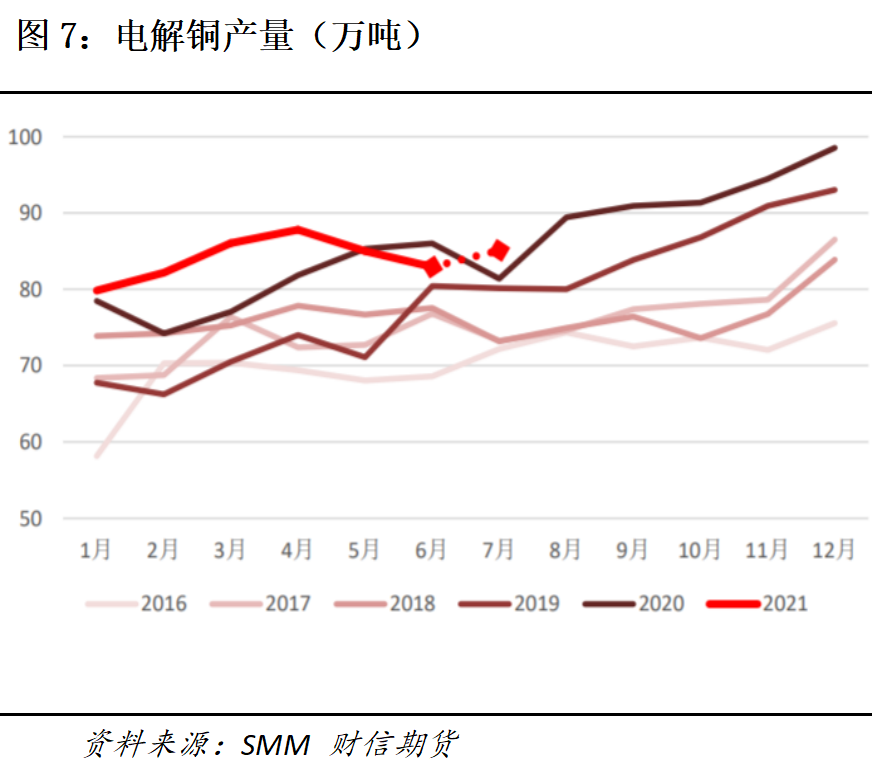

由於硫酸價格持續走高給予冶煉廠利潤空間,煉廠維持高開工率,國內電解銅產量依舊不錯。SMM數據顯示,今年1-6月份累計電解銅產量爲503.96萬噸,累計同比增長13.6%。考慮到三季度大面積檢修結束,下半年產量預計仍可觀。

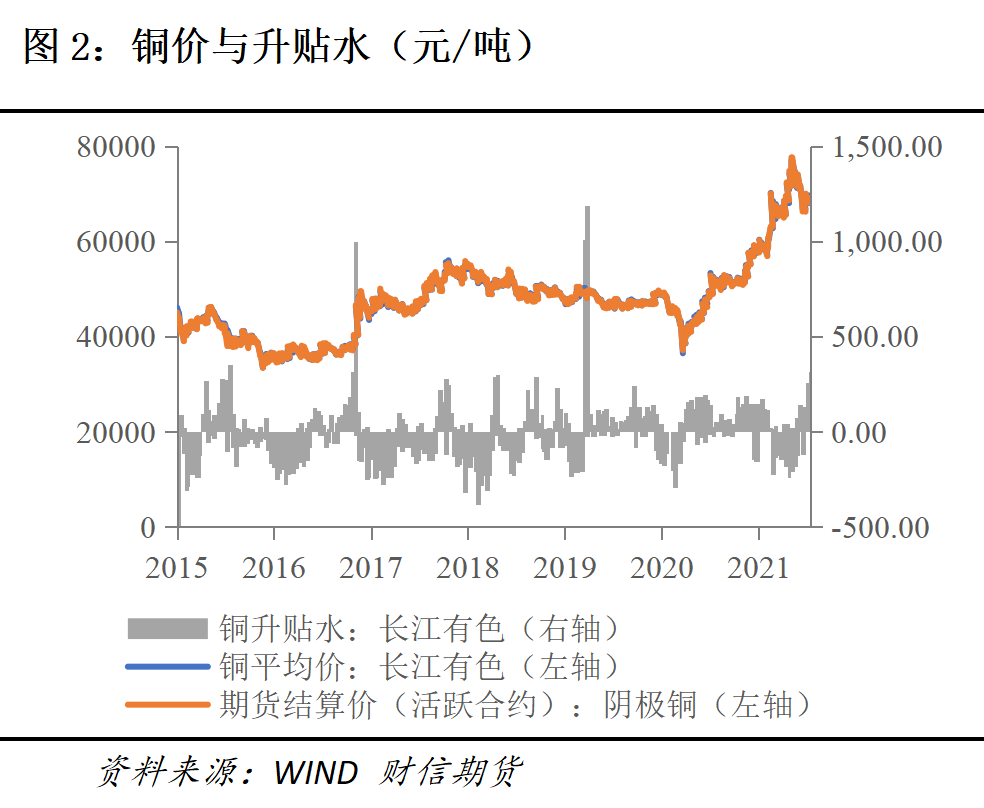

[03] 進口量回歸正常

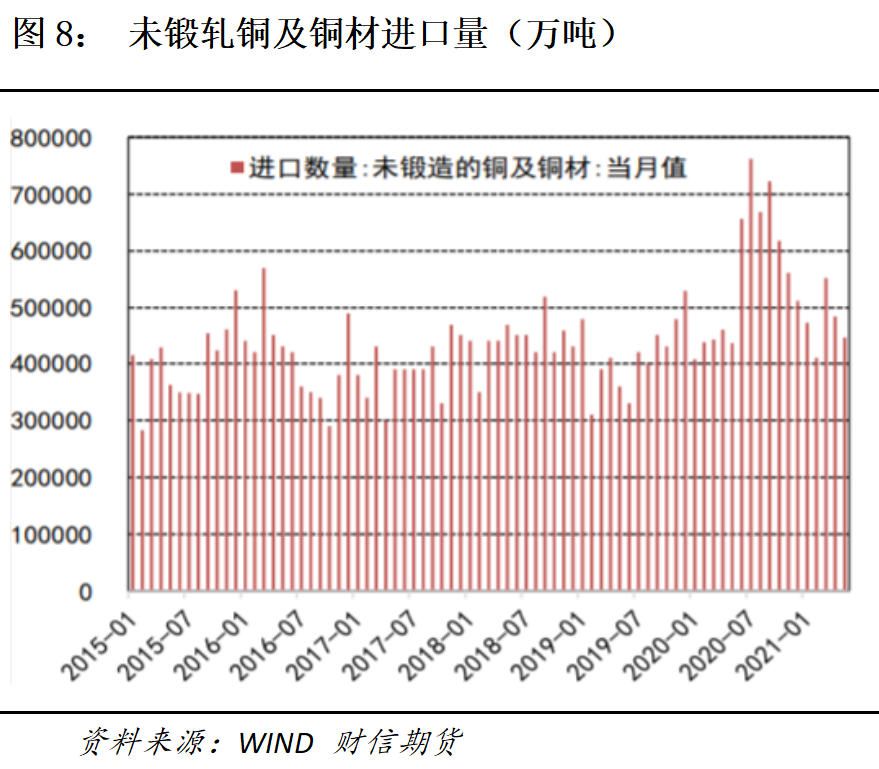

進口方面,海關總署數據顯示,1-5月份未鍛軋銅及銅材進口量爲236.7萬噸,同比增8.4%。自去年下半年以來,國內電解銅進口窗口長時間關閉,我國銅及銅價進口量恢復至常規水平。在國內在拋儲及下遊消費逐步進入淡季影響下,預計短期銅進口窗口仍將維持關閉狀態。

[04] 未來供應端擾動

祕魯總統大選官方暫未宣布選舉結果,處於領先的左翼候選人卡斯特略在競選中提到,希望對銅業公司按銅價的高低徵稅。目前,智利也正在討論類似的高昂稅收計劃。如果祕魯的這項稅收計劃最終實施,按照每噸同3.5美元每磅計算,銅業公司將多繳納超過15%的稅,或影響到未來銅精礦供應。

另外,爲平抑市場投機性行爲,國家下半年繼續有拋儲計劃,或改善短期內的銅供應。

Part.4

需求端 >>>

[01] 傳統板塊上半年需求疲軟

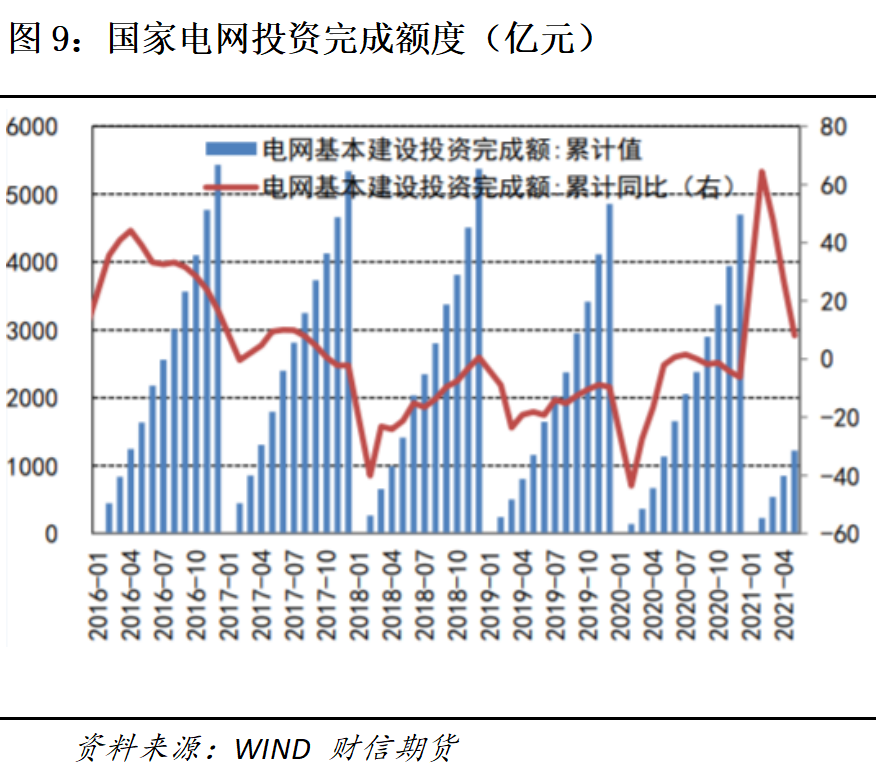

耗銅量最大的電網投資計劃投資額較2020年僅小幅上升,考慮到今年銅價單邊上漲的行情,實際銅使用量預計大大減小。2021年國網公布的計劃投資額4730億元,按照2021年的電解銅的全年均價65000元/噸左右(上半年均價爲66800元/噸),2020年的均價48700元/計算噸。理論上2021年最大用電解銅量僅爲259萬噸,遠低於2020年時的334萬噸。1-5月份,國內電網基建建設投資完成額1225億元,同比增長8.0%,不過考慮到銅價的增長幅度,耗銅量同比下跌不少。

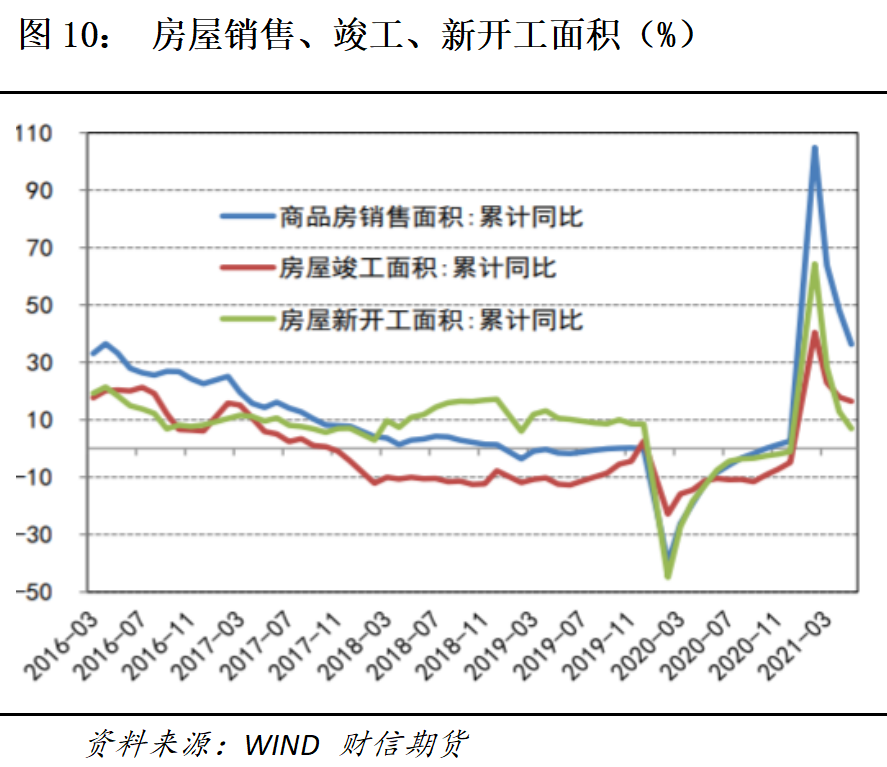

房地產方面,1-5月房屋新開工面積74349萬平方米,增長6.9%,漲幅收窄6.8%,累計增速爲2020年外歷史最低。整體來看,當前房企在房屋新開工方面投資的乏力和審慎。

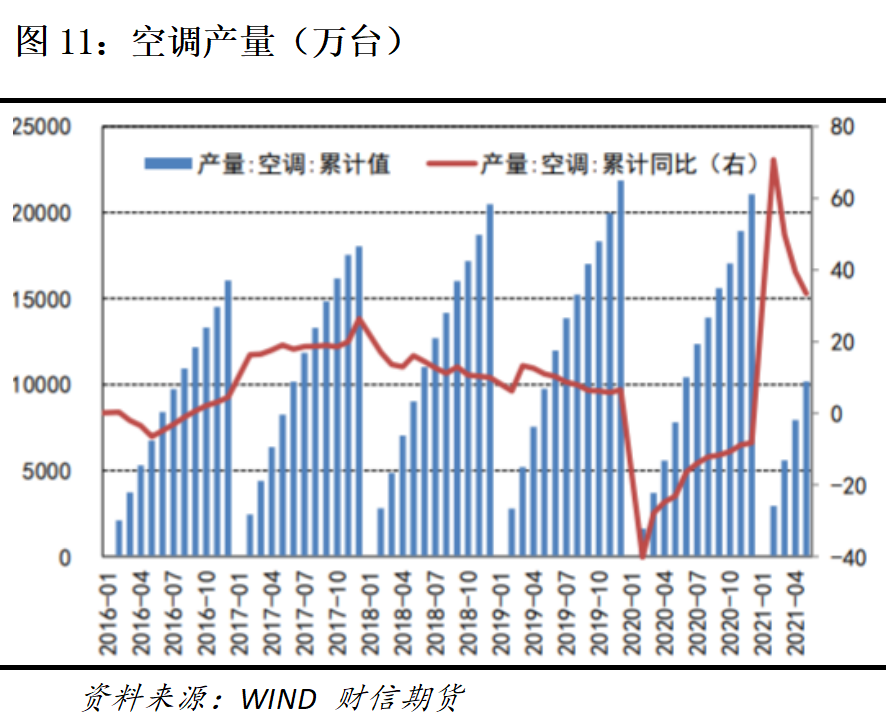

空調方面,我國1-5月累計產量爲10175.9萬臺,同比增長33.4%,增速繼續低於往年水平。後續因爲國內家用空調庫存繼續處於高位水平,預計將對產量產生壓制。出口是否能繼續支撐產銷量,需關注海外復產情況。

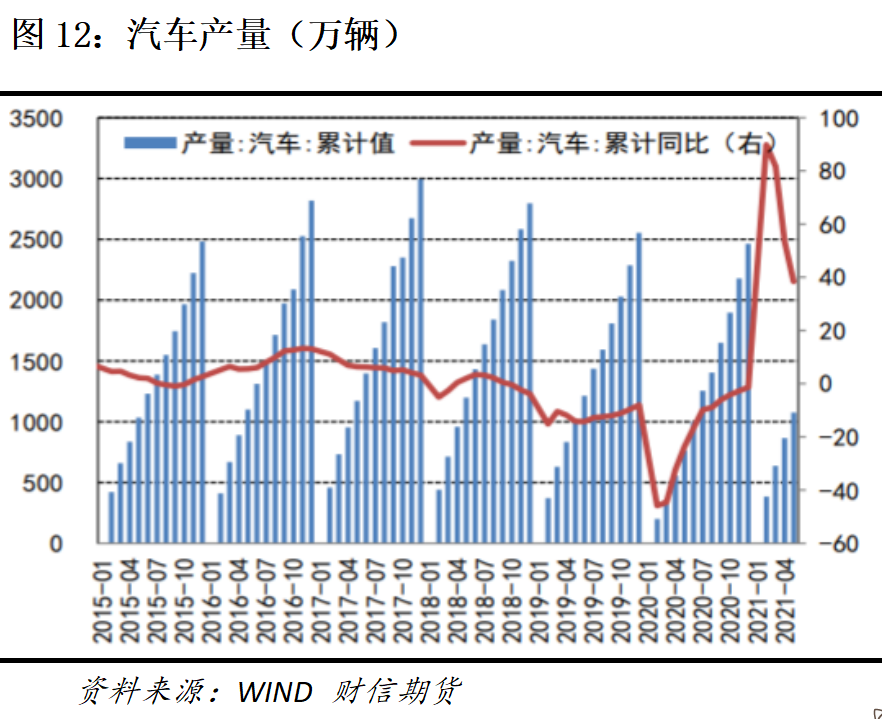

汽車方面,1-5月,汽車產銷分別完成1062.6萬輛和1087.5萬輛,同比分別增長36.4%和36.6%。汽車行業因爲缺芯抑制下遊 PCB 線路板需求,訂單同樣受到影響。

[02] 下半年需求還有潛力

雖然從數據上看,上半年需求不太樂觀,不過整體來說,下半年仍有一定增長潛力。一方面,部分行業存在補庫需求,例如汽車。預計下半年等待芯片問題逐步緩解後,企業將產生補庫需求。另一方面,居民剩餘儲蓄和支出意願有望支撐耐用品消費增長在高位。

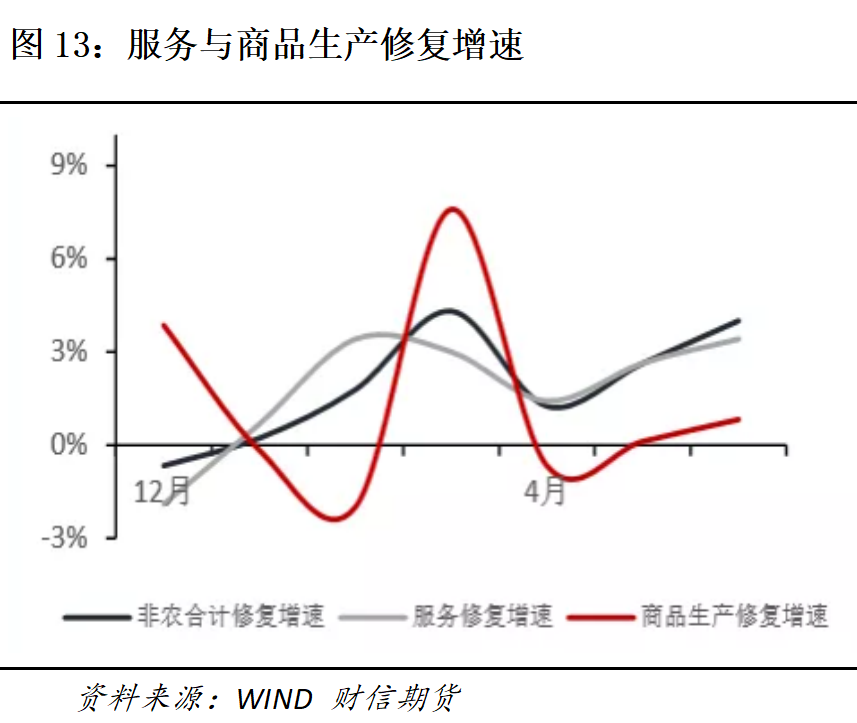

值得警惕的是修復有切換至服務板塊的跡象。疫情後,商品生產板塊比服務業的修復開啓更早,目前看修復動能有切換至服務板塊的跡象。4月以來服務修復持續走強,非農就業中服務業修復顯著高增,6月單月,服務業就業增3.42%,生產就業僅增0.83%。

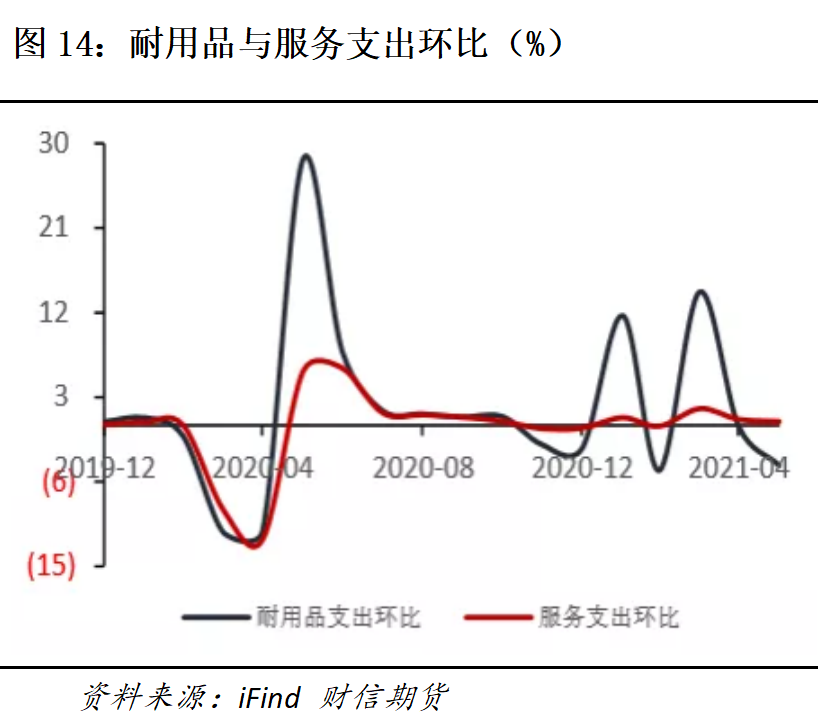

耐用品消費盡管同比高增,但環比連續數月減弱,景氣度有所回落。服務支出環比仍然爲正,持續加速恢復,此消彼長下服務支出預計佔居民消費支出比重提升。

Part.5

結論 >>>

下半年預計上漲趨勢仍在,但波動加劇。

驅動銅價的核心驅動因素,依舊是宏觀方面政策。預計美聯儲將加重與市場溝通,強化預期管理,市場將持續在避險情緒升溫和預期修正間反復,三季度的全球央行年會或是政策變化的關鍵節點。

“流動性絕對寬鬆”下的單邊行情已完全兌現,下半年銅價或呈震蕩走勢,預計波動在63000-75000元/噸之前間。