宏觀分析:高位美元震蕩企穩

圖1:美元指數日K線

經歷周一晚間恐慌情緒釋放後,周二、周三晚間市場情緒持續好轉,美股大幅上漲,美債收益率小幅上行,美元指數小幅向下調整。市場擔憂疫情影響需求,導致的資產價格波動,是一次情緒的短期釋放。隨着海外經濟走平,以及中長期的緊縮預期,預計後期這樣的情緒釋放還會出現。但由於貨幣政策的短期保持穩定,所以短期情緒釋放後,緊張情緒緩解。

從宏觀層面來看,美國6月CPI與核心CPI繼續走高,美聯儲貨幣政策兩派的分歧加大,而市場似乎更偏向通脹暫時論的說法,通脹預期沒有明顯擡升,但是仍需要警惕的風險是美聯儲被迫提前退出寬鬆,進而給資產價格帶來衝擊。由於當前Delta毒株和疫情反復,寬鬆政策暫不具備退出條件,但市場情緒逐漸趨於謹慎;中國二季度GDP年率7.9%,不及預期值,其中社消數據和工業增加值均出現一定程度回落,經濟下行壓力凸顯,貨幣政策穩中趨鬆,利於穩定經濟增長預期。

歐元區6月制造業PMI終值超預期錄得63.4,環比上升0.3個百分點,創下歷史新高;美國ISM制造業PMI錄得60.6,環比回落0.6個百分點,全球制造業復蘇仍未放緩腳步;不過美國制造業復蘇進程受到供給端因素的擾動,分項指數顯示,物價仍然在歷史高位,新訂單略有下滑,但進口在增加補充供給。

中國6月官方制造業PMI爲50.9,較上月下滑0.1個百分點;生產分項下滑是主要拖累,受供給側衝擊較大,新出口訂單環比下滑。在供給側衝擊持續的背景下,制造業動能趨勢或將進一步放緩,而服務業在疫情受控和疫苗接種率提升背景下復蘇或將超工業。出口或將呈現絕對水平較高,但環比弱於通常季節性的態勢。

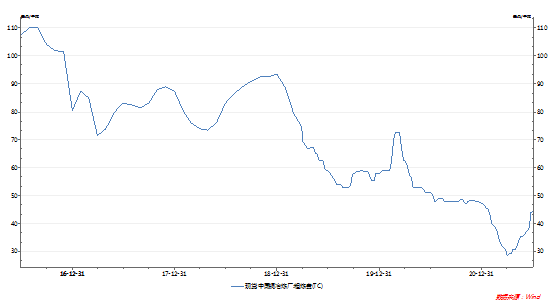

加工費維持低位

圖:2:銅精礦加工費

銅精礦加工費(TC/RC)是銅冶煉企業與銅礦生產商博弈的結果,決定銅精礦加工費水平高低的重要因素是礦銅的供求關系。當預計銅礦供應趨緊時,銅礦廠商在談判中佔據一定的優勢地位,此時銅精礦加工費的定價傾向於下降,而當預計銅礦供應寬鬆時,銅冶煉企業處於優勢地位,銅精礦加工費的定價傾向於上漲,故一定程度上銅精礦加工費的變化是銅精礦供需變化的晴雨表。

截止7月16日,SMM進口銅精礦指數報50.82美元/噸,較上周五續漲3.74美元/噸,這也是SMM進口銅精礦指數(周)連續上漲的第十四個周。市場目前報盤以9月裝船現貨爲主,少見對於8月裝船的需求,實際成交已有位於50低位水平。 CSPT舉行的第二季度銅陵總經理辦公會議,並敲定三季度現貨銅精礦採購指導加工費爲55美元/噸5.5美分磅,SMM認爲此指導加工費在一定程度上體現出煉廠對於談判的態度,同時也爲明年年度長單加工費未雨綢繆。

下遊消費情況

電力:2021年5月,電源投資累計額1392億元,同比增幅10.13%;電網投資累計額1225億元,同比增幅8.02%,高於去年,略高於19年水平。據北極星輸配電網表示,國家電網計劃2021年電網投資額爲4730億元,同比增長2.7%。

空調:2021年5月空調累計產量爲10175.9萬臺,同比增長33%。

2021年5月家用空調累計銷量爲6986.9萬臺,累計同比增加18.63%。

從產銷量數據來看,空調生產延續高景氣度,產量同比修復,空調生產部門主動補庫接近尾聲,接下來需要關注空調高庫存的去化速度,也就是消費旺季到來後的實際表現如何。

汽車: 2021年6月汽車產銷分別達到194.3萬輛和201.5萬輛,環比下降4.8%和5.3%,同比下降16.5%和12.4%。1-6月,汽車產銷1256.9萬輛和1289.1萬輛,同比增長24.2%和25.6%。

6月,新能源汽車產銷表現依然好於傳統燃料汽車,產銷環比呈較快增長,同比繼續保持高速增長,產銷分別達到24.8萬輛和25.6萬輛,其中銷量創歷史新高,產銷環比增長14.3%和17.7%,同比增長1.3倍和1.4倍。1-6月,新能源汽車產銷雙雙超過120萬輛,分別達到121.5萬輛和120.6萬輛,同比增長均爲2.0倍。與2019年同期相比,產銷同比增長94.4%和92.3%。

房地產:2021年4月房屋竣工面積累計值爲2.27億平方米,累計同比增長17.9%,新開工面積累計同比增長12.8%,房地產市場景氣度較高,三道紅線政策施壓下的竣工周期到來或有提前。

庫存

截至7月16日,三大交易所總庫存38.31萬噸,較上周減少了1.02萬噸,LME銅庫存小增,上期所庫存持續去化。上期所庫存減少1.58萬噸至11.36萬噸,LME庫存增加7000噸至22.42萬噸,COMEX銅庫存減少1790噸至4.54萬噸。

據SMM調研了解,本周五(7月16日)上海保稅區銅庫存環比上周(7月9日)減少0.43萬噸至43.55萬噸,庫存在經歷連續五周增長後轉而下降。前期國內冶煉廠檢修疊加進口低流入及精銅替代廢銅效應,國內持續去庫,進口盈利窗口本周打開,外貿需求躍升。自周中開始洋山銅倉單溢價大幅上擡,市場報關進口需求增多帶動出庫量增長,從而令保稅區庫存出現下滑。

小結

上遊國內銅礦庫存繼續增長,銅礦加工費TC穩步回升,顯示銅礦緊張局面改善。目前進口窗口幾近打開,貨源進口壓力有所增加。不過中國7月銅計劃拋儲3萬噸,數量依然有限,低於市場預期;近期煉廠檢修增多,疊加銅價低位利好需求恢復,庫存消化較好,銅價企穩回升。重點關注上方70000關口壓力位,若企穩突破,則多單配置爲宜。