觀點小結

2022年銅面臨的宏觀環境主線是美聯儲Taper加速+加息、全球流動性邊際收緊。但是從歷史上加息的回顧來看,銅價從未在加息中單邊下跌,這背後的隱含之意是:對2022年的銅價不必悲觀;

以美國爲代表的發達國家將在地產、基建、制造業三個方面強化固定資產投資,而以光伏、風電、新能源爲代表的新興領域的蓬勃發展則爲銅注入了成長效應;這使得銅的分析框架需要更新,或者說需要建立更多的路標;

中國方面也不必悲觀,出口目前沒有快速回落的跡象,並且有可能在22年上半年仍將維持高位,同時社融見底信號明顯並且可能開啓一輪信貸脈衝,穩增長政策也將逐漸發力,這都將對銅價形成階段性支撐;

從銅的基本面來看,銅礦供應進一步恢復,預計明年增速在4-5%之間,除了新擴建項目貢獻的增量之外,最終供應還取決於今年不少因爲品位下滑、疫情罷工等因素出現產量下降的老礦山明年是否能重拾增量,否則明年銅精礦市場依然會相對均衡,並不會出現明顯過剩;

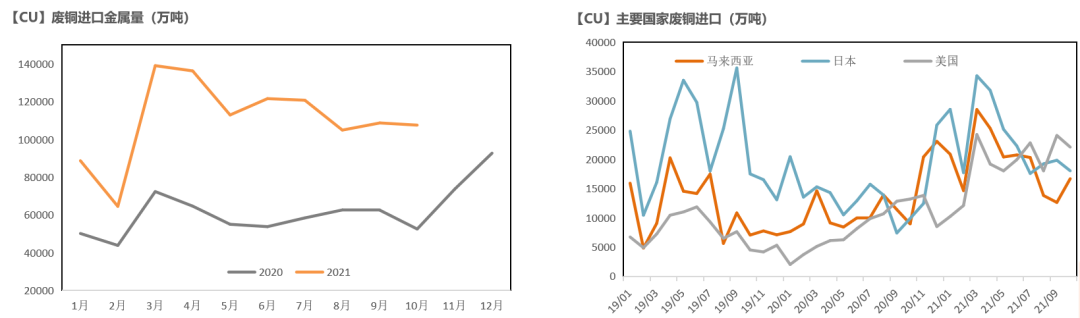

廢銅方面,我們通過詳細倒算銅的原料平衡,指出了今年廢銅緊張的主要原因,並且提出了對於明年廢銅的供需要從總量和結構兩個方面來進行觀察:總量是指進口廢銅總量,這與疫情、政策有關;結構是指廢銅流向冶煉還是加工,這與銅精礦市場的平衡有關;

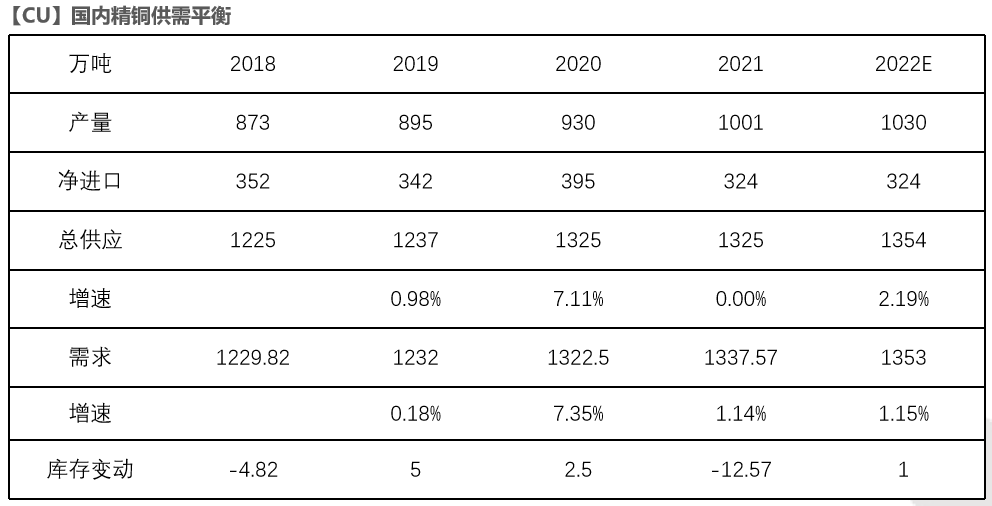

精銅供需方面,國內增量預計在40-50萬噸水平,同時我們在需求模型中對電網投資、家電、地產(竣工)等傳統領域分別給了0%、0%、-5%的增速,結合新能源的增量,總體消費增速在1.1%左右;我們認爲這已經是一種悲觀的假設,即便在這種情況下,平衡表依然沒有顯示出明顯的過剩;

整體而言,明年銅價寬幅震蕩的可能性更大,如果美聯儲Taper及加息路徑全面提速,則宏觀風險釋放可能在上半年,銅價或出現有限的下跌,預計支撐在59000-60000元/噸,下半年更傾向於反彈;如果聯儲不急於加速,則上半年在出口維持高位、信貸脈衝回升、穩增長政策逐漸發力等因素的推動下,銅價有望重返2021年的高點。

尋找更多的路標

銅價從未在加息中下跌

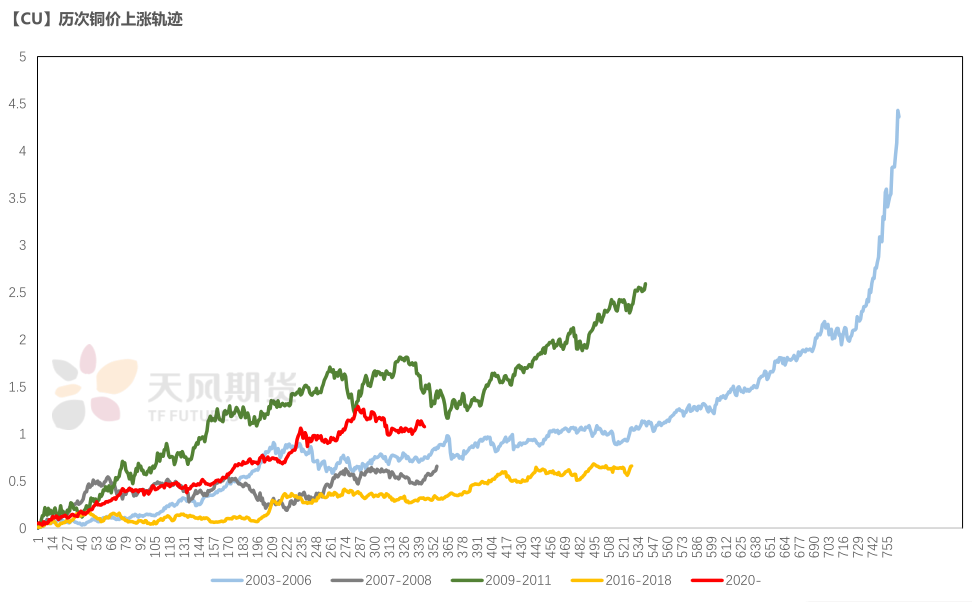

* 如果說Taper和加息是2022年的核心背景,我們有必要先回溯一下在歷次加息中銅價的表現。我們回溯了從上世紀70年代以來美聯儲的8次加息周期,同時以CRB金屬指數表徵銅價,結果發現在8次加息過程中銅價從未單邊下跌,並且在某些加息周期中反而錄得了巨大漲幅;

* 我們可以去深入分析每一次加息及價格推升的背景和成因,但這不是年報的主旨;也不是要刻舟求劍地得出加息銅價一定上漲的推論,而是面對這樣的統計結果再結合對市場的跟蹤,使我們不得不重新審視一個問題:如果我們真的站在歷史的十字路口(百年未有之變局),我們對於銅的分析是否需要建立更多的路標?

數據來源:Wind,天風期貨研究所

今年以來銅拋棄了新興市場的錨

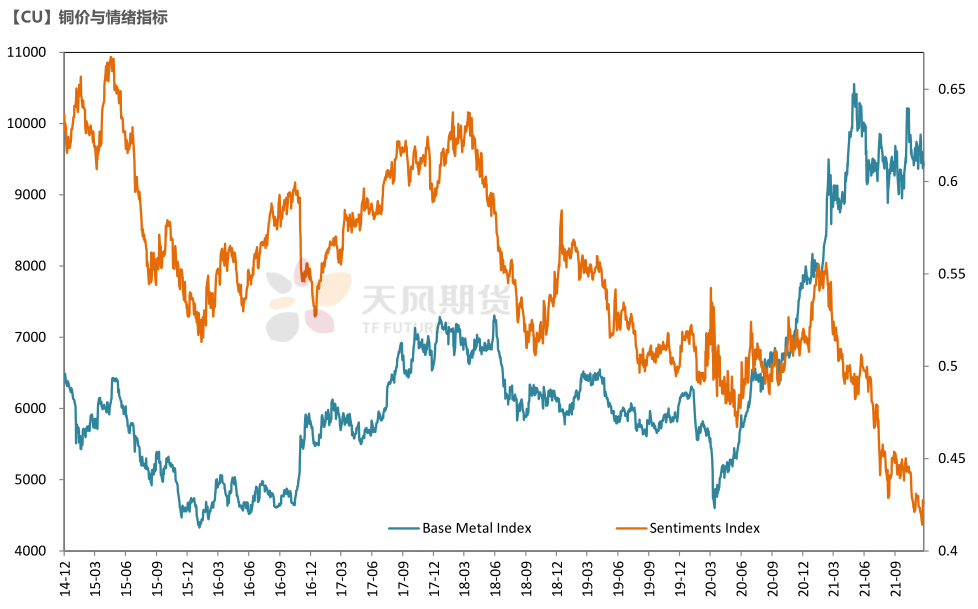

* 我們以EM/DM來刻畫市場情緒在長周期的切換,在2021年以前,Sentiments Index與銅價具有明顯的正相關關系,決定兩者共同變化的核心是新興市場的周期波動本身,新興市場的波動是銅價運行的錨;但是從2021年開始,銅價與新興市場的波動漸行漸遠,新興市場及其背後的傳統需求的波動不再是決定銅價唯一的錨,發達國家金屬需求的邊際回升、新興領域的旺盛需求,都在定價過程中逐漸佔據更多的權重。

數據來源:Wind,天風期貨研究所

美國加強固定資產投資

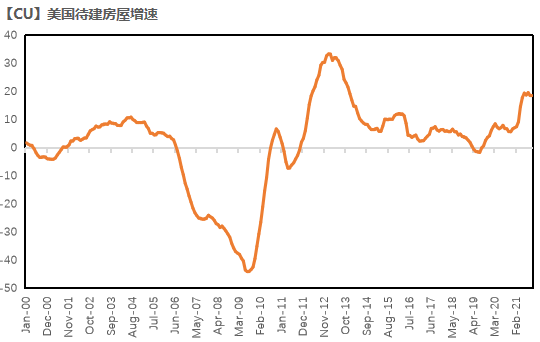

* 在疫情之後,美國房地產進入景氣周期,房屋銷售不斷刷新高點,房屋空置率回落至歷史低位。目前來看,雖然這一輪地產景氣周期暫時進入調整期,但是待建房屋仍然處於高位,建築投資支出必不會少;

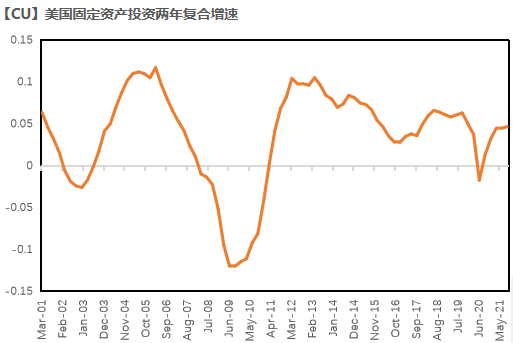

* 制造業方面,疫情使得發達國家更加意識到一條完備的產業鏈的重要性,反而會助推“制造業回流美國”的思潮。目前來看美國的廠房、設備投資都有明顯起色,制造業投資有望延續;

* 基建方面,拜登推出了1.2萬億投資計劃,擬在橋樑、道路、公共交通、港口、機場和電動汽車開發等交通基礎設施上投入6,210億美元,投入超過3,000億美元改善飲用水基礎設施、擴大寬帶接入和升級電網等,基建投資的擴張也在路上。發達國家加強固定資產投資不可忽視。

數據來源:Wind,天風期貨研究所

新興領域蓬勃發展爲銅注入成長效應

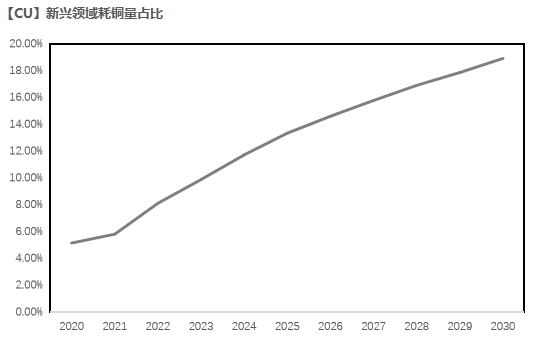

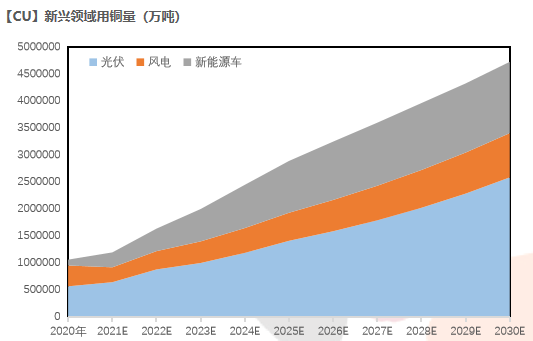

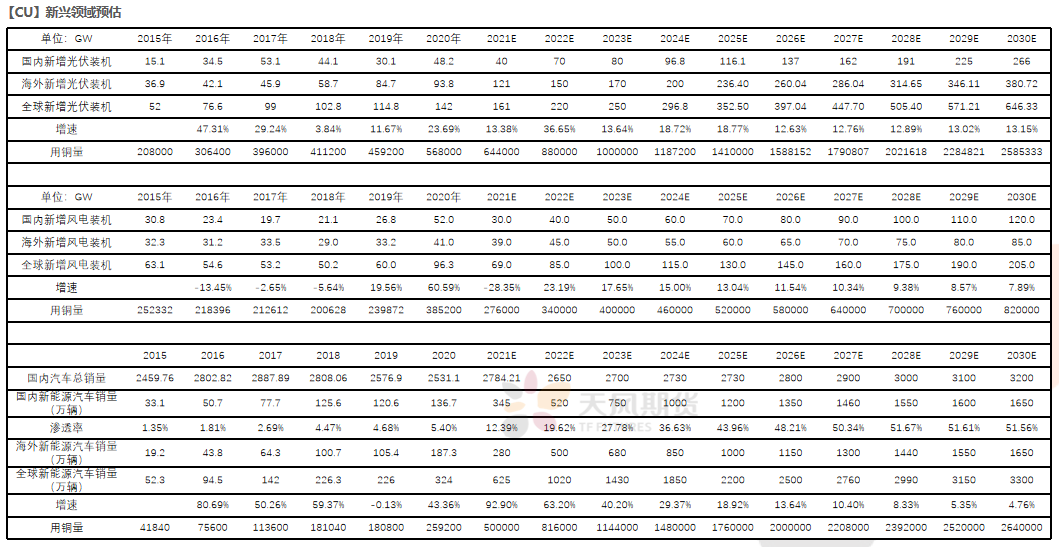

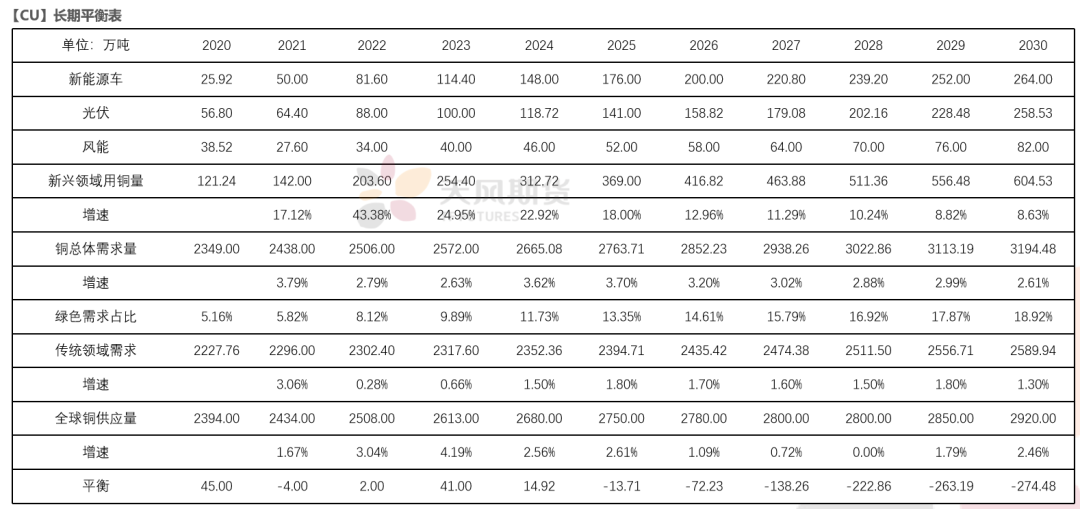

* 以光伏、風電和新能源車爲代表的新興領域蓬勃發展,對銅需求量帶來了顯著提升,並且未來10年增長空間依然巨大。基於最新的測算,截至到2030年,新興領域耗銅量將超過600萬噸,佔銅總消費量20%。

* 新興領域的迅速發展在需求端爲銅帶來了成長效應,讓銅得以在一定程度上降低此前完全依賴傳統需求的波動而遭受的周期衝擊。

數據來源:Wind,天風期貨研究所

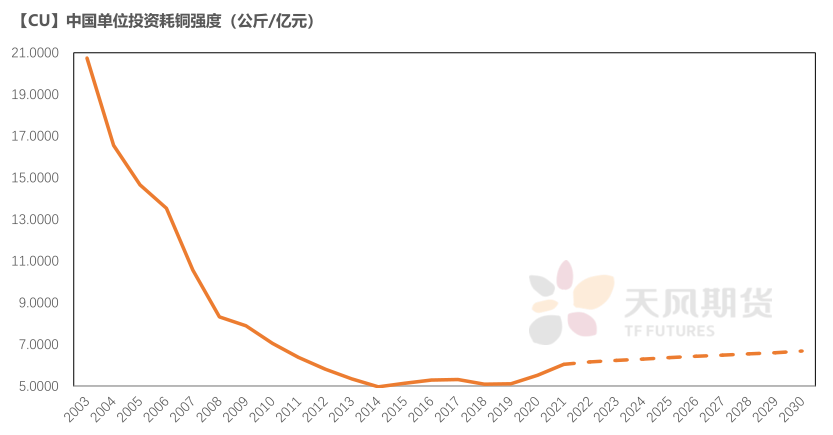

本質上是單位投資耗銅量增加

* 光伏、風電和新能源車的發展本質上仍然是制造業投資的範疇。在過去20年間,發達市場國家制造業投資低位徘徊,單位投資耗銅量,或者單位GDP耗銅量持續走低;以中國爲代表的新興市場國家在經歷了追趕階段所帶來的高速發展之後,制造業投資也回歸低位,單位投資耗銅量不斷下臺階。

* 新興領域的出現從本質上是對單位投資耗銅量的一次重大轉變,也是對投資結構的顯著優化。換言之,GDP增速可以下降,投資增速也可以低位波動,但是每單位投資的耗銅量卻跟以前截然不同,所以傳統框架中把銅價與GDP增速或投資增速簡單線性掛鉤的思維也需要改變。

數據來源:Wind,天風期貨研究所

不必對國內悲觀

出口與銅價

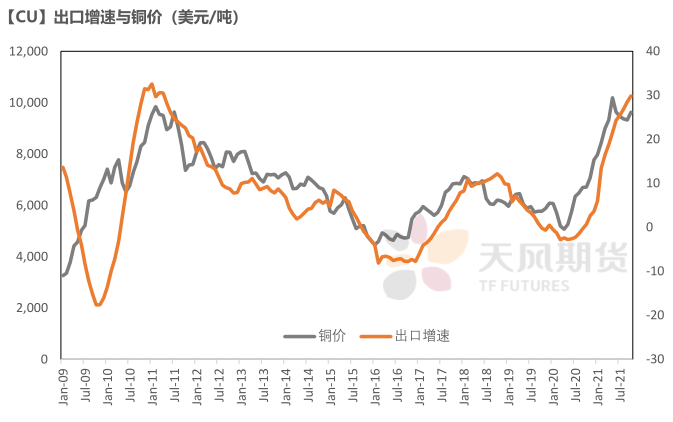

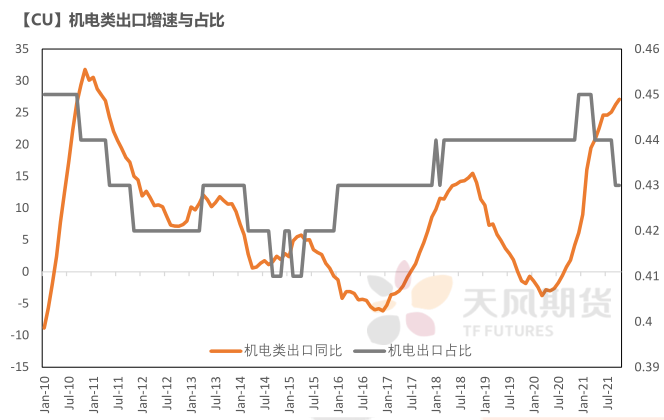

* 國內月度宏觀數據對銅價解釋度最好的莫過於調整後的出口增速,從一個宏觀視角而言,出口與銅價都反映了全球經濟的冷暖變化,這是兩者具有高度相關性的根本原因;

* 從出口分項而言,根據HS分類,機電類制品是我國出口中的最大分項,佔據出口總額的40%以上,機電類制品本來就是用銅大戶,因此出口的波動從微觀上也與銅的需求直接相關。

數據來源:Wind,天風期貨研究所

出口並不悲觀

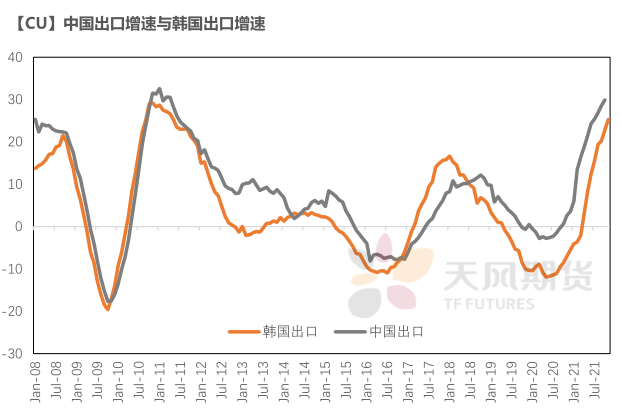

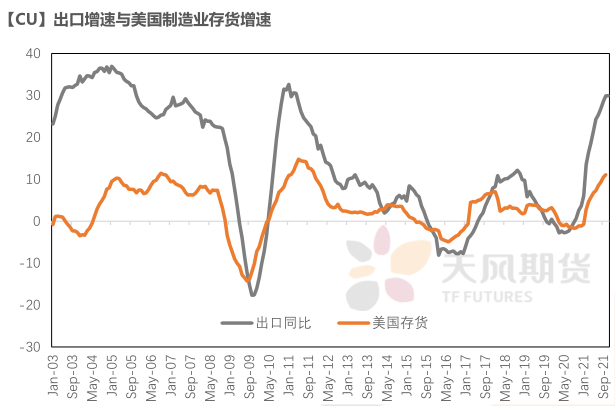

* 從一些領先指標來看,出口沒有快速回落的跡象。韓國出口可以被看作是中國出口的領先指標,並且公布時間也更爲提前,目前調整後的韓國出口表現依然強勁;

* 美國制造業存貨一定程度上衡量了出口的潛在需求,目前美國制造業庫存已經得到較大的回補,但是距離金融危機之後的水平還有一段距離,並且其終端庫存仍有較大補庫空間。

數據來源:Wind,天風期貨研究所

中國信貸脈衝顯示見底信號

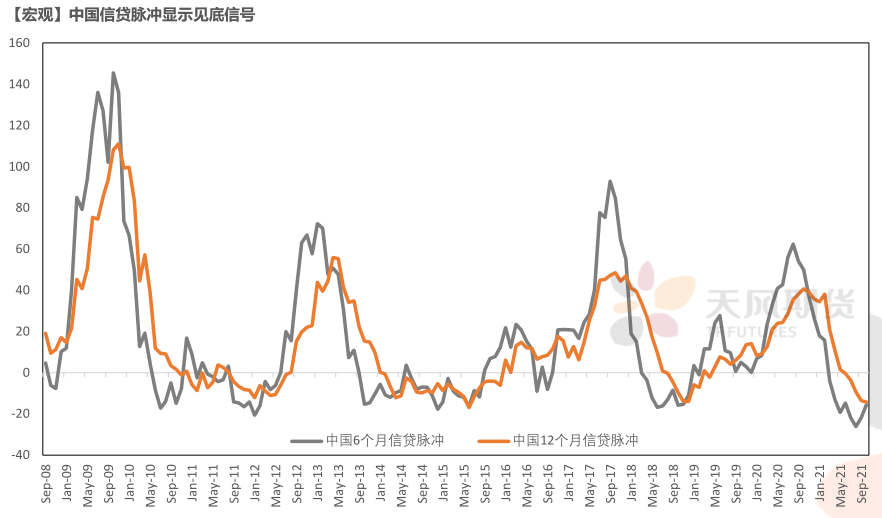

* 目前市場對於社融可能見底、信貸脈衝可能回升的預期非常強烈;

從期限上看,目前中國12個月信貸脈衝已經回到歷史底部區間,而6個月信貸脈衝已經從歷史低點開始向上拐頭;

單純從統計學而言,6個月信貸脈衝從底部拐頭上穿12個月信貸脈衝,在歷史上的確多次暗示了信貸脈衝的回升,而目前這種回升也與政策面可能的變動相吻合,使得信貸脈衝整體回升的預期變得清晰。

數據來源:Wind,天風期貨研究所

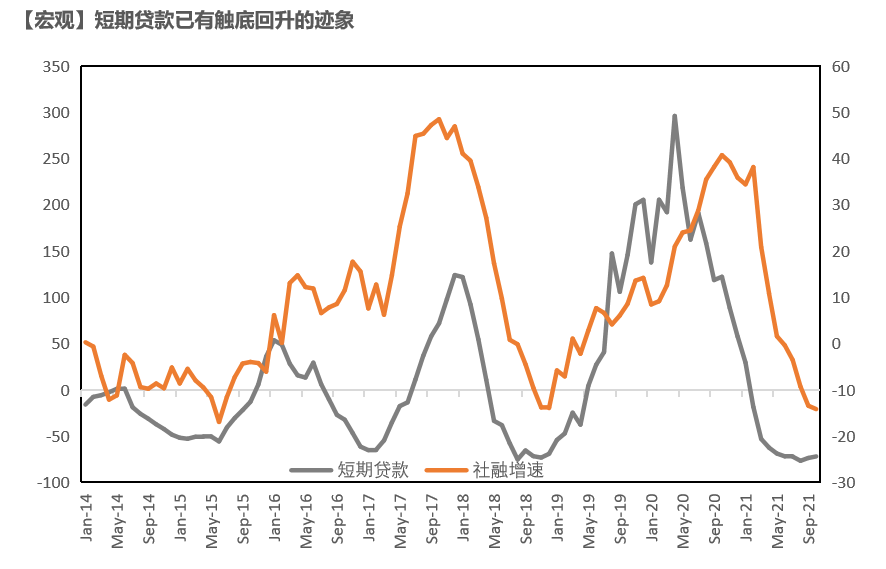

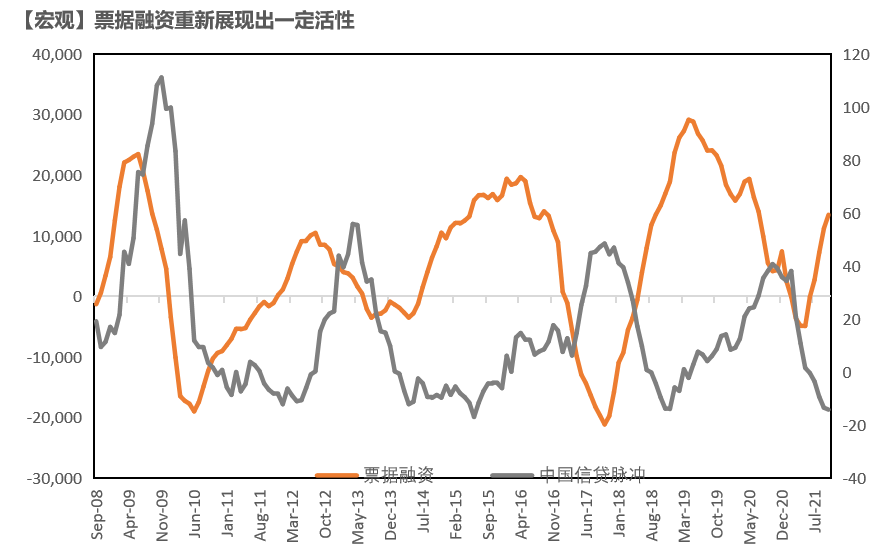

短端已有回升跡象

* 從結構上看,短期貸款底部特徵非常明顯,歷史上每一輪社融的恢復總是先從短端的企穩回升開始,因爲信用的釋放首先流向久期較短的領域;票據融資也重新開始展現活性,這也是每一輪社融回升初期的明顯信號。

數據來源:Wind,天風期貨研究所

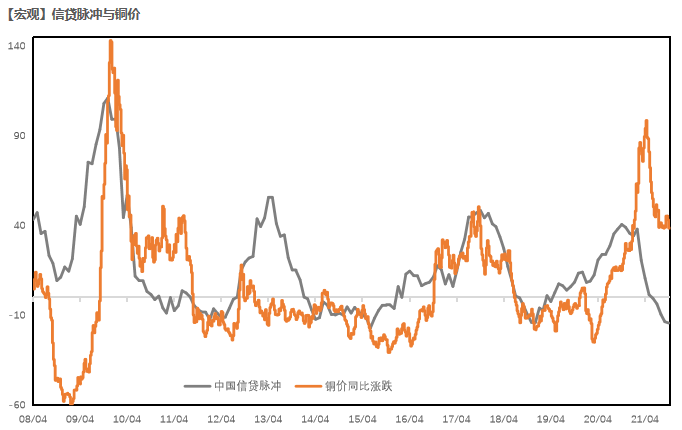

信貸脈衝與銅價

* 銅價與信貸密切相關,從歷史上看,信貸脈衝對銅價漲跌有較好的解釋度,信貸脈衝上行階段銅價往往會錄得一定幅度的上漲,但是上漲的幅度與信貸脈衝的強弱密切相關;在目前海外通脹超預期、全球銅庫存處於低位等因素的影響下,疊加吻合的信貸脈衝或仍將對銅價有一定推動作用。

數據來源:Wind,天風期貨研究所

基本面:沒有顯著過剩

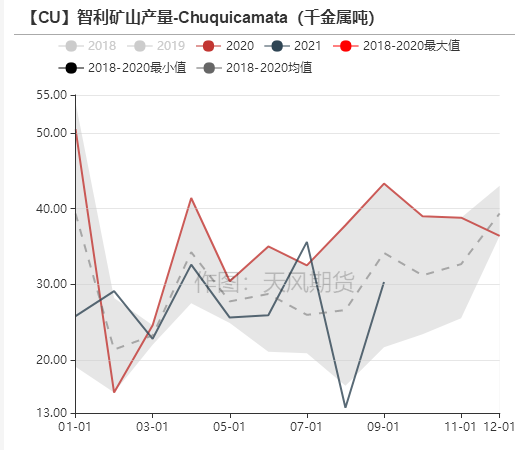

礦山-主要礦企季度產量持平

* 從銅礦而言,存量礦山在今年並沒有貢獻顯著增量,我們統計的全球主要礦企在前三季度的產量同比去年幾乎持平,其中貢獻增量的部分主要來自自由港、第一量子和紫金礦業。自由港因爲Grasberg的地下項目開始放量、第一量子是因爲Cobre Panama擴建項目開始放量、紫金礦業是因爲Kamoa-KaKula等新建項目正式投入運營。

數據來源:上市公司財報,天風期貨研究所

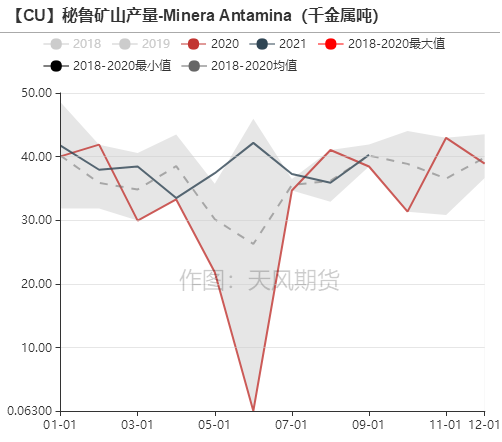

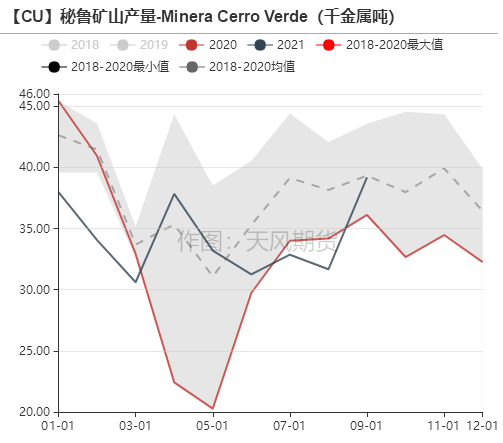

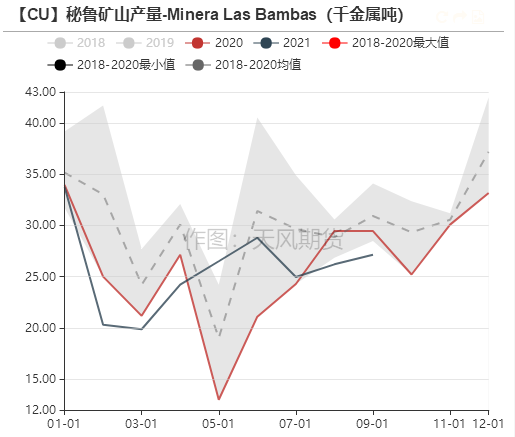

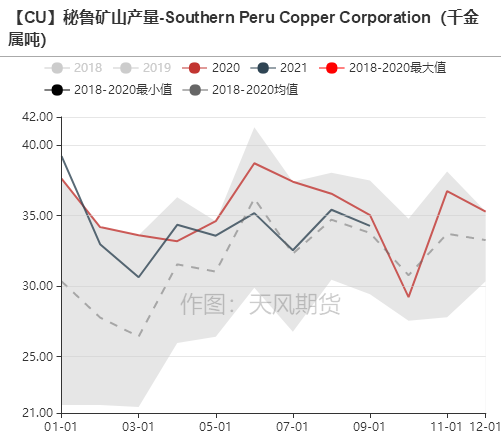

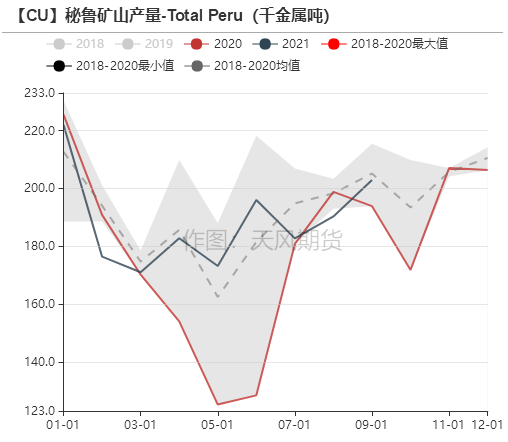

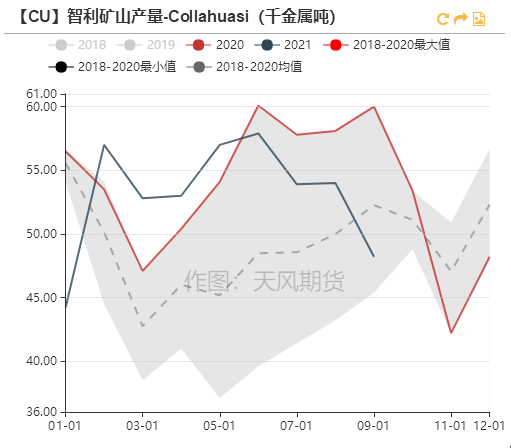

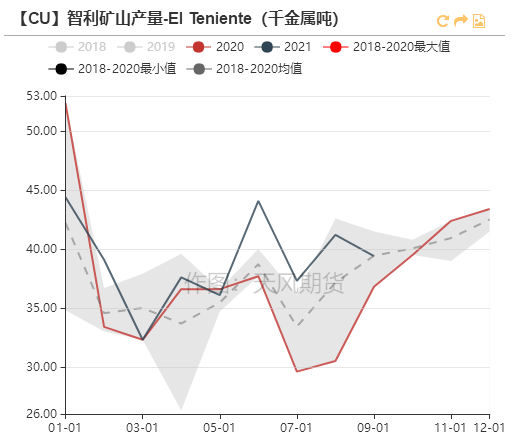

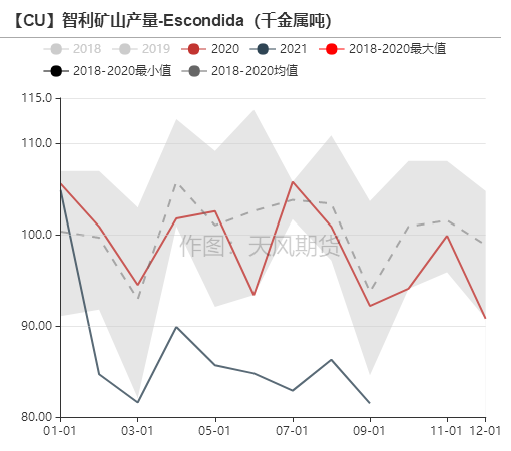

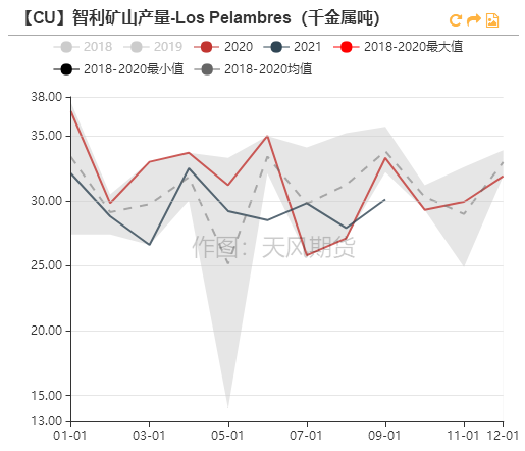

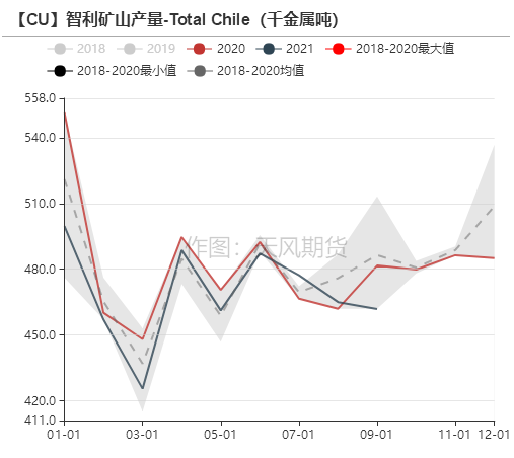

礦山-智利、祕魯沒有顯著增量

* 但同時而不少礦山也有貢獻減量,比如Escondida今年1-9月產量76萬噸,同比下降12萬噸。

大部分產量下降的現有礦山大部分都是因爲品位的天然下滑而帶來的產量不可逆的下降以及部分受到疫情等外生因素的影響。

今年銅礦其餘增量部分更多來自於新建礦山的貢獻,主要來自紫金的Kamoa、Timok、巨龍銅礦,西部礦業的玉龍銅礦等。

數據來源:Bloomberg、天風期貨研究所

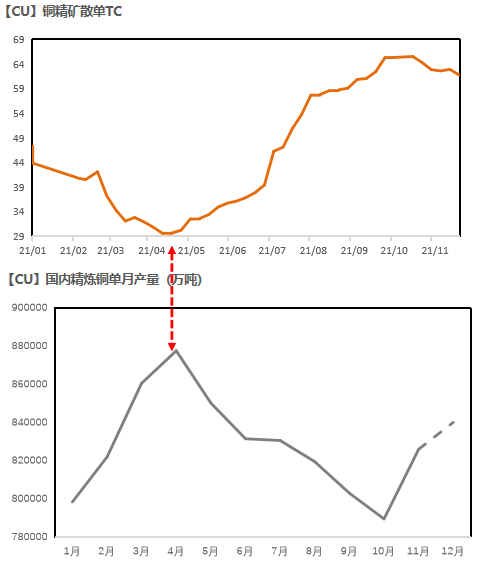

礦山-加工費與產量呈現鏡像關系

* 今年銅精礦的增量相對溫和,增速在3%左右,加工費的低點基本對應了中國精煉銅單月產量的高點,隨後單月產量環比不斷走低,對應了TC的鏡像回升,年底冶煉廠限電等擾動因素解除,開始趕產,單月產量回升,TC上行隨機受阻,這其實說明了銅精礦市場仍然是一個相對均衡市場,銅礦供應的恢復仍然在對缺口進行補償。

數據來源:SMM、天風期貨研究所

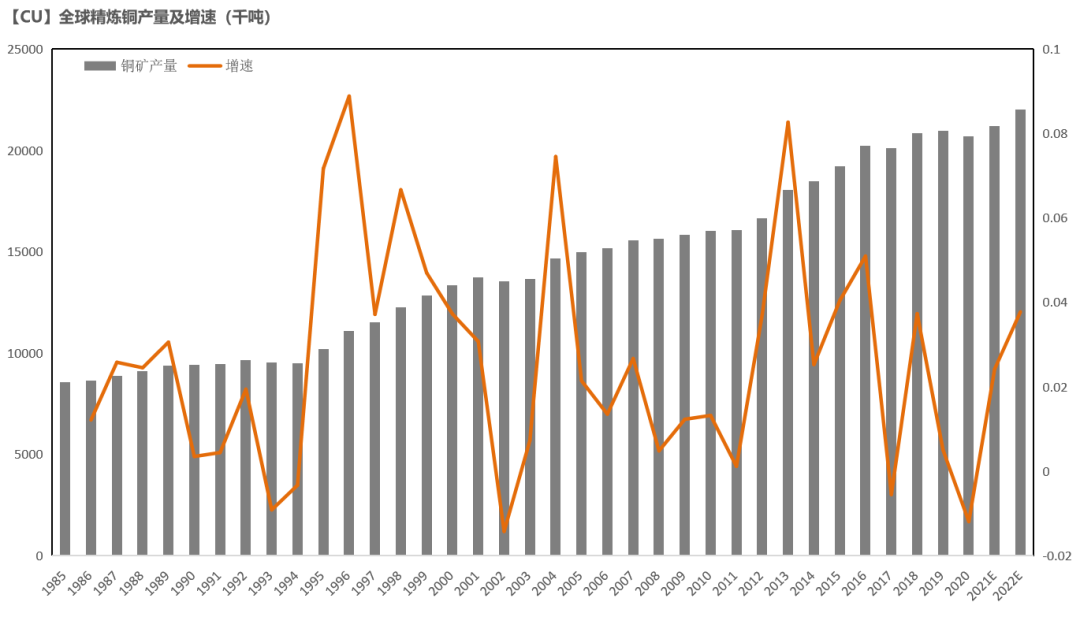

礦山-銅精礦產量預估

* 明年擴建及新建礦山可能仍將帶來百萬噸級的增量,但是相比起新擴建項目帶來的增量,可能更需要關注現有礦山的生產變化,如果存量礦山總體仍然不貢獻增量,甚至繼續貢獻減量,散單加工費回升的空間可能也不會太大。

數據來源:Bloomberg、天風期貨研究所

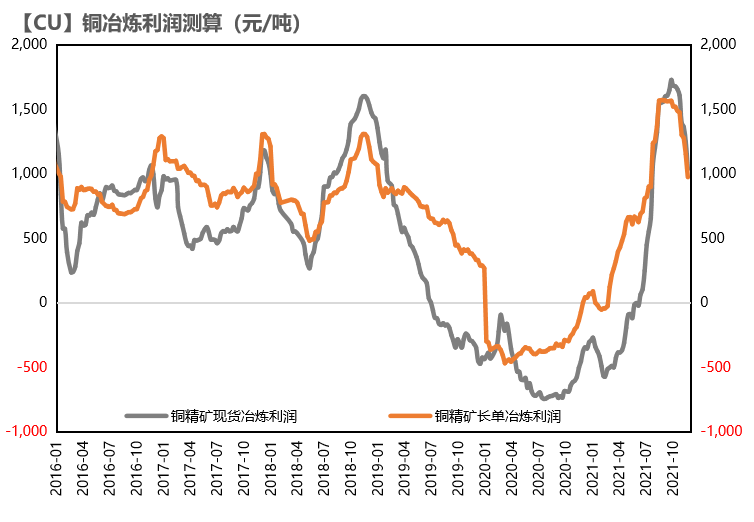

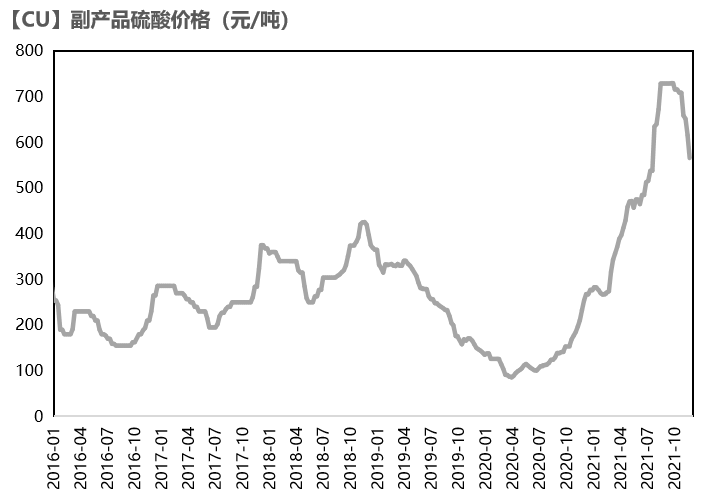

冶煉-硫酸助推冶煉利潤

* 2021年國內精煉銅產量前高後低,下半年環比回落主要受到限電、檢修、冷料緊張等因素的影響,就利潤而言由於硫酸價格強勁,整體利潤水平可觀。

數據來源:SMM,天風期貨研究所

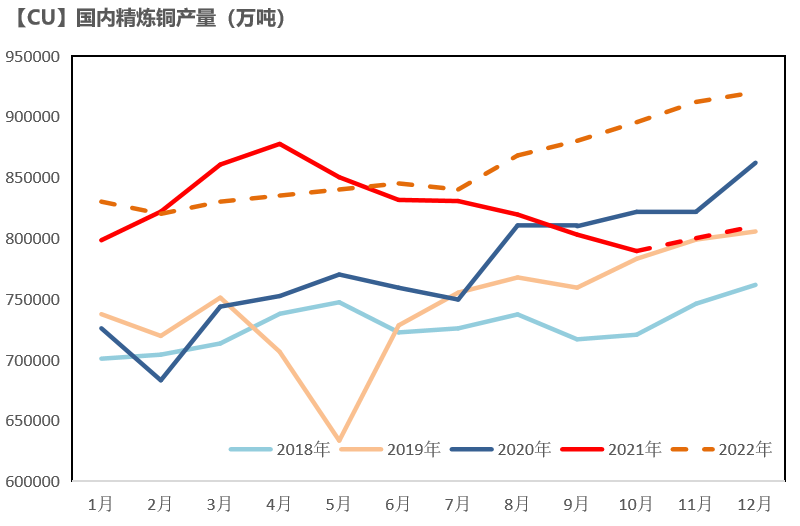

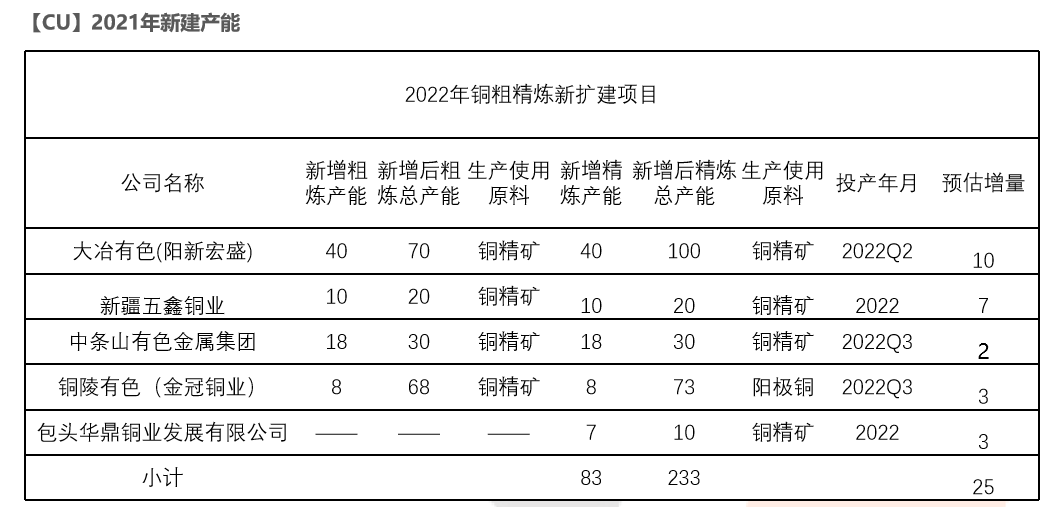

冶煉-精煉銅繼續貢獻增量

* 2022年有大冶有色、銅陵有色金冠等新建產能等待投放,我們預估明年新建產能部分可能帶來25萬噸增量。

* 同時現有產能在明年整體開工率大概率回升,按照開工率和單月產量進行測算,預計現有產能貢獻15-25萬噸增量,因此明年精煉銅產量預計增幅在40-50萬噸水平。

數據來源:SMM,天風期貨研究所

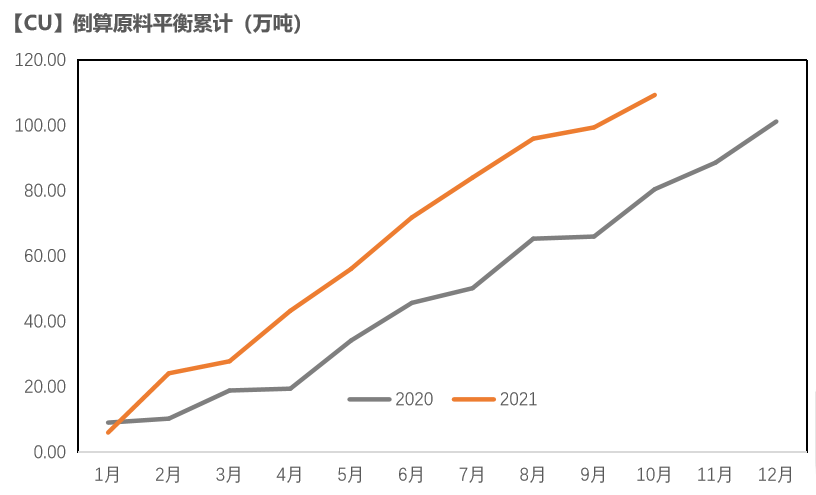

冶煉-倒算原料平衡

* 基於國內銅精礦產量、銅精礦進口量、粗銅進口量和廢銅錠進口量,我們倒算了國內原料平衡。結果顯示今年以來銅原料缺口有顯著擴大,最大值比去年同期擴大30-40萬噸。這意味着可能有更多的廢銅作爲原料進入冶煉端而非直接流入加工端。

* 可以提供佐證的是,今年上半年粗銅加工費一路上揚,廢銅供應寬鬆,同時也是進口廢銅同比增量最爲顯著的階段,而隨後粗銅加工費開始回落,與廢銅開始緊張的時間點基本吻合。

* 實際調研也可以形成印證,在我們對一些廢銅制杆企業的調研中,不少企業也有專門的產能將廢銅產爲粗銅,這種產能整體規模已經不小並且還有擴張的趨勢,理解這一點對於後續理解廢銅緊張非常重要。

數據來源:SMM,天風期貨研究所

廢銅-何以如此緊張

* 今年1-10月進口廢銅金屬量約110萬噸,較去年同期增長約100%,但是廢銅緊張的問題至今尚未緩解,爲何廢銅會如此緊張?後續如何緩解?

* 1.更多的廢銅進了冶煉端而非加工端。我們倒算了國內精煉銅的原料平衡,結果發現原料的缺口比去年擴大了30-40萬噸,這意味着更多的廢銅進入了冶煉環節,今年實際流入加工端的廢銅供應並沒有進口量上的增長那樣顯著;2.廢銅制杆產能仍在擴張,對於廢銅的需求增加;3.廢銅現貨商敢於囤貨,去年進口廢銅大幅下滑將近50%,整個廢銅產業鏈都處於去庫的狀態,這導致了現貨商資金壓力較小,遇到銅價下跌時更可以進行囤貨等操作。

* 明年廢銅是否會出現緩解還是要從總量和結構兩個維度來考量。總量方面,進口廢銅在21年增量不小,但主要是回補了去年因爲疫情和政策變動帶來的缺失,年度進口量回到了19年的水平,22年要在在此基礎上實現新的增長才算是實質性的增加。這其中的關鍵因素是疫情、船運以及馬來西亞對於廢銅的進出口政策。在總量之下,再考慮結構的問題,即廢銅流向冶煉端還是加工端。在明年銅精礦產能逐步釋放、TC有一定回升空間的背景下,大概率廢銅會更多地流向加工端,對偏緊的市場帶來一定緩解。

數據來源:Wind、天風期貨研究所

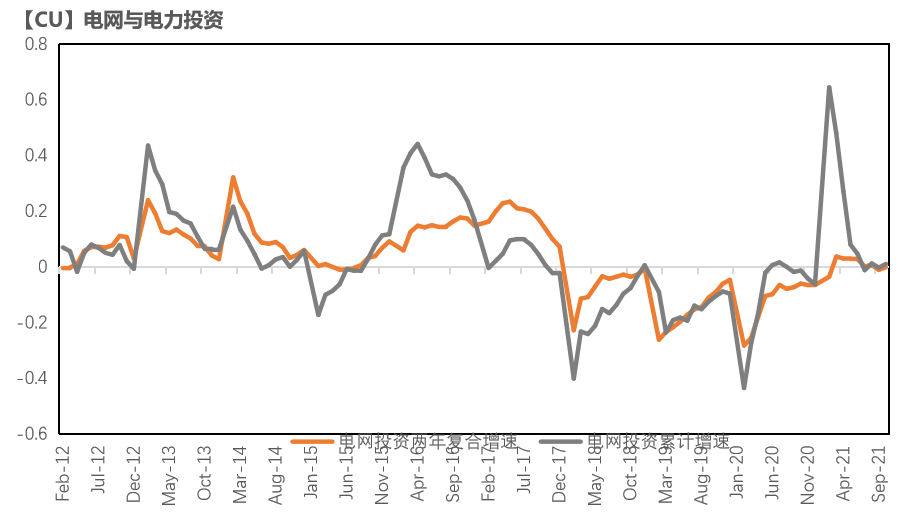

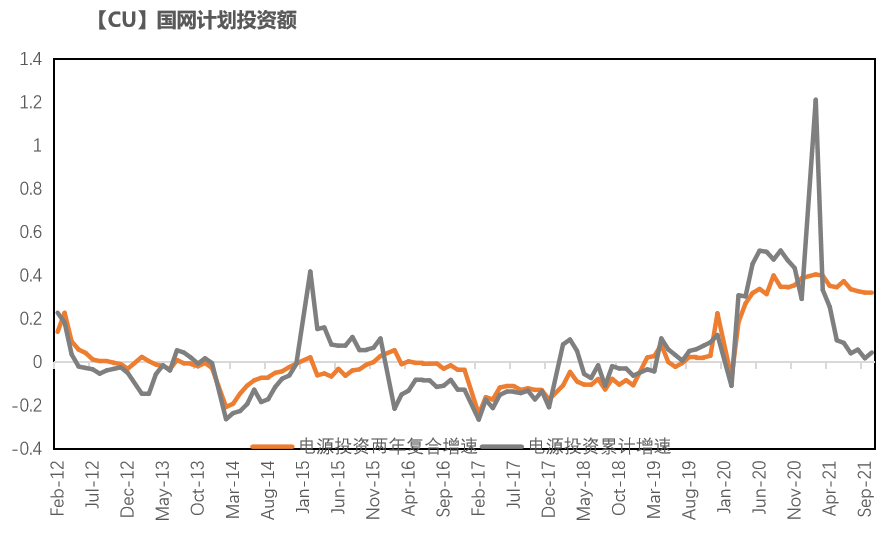

需求-電網投資可能回歸合意水平

* 爲了排除基數效應,我們測算電網和電源投資的兩年復合增速,結果顯示電網投資增速處於近乎0增長的狀態,而電源投資增速相對較高。

* 明年國家電網計劃投資額仍然要等待具體文件,但是根據近期披露的電網“十四五”工作規劃來看,配電網將成爲電網工作的重點內容。國家電網此前曾透露“十四五”期間將投資2.23萬億用於配電網的改造升級,平均至每年約爲4460億,僅配電網一項便接近今年計劃投資額。

* 從一個更宏大的視角來看,隨着碳中和的不斷推進,光伏、風電、新能源車等行業的迅速發展,對配電網的質量都提出了更高的要求,預計無論是電網投資總量還是耗銅量都會回到一個更加合意的水平。

數據來源:Wind,國家電網,天風期貨研究所

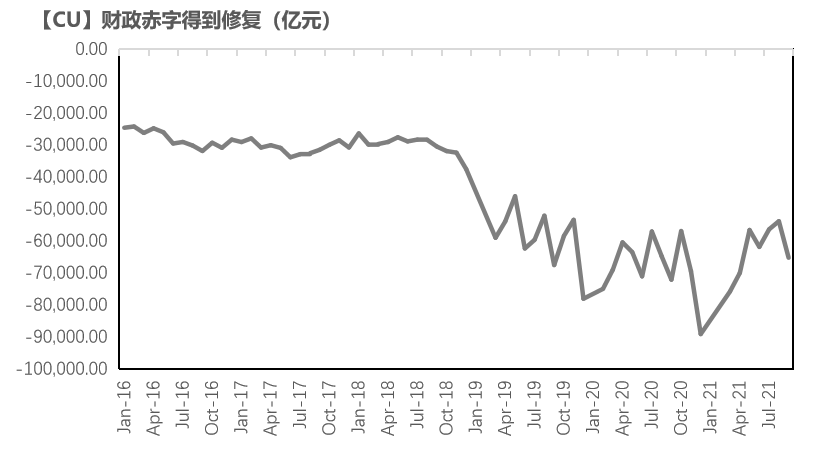

需求-基建資金明顯修復

* 值得一提的是,電網投資本質上屬於基建,因此還是會受到基建整體考量的影響;

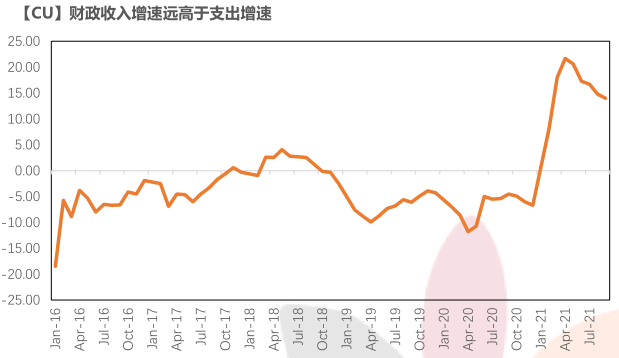

* 明年基建是否可能發力?考慮基建的幾個維度:財政鬆緊、資金來源、項目數量、基建意願;

* 目前財政收支得到明顯修復,而從目前來看明年整體資金來源也將好於今年,因此如果明年穩增長壓力增大,需要基建適度發力,至少在資金層面並不會存在明顯約束。

數據來源:Wind,天風期貨研究所

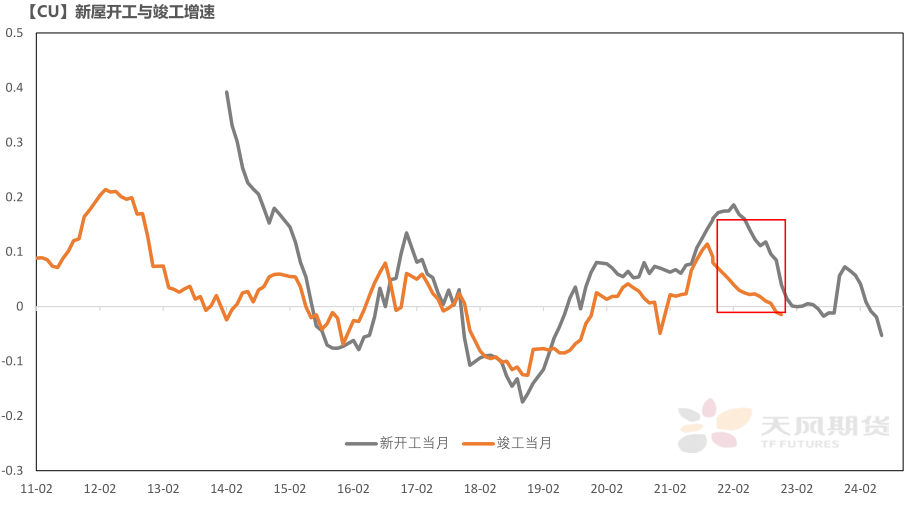

需求-竣工可能超預期

* 根據新開工與竣工3年的滯後模型,我們容易預估出竣工在2022年回落的路徑,紅框中均爲預測值,在這種當月同比的預估下,最終倒算的累計同比爲-5%;

* 但是如果這一路徑成立,直觀上的問題在於,竣工增速與新開工增速的缺口無法彌補,大量的房屋可能無法竣工,雖然新開工和竣工的統計口徑並不一致,不能完全用新開工面積來匹配竣工面積,但是這樣的缺口還是顯然與現實邏輯相違背;

* 因此竣工可能會成爲明年的不確定性之一,尤其是在市場一片看空地產的氛圍下,其實寬鬆的信貸都在指向竣工,那麼出現超預期的表現也並不奇怪。

數據來源:Wind,天風期貨研究所

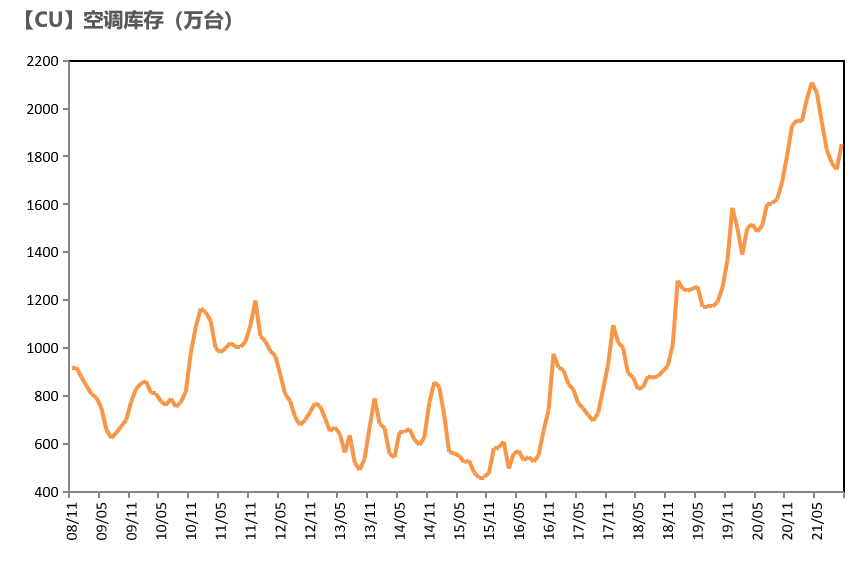

需求-空調不甚樂觀

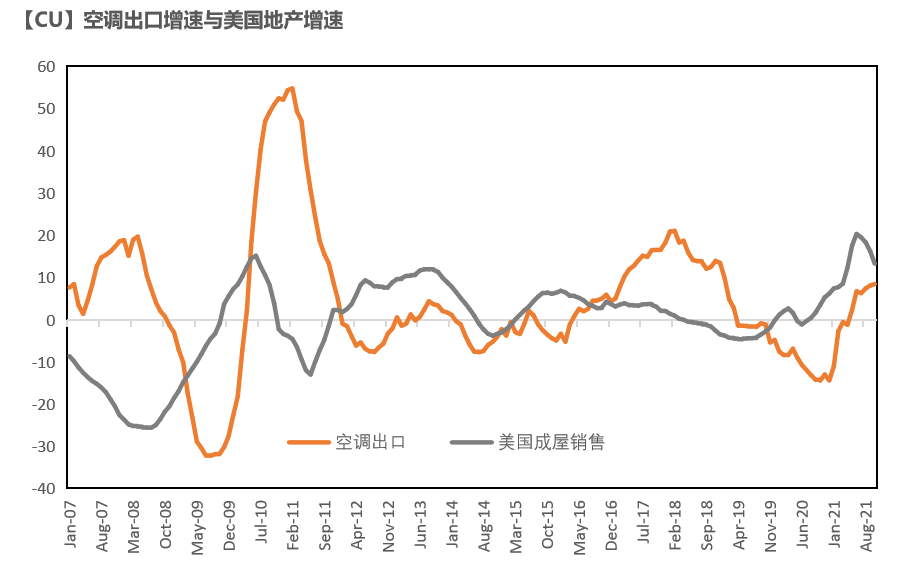

* 空調明年可能並不樂觀,銷售壓力大、庫存歷史高位、各廠家競爭慘烈、頭部廠商下沉與二線廠商爭奪市場等等。

今年空調的出口一定程度上還爲去庫做出了積極貢獻,但是明年在美國地產階段性見頂回落的影響下,空調出口的前景也不會太好。

數據來源:Wind,天風期貨研究所

平衡表與展望

平衡表

* 對於國內平衡我們有兩張表,一張以表觀消費爲核心,簡單但直觀;另一張採用了實際需求、廢銅調節、儲備調節等較爲復雜的假設,更合適做討論而不適合做展示。

* 因此我們使用前者對明年國內平衡做一個說明。2021年國內產量990萬噸,拋儲量也計入產量,2022年國內產量增長給到40萬噸,進口先給平,需求量按照我們對分項的預估和需求模型輸出的結果,在這些條件下明年仍舊不會出現明顯過剩。

數據來源:SMM,天風期貨研究所

新能源預測

* 對於遠期需求,我們基於一定的邏輯並折合年化復合增速對直到2030年的光伏、風電和新能源車領域做了測算,邏輯內核包括“國內2030年新能源車滲透率達到40%”等;

* 在最新的測算下直到2030年新興領域都有巨大的空間,並且對耗銅量的提升非常顯著;

* 我們在長期平衡表中將傳統需求和新興需求分別做了測算,結果顯示在新興需求的巨大張力之下,疊加精銅遠期的供應不足,缺口是存在且持續擴大的。

新興領域需求測算

數據來源:Bloomberg,Wind,天風期貨研究所

長期平衡表

數據來源:Bloomberg,Wind,天風期貨研究所

與歷史經驗相比

數據來源:Wind,天風期貨研究所

作者:衛來

從業資格證號:F3082677

投資諮詢證號:Z0016201

郵箱:weilai@thanf.com