預計後市震蕩偏強運行

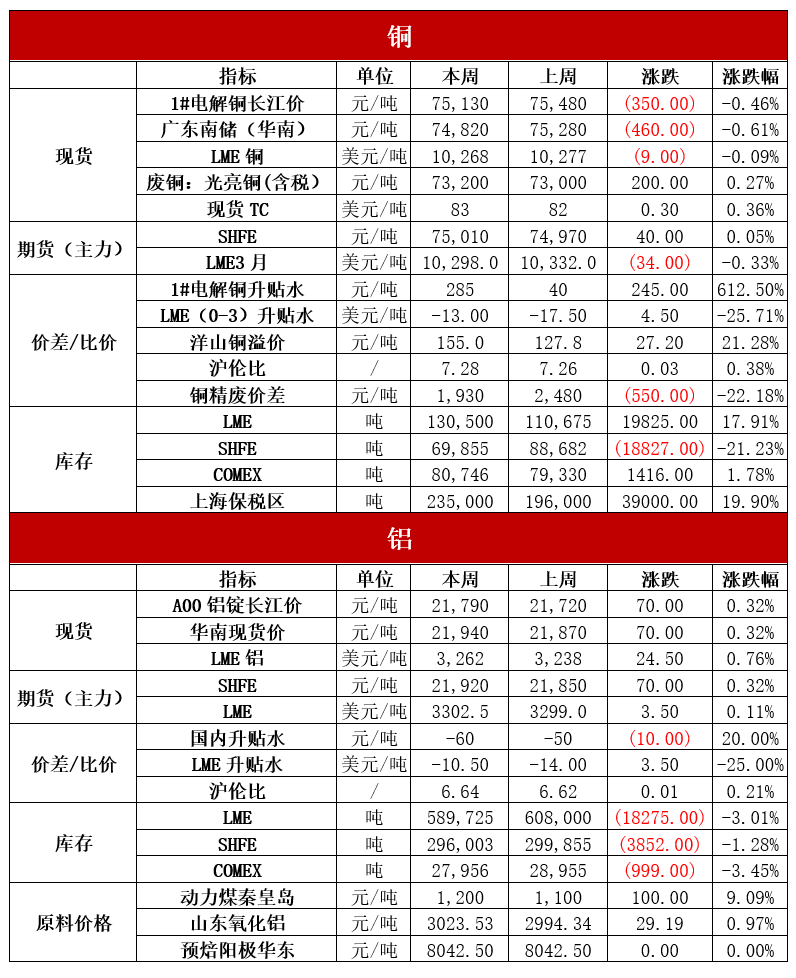

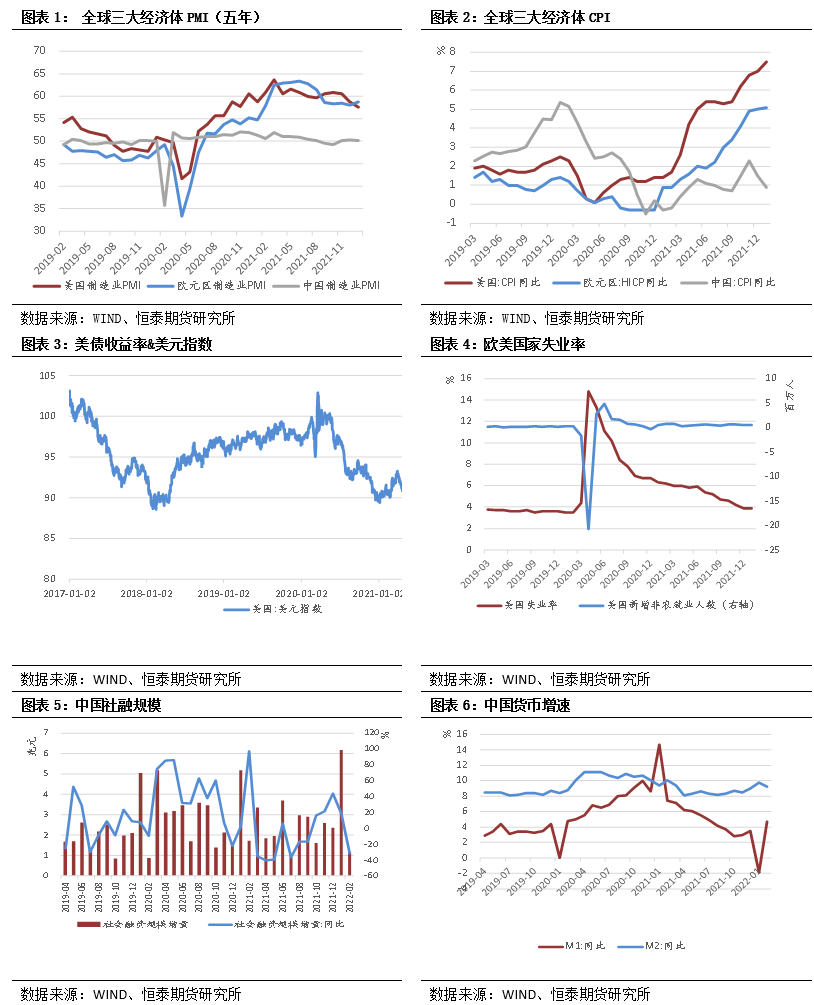

分析:宏觀方面,前期歐美央行鷹派信號逐步消化,且美國、英國CPI數據達到新高,通貨膨脹依舊高企;國內來看,三月份社融數據樂觀,央行釋放降準信號,堅持穩中有進的貨幣政策,利好銅價。基本面來看,國外新增產能得到釋放,二季度銅精礦TC同比上升,預示銅礦供應偏鬆;需求方面,江浙滬疫情擾動下中下遊加工企業開工受阻,但難掩終端消費需求強勁,國家寬鬆貨幣政策加持下,房地產需求有望回暖,電力需求成爲亮點。庫存方面,銅全球顯性庫存仍處於歷史低位,爲銅價提供支撐。短期來看,銅價或震蕩偏強運行。

操作策略:謹慎觀望

風險提示:1.美聯儲政策;2.全球疫情;3.房地產數據表現不佳

一、有色金屬核心邏輯及觀點

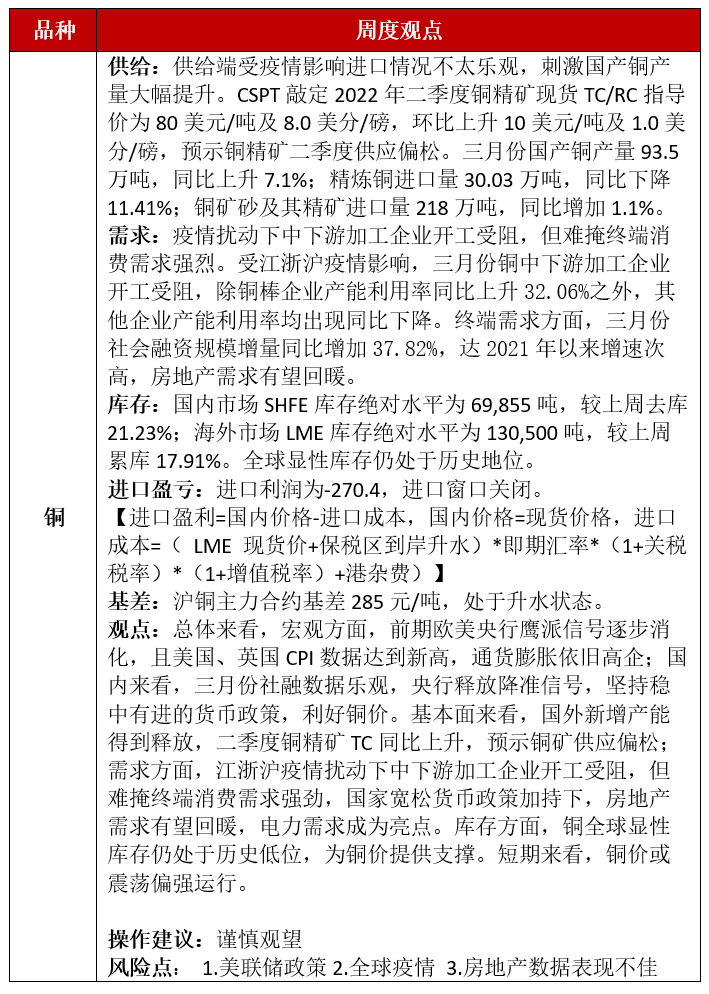

二、市場價格與行情回顧

三、宏觀及行業資訊

4月15日晚間,央行公告稱,決定於2022年4月25日下調金融機構存款準備金率0.25個百分點(不含已執行5%存款準備金率的金融機構)。爲加大對小微企業和“三農”的支持力度,對沒有跨省經營的城商行和存款準備金率高於5%的農商行,在下調存款準備金率0.25個百分點的基礎上,再額外多降0.25個百分點。

3月財新中國通用服務業經營活動指數(服務業PMI)錄得42.0,較2月大幅回落8.2個百分點,爲2020年3月以來最低。3月新冠疫情在全國多地蔓延,防疫措施進一步收緊,對制造業生產經營造成明顯衝擊,當月財新中國制造業採購經理指數(PMI)錄得48.1,降至2020年初首輪疫情防控以來最低水平。

英國3月CPI同比7.0%,預期6.7%,再創近30年來最高紀錄。美國3月CPI同比上漲8.5%,預期8.4%,前值7.9%,再創40年來新高

4月22日晚間,在岸、離岸人民幣雙雙跌破6.5大關。離岸人民幣一度跌破6.54,創一年來新低,在岸人民幣跌破6.50,爲去年8月以來首次。美元指數則升破101,創一年新高。

2022年1-2月,全球電動汽車電池裝車量達53.5GWh,同比增長超100%。排名前十企業市佔率達91.3%,主要來自於中日韓三國。

據SMM了解,全國疫情呈現局部高度聚集和多點散發態勢,疫情形勢復雜嚴峻,爲快速切斷疫情傳播,防控政策嚴格,因此進口礦到港疏港和運輸出港的速度開始放緩。當前使用進口礦石的氧化鋁廠,基本還有1-2個月左右的礦石庫存,暫未造成生產上的影響。

4月20日,國家能源局公布的最新數據顯示,1-3月份,全國主要發電企業電源工程完成投資814億元,同比增長2.5%。其中,太陽能發電188億元,同比增長181%。除了大幅增長的完成投資額外,太陽能光伏新增裝機及風電裝機也表現強勢;1-3月新增太陽能光伏裝機同比增長788%至13.21GW,不過,3月單月新增裝機僅爲2.35GW,同比增長27%。

四、產業鏈核心數據追蹤

4.1銅市場數據

4.1.1宏觀經濟

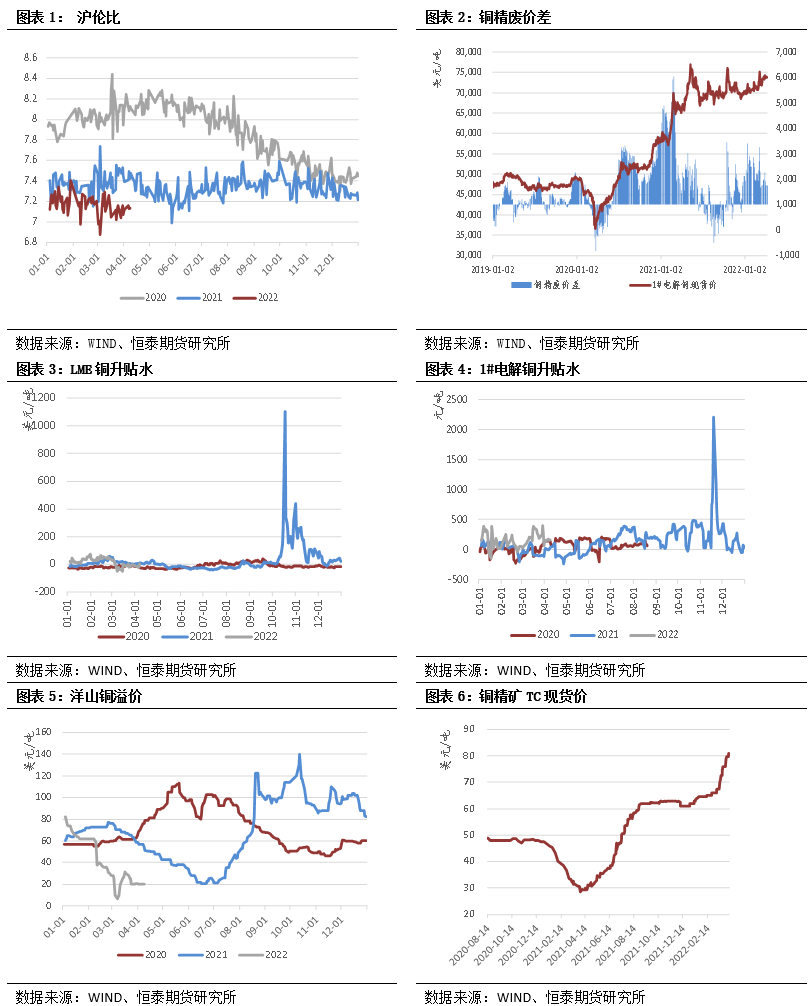

4.1.2價差/比價

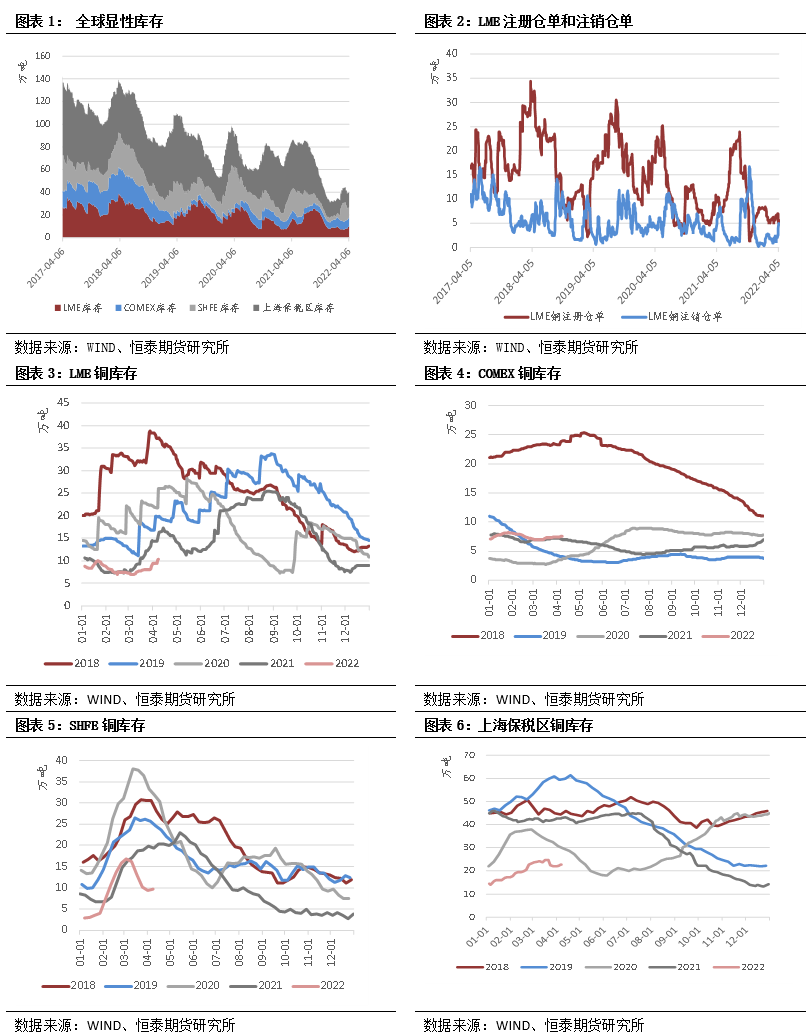

4.1.3庫存