核心觀點

海外:美國加息進入中後期,對總需求的抑制將逐漸顯現;歐洲更脆弱的現狀和更畸形的通脹,在歐央行加息的背景下總需求的回落可能快於美國;

中國:從疫情的擾動中持續修復,但斜率和高度目前看依然有限,大概率是一輪弱復蘇,除非看到更多政策的放鬆;

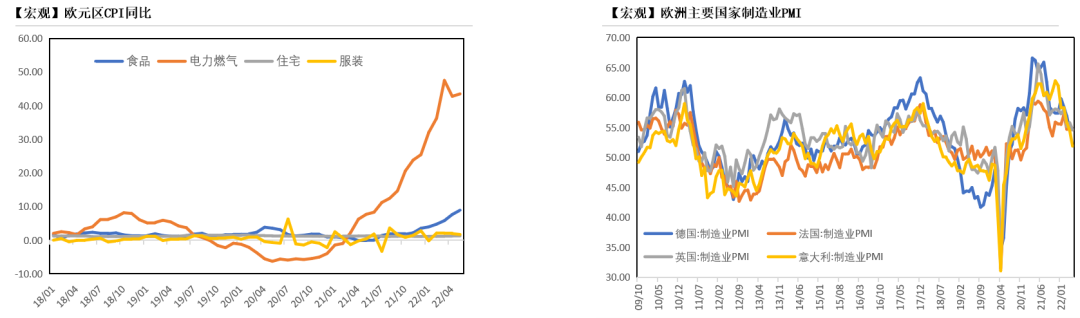

平衡:海外精煉銅平衡表在衰退路徑的假設下指向潛在的過剩,國內精煉銅平衡表仍有缺口,但基本可以通過更多的進口補充,新興領域銅需求持續增加佔比達到10%,將緩解傳統領域需求下滑而帶來的過剩;

估值:周期已經越過高點,銅價距離礦山成本較遠,存在高估傾向,價格中樞下行壓力較大,90分位礦山完全成本爲8000美元/噸左右,但全球過剩量級遠未到供應的10%,因此只能作爲最極端情況下的下方參考;

比價:進口窗口存在打開機會,反套更加合適;

月差:買近拋遠最優的時間已經逐漸過去。

觀點小結

二季度此前被我們認爲是年內相對有利的時間窗口:海外距離衰退仍有空間、國內穩增長持續發力、基本面供應偏緊庫存偏低,矛盾可能在周期的高位再次激化,然而疫情的反復使得這種樂觀的組合蕩然無存;

再往後看,始於2020年的本輪全球復蘇已經越過高點,由於增長與通脹的關系在周期的高點失衡,收緊貨幣政策成爲全球央行的唯一選擇,隨着加息進入中後期,總需求的回落難以逆轉,衰退交易成爲主流;

無論海外發達經濟體後續出現硬着陸或軟着陸,總需求的回落都將在未來兩到三個季度中有更明顯的體現,而軟着陸或硬着陸的區別在於,對總需求回落的定價程度不同,這種回落也將影響到海外銅需求及平衡,我們在海外銅平衡表中測算了總需求不同的回落程度對於平衡表的影響,結果都指向潛在的過剩;

中國方面仍處於疫情後的修復階段,但是修復的斜率和高度目前看依然有限,這在微觀層面對應了銅需求表現尚可但難有較大改善,更有效的需求修復可能需要加槓杆主體的多元化以及政策進一步的鬆綁,我們基於需求模型適度下調了國內需求增速;

新興領域的銅需求仍然可觀,已經佔到銅總需求的10%左右,但由於傳統領域需求的下調,新興領域銅需求仍然不能扭轉整體的供需格局,但是可以改變過剩的量級,從而影響價格回調的幅度;

從估值角度來看,總需求回落,平衡表從緊平衡走向潛在寬鬆,而銅價距離礦山成本較遠,存在一定高估傾向,向下壓力更大。90分位線的現金成本大概對應了倫銅價格8000美元/噸左右,但由於過剩量級遠未到供應的10%,因此該價格只能作爲極端情況下的參考。

基於歐美衰退調整海外平衡表

加息進入中後期對總需求的抑制明顯

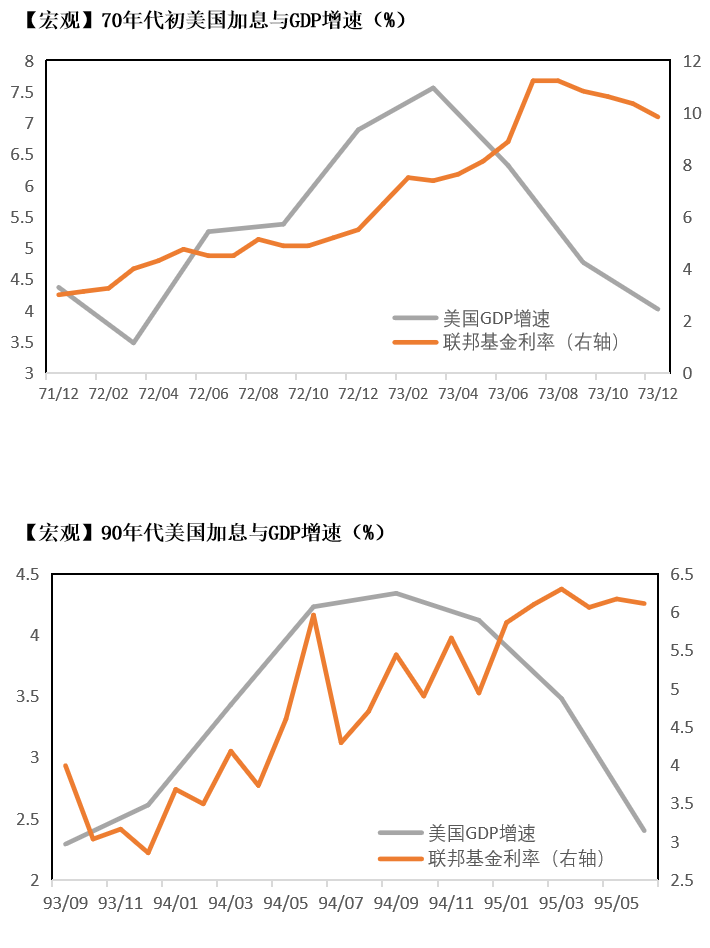

* 此前我們指出銅價從未在加息周期中單邊下跌,主要在於在加息的中前期總需求依然處於擴張狀態,周期仍在高位附近運行,疊加基本面的矛盾,價格仍然更傾向於上漲;

* 但是隨着加息進入中後期,利率的持續回升對總需求的抑制就會開始逐步體現。回顧上世紀70年代以來的若幹次加息,均呈現這樣的結果,即便是出現“軟着陸”的1993-1994年,也同樣難以避免總需求的回落。

數據來源:Wind,紫金天風期貨研究所

本次加息進入中後期抑制總需求

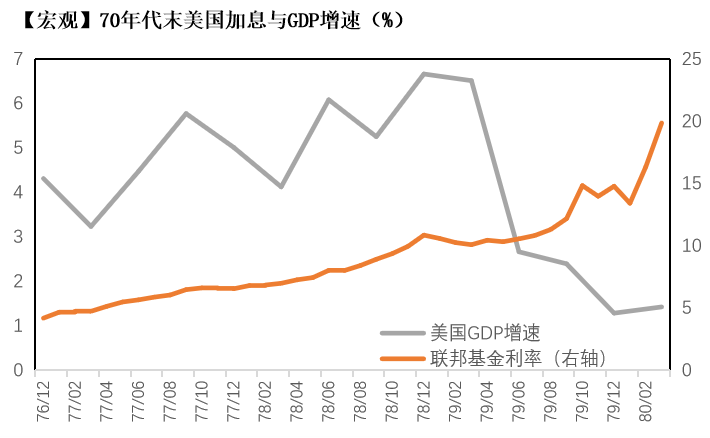

* 本輪加息目前已經經歷了3次,累計加息150BP,聯邦基金目標利率上限目前爲1.75%,按照美聯儲6月點陣圖以及SEP的預估,今年年底聯邦基金目標利率上限可能落在3.5%、明年可能落在4.0%,距離目前的利率水平分別爲175BP和225BP,這意味着從下半年開始本輪加息將正式進入中後期階段;

* 現在對於美國經濟是軟着陸還是硬着陸的爭論較多,但是無論以哪種方式出現,總需求的回落都是難以避免的,區別在於回落的斜率和幅度,這對於海外銅需求變化的影響顯著不同,從而影響海外平衡表的結果,並對定價產生影響。因此我們在海外平衡表中基於三種情景對美國需求進行了評估。

數據來源:Wind,紫金天風期貨研究所

對利率敏感的地產領域回落顯著

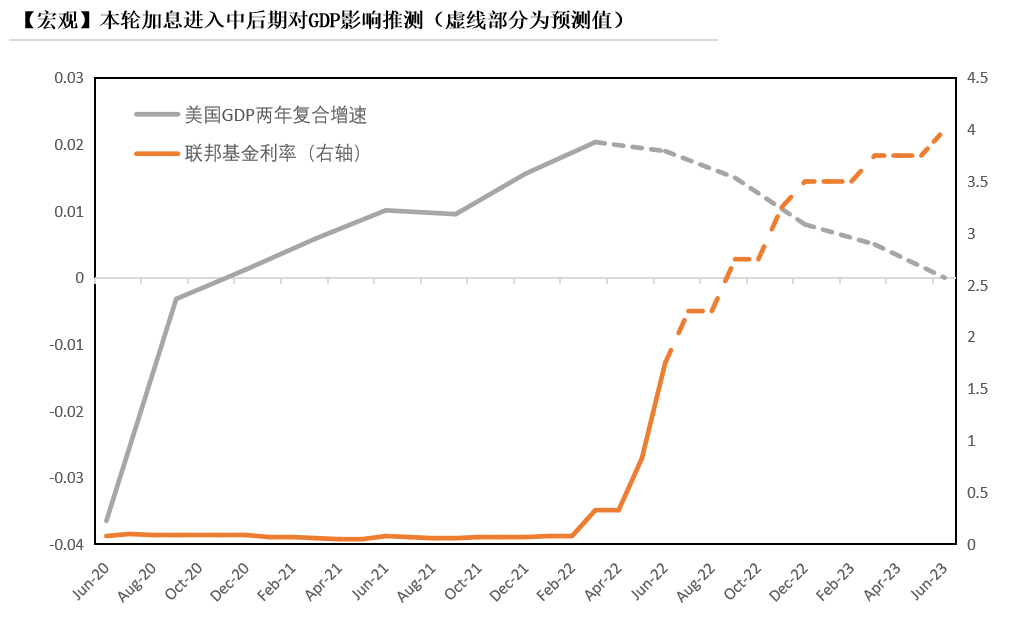

* 此前我們認爲海外二季度距離衰退仍有距離,對有色的需求不必太過擔憂,這從二季度海外普遍偏低的庫存中已經得到驗證。但是進入三季度後,海外主要與有色需求掛鉤的領域可能面臨更大的回落;

* 地產領域是典型的利率敏感行業,隨着美國30年抵押貸款利率的持續上升,目前美國新屋和成屋銷售已經顯著回落,並且也已經開始對新屋開工產生負反饋;二季度新屋開工調整後增速還可以維持在10%附近,對有色需求拉動明顯,但進入下半年,新屋開工的增速預計將繼續下滑,對有色需求的拉動環比上半年明顯減弱。

數據來源:Wind,紫金天風期貨研究所

消費端處於緊繃狀態

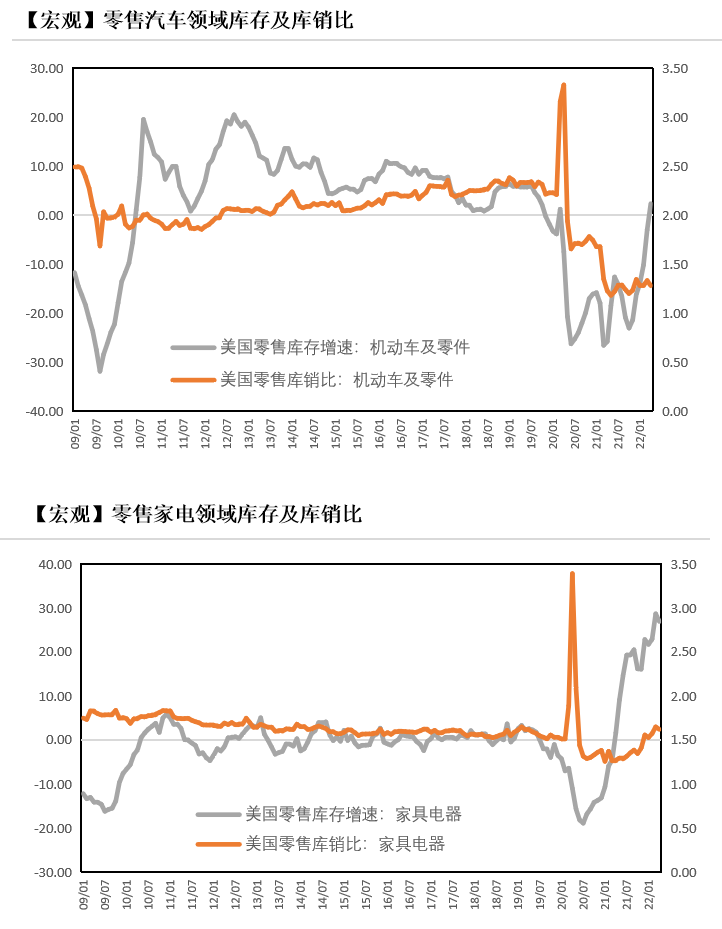

* 美國消費端與有色需求關系最大的三個終端領域目前也處於非常緊繃的狀態:庫存處於歷史高位、庫銷比處於歷史低位,此前一直關注的汽車領域的庫存目前也基本回補到了疫情前的水平;

* 再往後看,持續加息抑制投資、減少勞動力需求,美股持續下跌消滅財富效應、增加勞動力供給,薪資增速預計放緩,居民可支配收入難以繼續增長。在這種預期下,很難期望庫銷比長期維持低位水平,後續逐步擡升的概率較大,那麼相應的終端領域的景氣度也會下行。

數據來源:Wind,紫金天風期貨研究所

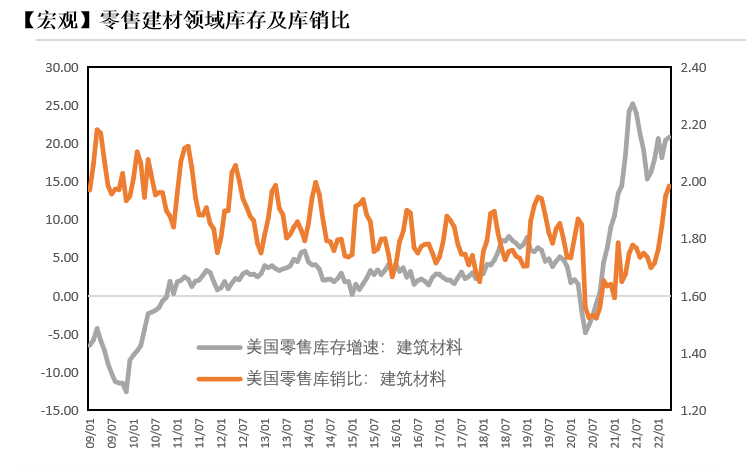

歐元區更脆弱的復蘇和更畸形的通脹

* 下半年另一潛在利空因素在於歐洲。歐央行已經正式宣布於7月加息25BP,9月大概率加息50BP;相比於美國,歐洲的經濟復蘇已經明顯放緩,本輪周期中復蘇的深度和內生動力也不及美國,而歐元區的通脹卻比美國更加畸形和扭曲,基本就是因爲能源帶來的;因此歐洲面臨更弱的內生動力和更加扭曲的通脹,在這種時候歐央行選擇加息可能只會讓總需求更快回落。

數據來源:Wind,紫金天風期貨研究所

海外精煉銅季度平衡

* 基於此前對海外精煉銅供應的研究(參見《如何跟蹤海外精煉銅供應》),結合對於下半年歐美總需求的判斷,我們在海外精銅供需中給予了歐美需求相對負面的預估,悲觀情景下全年增速爲0%,這意味着下半年將出現負增長,平衡表將轉向潛在的過剩。

* 按照目前海外對於經濟衰退程度的定價,更傾向於認爲是在按照表中的悲觀情景去定價。

數據來源:Wind,紫金天風期貨研究所

基本面缺乏顯著矛盾

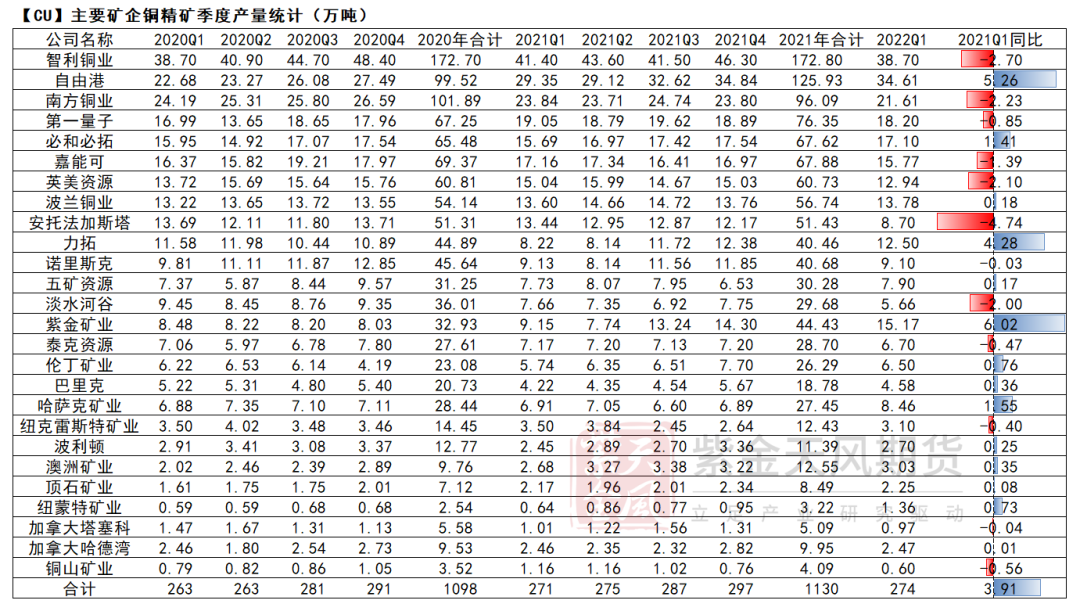

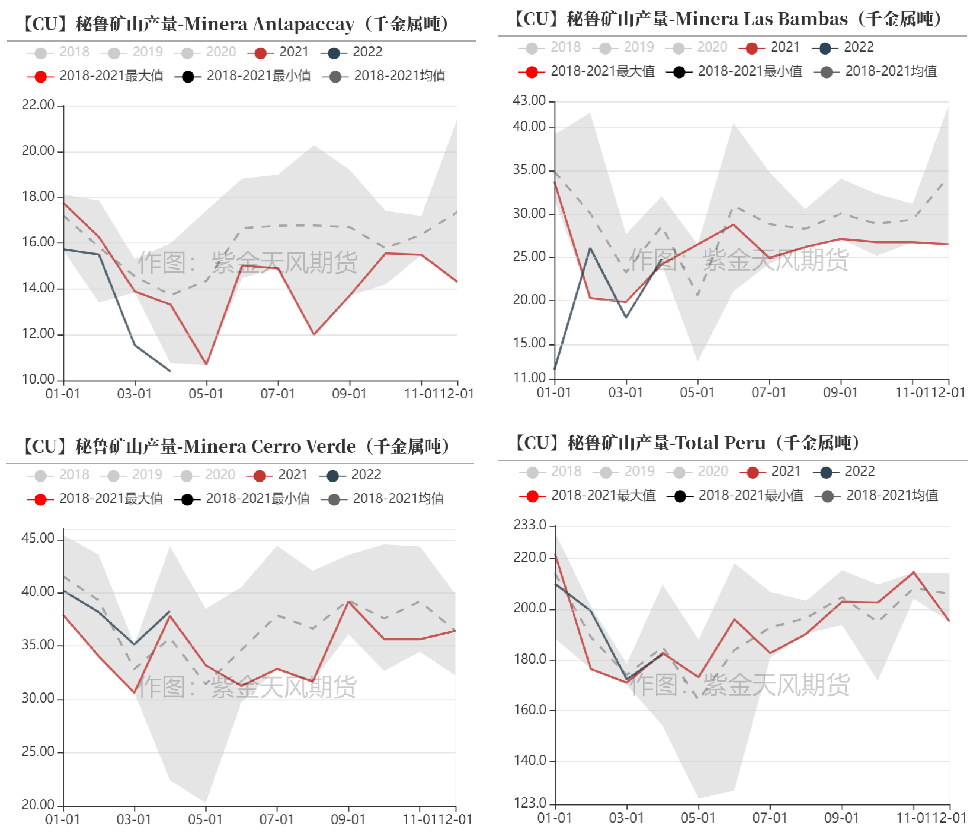

銅精礦-一季度產量同比上升,但不及年初預期樂觀

* 今年一季度全球主要礦企的產量同比增加約3.9萬噸,其中貢獻大部分增量的企業爲自由港、力拓及紫金礦業。自由港Grasberg的地下開採量大幅增加,疊加其他礦山的磨礦率有所提高,目前已恢復至2019年(疫情前)的水平;力拓主要因Kennecott的品位和回收率提高;紫金礦業得益於Kamoa-Kakula銅礦項目逐步放量,以及西藏巨龍銅礦順利投產。

* 然而,仍有不少企業產量同比下滑,主要爲安託法加斯塔、智利銅業、南方銅業、英美資源、淡水河谷、嘉能可及第一量子。安託法加斯塔因Los Pelambres幹旱問題導致產量大幅下降,Centinela品位下滑;智利銅業因其礦山的品位下降及技術問題;南方銅業主要是因爲Cuajone銅礦停產,以及其他礦山品位下降;英美資源因其礦山的品位及回收率偏低;淡水河谷主要因Sossego礦山的SAG軋機維護影響產量;嘉能可因爲其Katanga銅礦的巖土工程限制;第一量子因旗下的Kansanshi和Sentinel礦山品位及回收率下降,該企業對兩座礦山的全年指導產量分別下調1.5萬噸及1-1.5萬噸。

* 值得注意的是,雖然必和必拓一季度產量同比增加,但抗議活動、勞動力短缺及礦山品位下降,使其下調了Escondida礦山的指導產量約2-6萬噸。

* 綜合來看,貢獻增量的礦山與前期預期基本一致,但不少礦山因自身品位及外部原因使得產量大幅低於預期。整體上,全年銅精礦產量並不像年初的預期那樣樂觀。

數據來源:上市公司財報,紫金天風期貨研究所

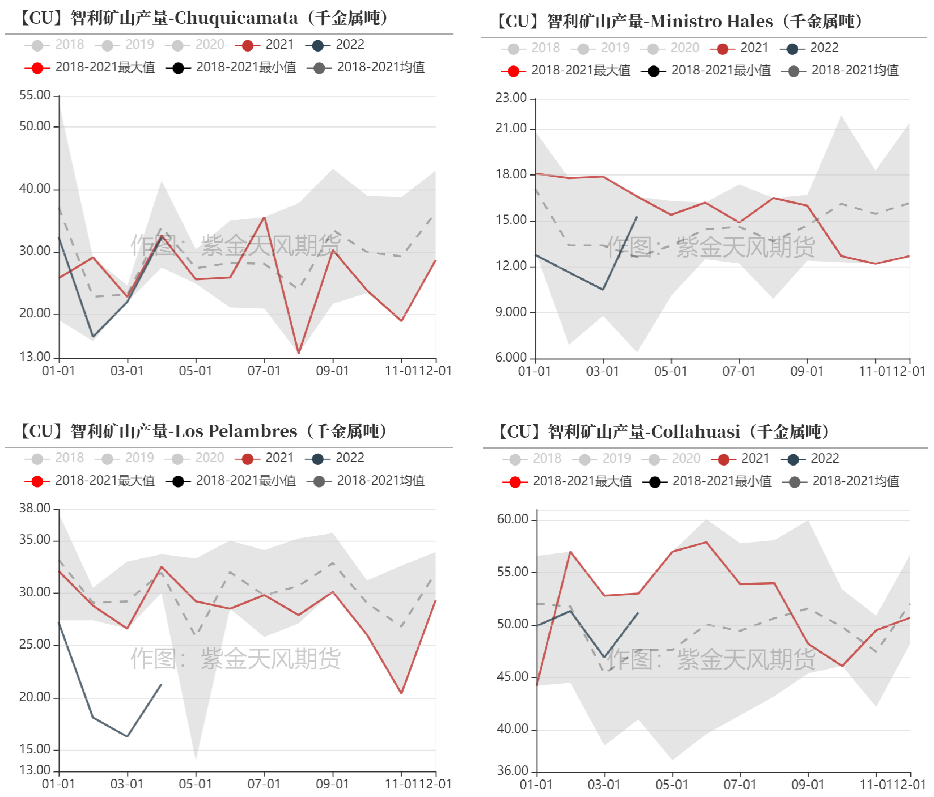

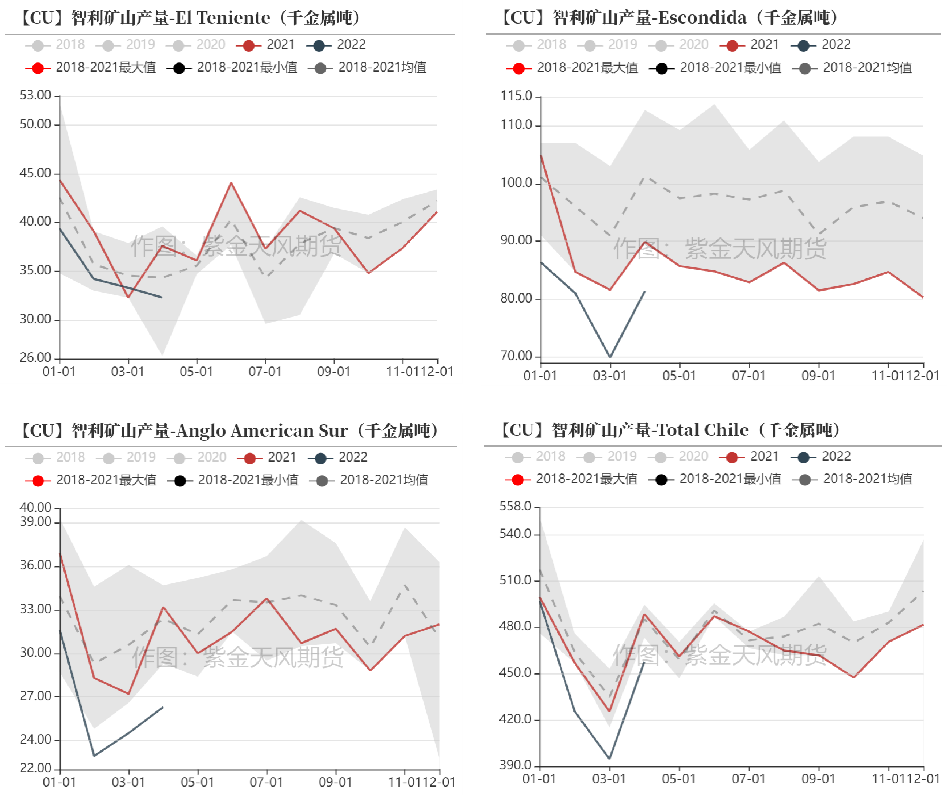

銅精礦-智利大型礦山1-4月產量同比普遍下滑

數據來源:SMM,紫金天風期貨研究所

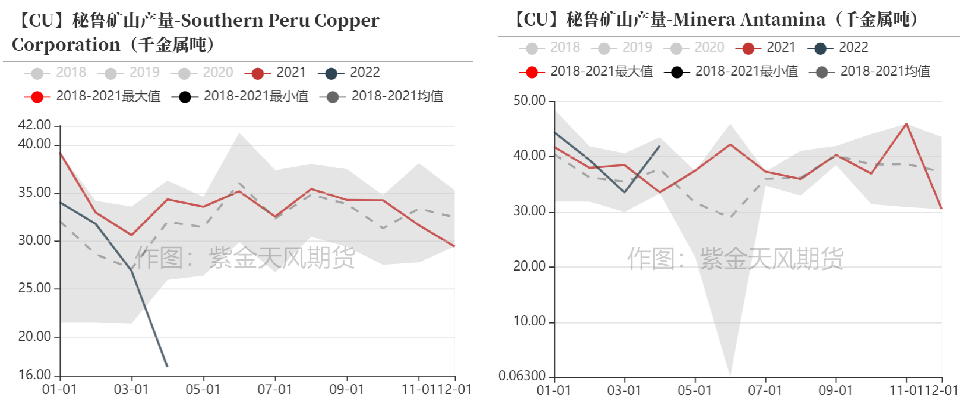

銅精礦-祕魯礦山生產受限於頻繁的抗議活動

* 一季度以來,智利礦山產量同比大幅下滑,主要是因爲其老礦山品位下降且技改空間有限。部分企業正加大資本支出來解決這一問題,如安託法加斯塔預計下半年完工的海水淡化項目將改善Los Pelambres銅礦的產量。整體上,預計下半年智利銅礦產量較上半年有所恢復,但全年產量或同比依舊偏低。

* 截至目前,祕魯礦山累計產量同比有所回升,但一些受到抗議活動影響的礦山產量明顯下滑,如五礦資源的Las Bambas及南方銅業的Cuajone銅礦,分別停產51天和54天,預計產量損失約2.1萬噸、2.7萬噸。若下半年沒有抗議活動幹擾,祕魯全年產量同比或將有所增加。

數據來源:SMM,紫金天風期貨研究所

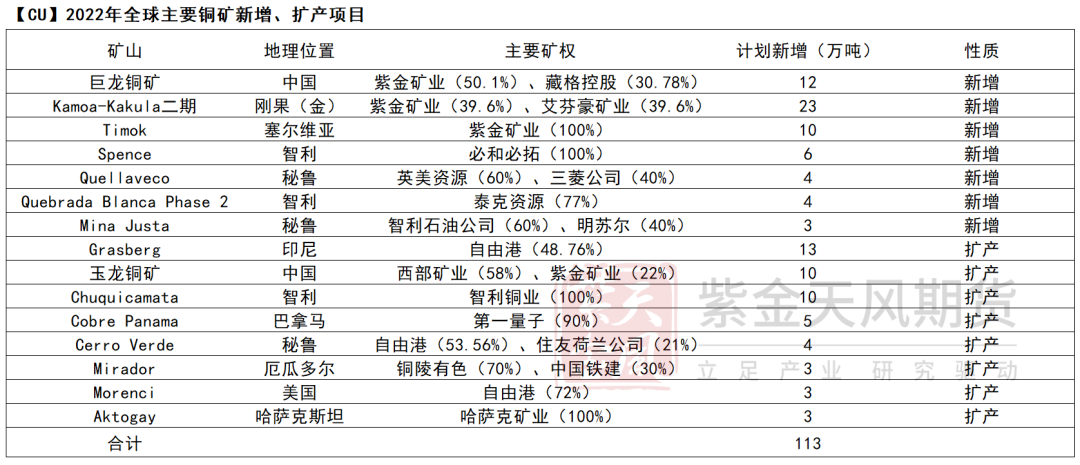

銅精礦-2022年全球計劃新增產量增加明顯

* 2022年,全球礦山新建、擴產等項目主要集中於南美、非洲及中國,總計劃產銅超110萬金屬噸,給全球銅供應帶來了明顯增量。

數據來源:SMM,紫金天風期貨研究所

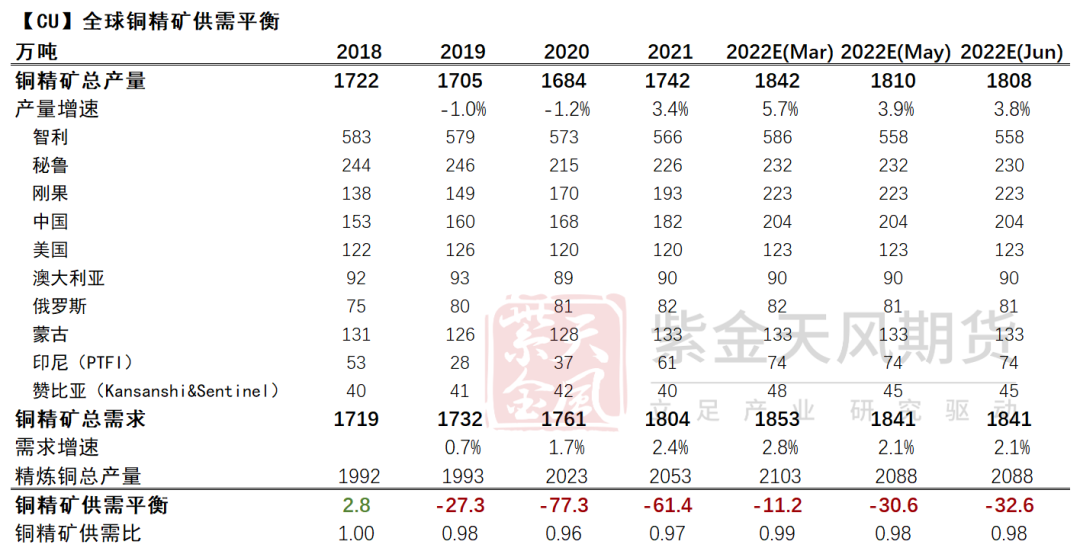

銅精礦-全年平衡較3月預測趨緊

* 在銅精礦平衡表中,我們預計2022年產量同比增加66萬噸,較3月預期下調34萬噸,主要減量集中於智利及祕魯。需求上,海外相對穩定,國內冶煉廠受二季度集中檢修影響,銅精礦需求較3月預期下調約12萬噸,2022年全球增速保持約2%,銅精礦總需求增量約37萬噸。

* 在此估算下,2022年銅精礦平衡由3月的短缺11.2萬噸調整至短缺32.6萬噸。雖然供需缺口較前一年仍有所縮窄,但因礦山供應問題使得全年平衡趨於緊張,並不如3月所期的那樣寬鬆。因此,我們預計下半年TC/RC在保持回升的趨勢下,增速或有所放緩,且上方空間有限。

數據來源:紫金天風期貨研究所

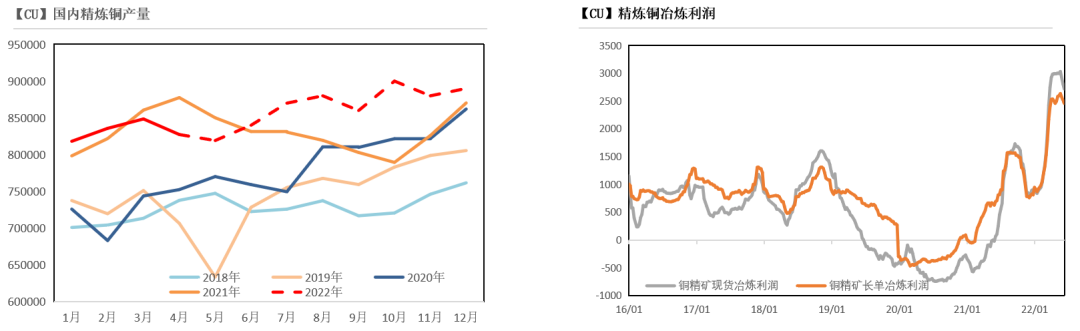

精煉銅-增量釋放集中在下半年

* 上半年精煉銅冶煉理論利潤增長可觀,一方面TC上漲貢獻了部分利潤,另一方面主要是硫酸價格高企貢獻了更多的收益。但是即便如此,在檢修、意外事故的多種因素幹擾下, 1-6月國內精銅產量僅在500-525萬噸左右,較去年同期縮減5-10萬噸不等,且其中部分電銅產量已轉向出口。

* 因此全年精煉銅產量增幅從此前的50萬噸下調至30-35萬噸,由於5、6月開始部分前期開工率長期處於低位的冶煉廠開始復產,同時冶煉企業逐漸走出檢修季,因此精煉銅的增量釋放主要集中在下半年。

數據來源:中國海關,紫金天風期貨研究所

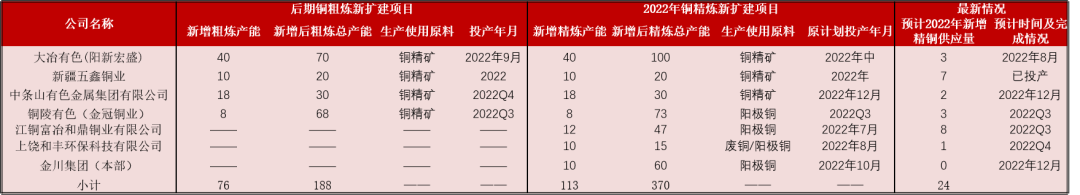

精煉銅-投產與檢修情況

* 從上半年投產落實情況來看,新疆五鑫已順利投產,並預計在年內可貢獻7萬噸左右產量,大冶年中擴產計劃延後至8月左右,預計年內可貢獻2-3萬噸產量。

* 從下半年冶煉廠檢修計劃來看,較長檢修計劃主要時間段集中在7-9月,包括金川、紫金以及赤峯、金隆等均有30天左右長檢修計劃,但3-4季度銅陵及富冶等有擴投產計劃,屆時可提供可觀當量。

數據來源:鋼聯、SMM、紫金天風期貨研究所

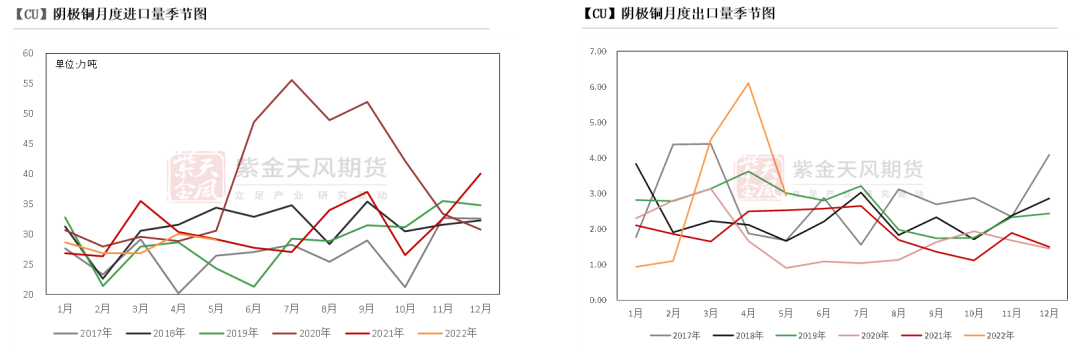

精煉銅-進口維持穩定,出口高於往年

* 一季度,國內進口盈利窗口基本處於關閉狀態,直至進入3月上旬,窗口才逐步打開,並在二季度基本維持盈虧平衡附近。盡管半年來電解銅整體到港貨源維持穩定,但由於年初進口虧損導致清關量大幅下滑,加之二季度國內疫情蔓延,國內煉廠物流運輸存在一定阻礙,導致國內庫存維持較低點位,直至6月起國內精銅庫存才見逐步小幅增加。整體上,今年進口量處於5年來均值水平,基本變動較爲有限。後期來看,國外鷹派及國內偏寬鬆的狀態或令進口盈利空間較爲有限,而隨着LME亞洲倉庫注銷倉單逐步來華,預計進口量或出現一定量增加,進而令國內保稅區庫存存在一定增加風險,對外貿市場將形成一定壓力。

* 出口方面,年初比值持續不利進口,國內煉廠開始出口操作,考慮出口存在一定時間滯後,故國內3-4月電解銅出口量遠高於同期水平。同時,由於煉廠加大出口操作,也導致國內現貨庫存增量有限。不過,隨着2季度開始比值逐步修復,且國內冶煉廠及貿易商出口計劃於4月基本執行完畢,故5月起精銅出口量開始回落。後期來看,隨着比值逐步修復,煉廠減少出口操作,加之2-3季度煉廠普遍存在檢修計劃,故預計出口量降逐步回歸往年均值水平。

數據來源:中國海關,紫金天風期貨研究所

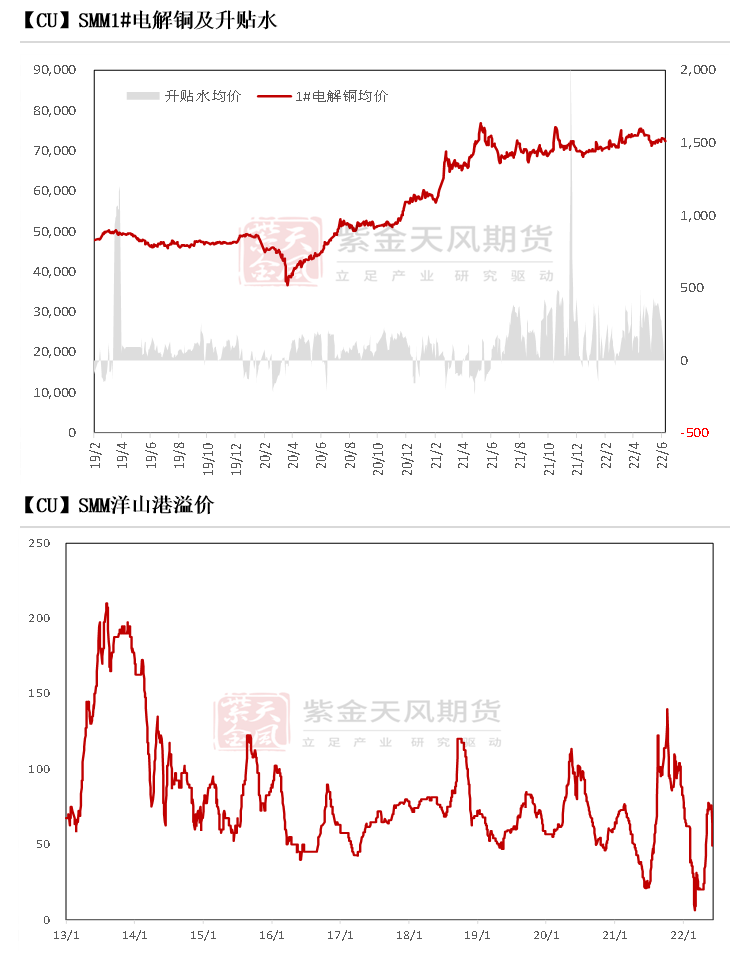

精煉銅-現貨市場內外兩重天

* 內貿方面,今年以來由於國內社庫持續低位,導致國內現貨市場普遍處於高升水水平。而二季度上海疫情爆發後,當地物流停滯,令周邊長三角其餘地區倉庫受到青睞,一度與上海地區現貨升水拉開明顯價差。華南地區鋁品種在2季度中旬暴雷,波及銅市場,令華南市場價格先揚後抑。後期來看,隨着國內物流逐步恢復,煉廠減少出口操作後,普遍發往國內交割庫,社庫將存在一定增量壓力,加之國內滬期銅遠期壓力加大,基差倒掛仍存空間,預計升水區間將出現收窄。

* 外貿市場已連續數年出現一年中僅存1-2月期間保持市場活躍度的特徵,導致外貿市場貿易商體量及數量逐步萎縮。今年以來,外貿市場同樣先抑後揚,上半年缺乏操作空間,尤其春節期間市場報價流轉困難,進入二季度,上海地區疫情讓外貿市場雪上加霜,流通量陷入僵局,直至5月後開始逐步流轉,洋山港溢價開始逐步上漲。後期來看,保稅區庫存存在增長風險,預計外貿市場下半年將有一定壓力。

數據來源:SMM,紫金天風期貨研究所

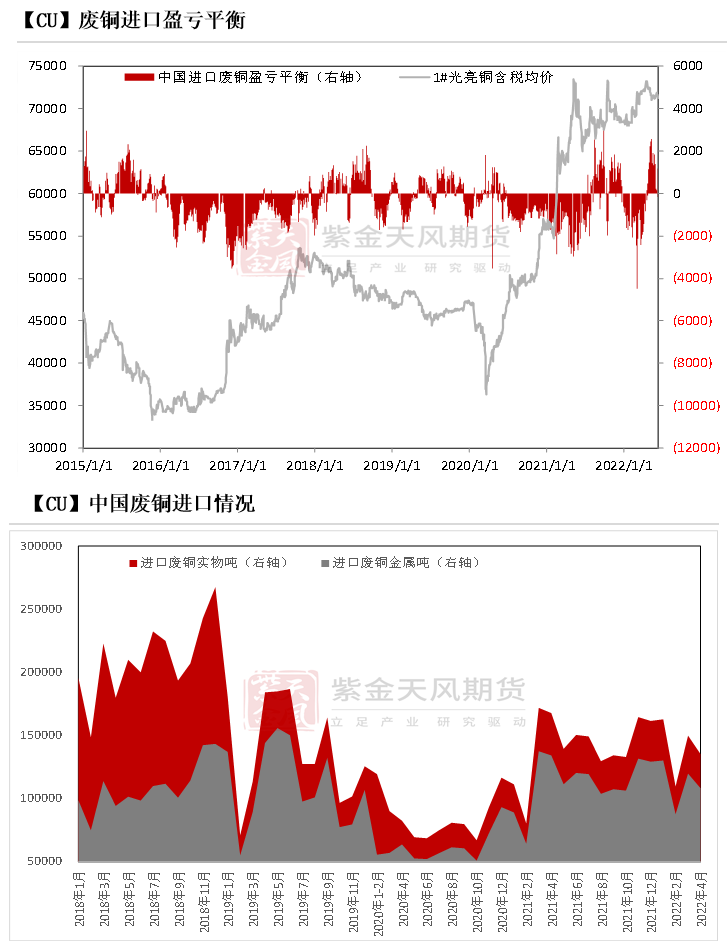

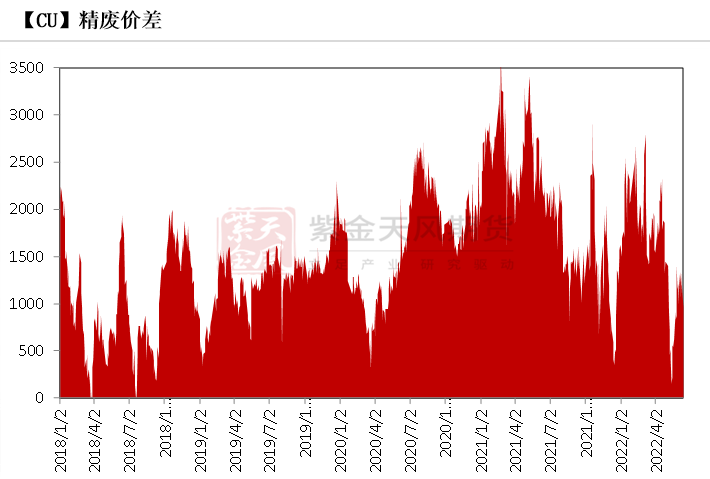

廢銅-精廢價差成焦點

* 今年以來,隨着40號文開始正式實施,廢銅市場觀望情緒濃鬱。進口方面,盡管二季度滬倫比價有所修復,廢銅進口存在一定盈利空間,但由於東南亞及歐美國家復工復產,當地對廢銅的需求提升,可供中國廢銅進口量有限。國內本身由於疫情發酵令物流停滯,廢銅回收、產出以及跨區域流通出現較大困難,故廢銅市場始終處於相對吃緊狀態,加之銅價表現易漲難跌,廢銅貿易商普遍挺價,導致精廢價差大幅收窄,並幾度出現倒掛。不過進入6月後,本輪疫情進入尾聲,隨着社會面進一步解封,企業復工復產,廢銅供應有望緩和,精廢價差或有望維持一定空間。

數據來源:SMM、中國海關、紫金天風期貨研究所

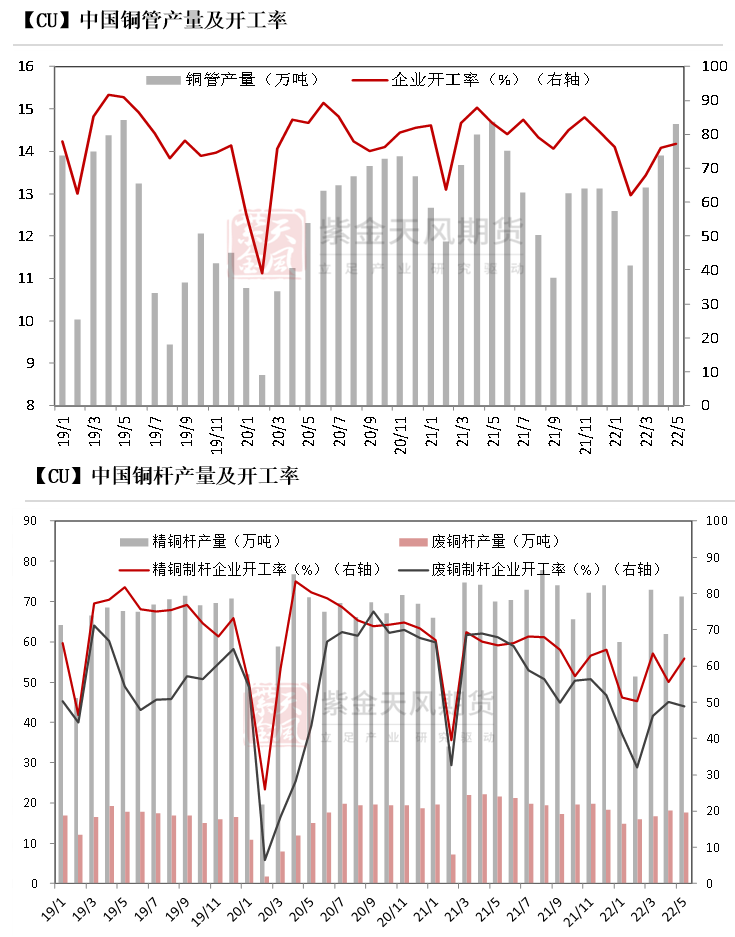

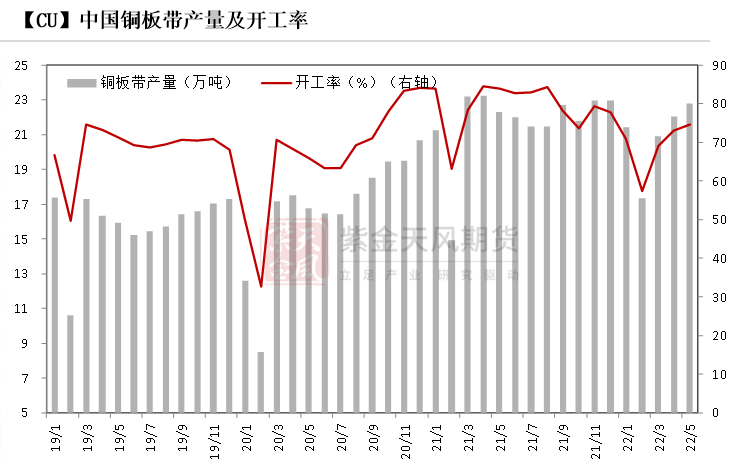

加工-下遊加工強於市場預期

* 今年以來,銅管及銅板帶同比來看並未受到疫情等因素明顯幹擾,且部分自然月表現優於去年。不過,銅杆行業受到漆包線及線纜行業疲軟影響,同比出現一定下滑,尤其廢銅制杆因精廢價差收窄倒掛,表現更加疲弱。整體來看,隨着三季度的到來,下遊進入傳統行業淡季,終端地產行業景氣度下滑、傳統電網發力不足、家電等終端行業消費低迷,諸如銅管行業出口“紅利”也因國外復工復產及耐用品消耗周期長等逐步消耗,預計今年行業淡季特徵將表現較爲明顯。拉長至年來看,下遊耗銅量依然優於市場預期,預計整體下遊行業耗銅量將維持在1340-1420萬噸之間。

數據來源:鋼聯、SMM、紫金天風期貨研究所

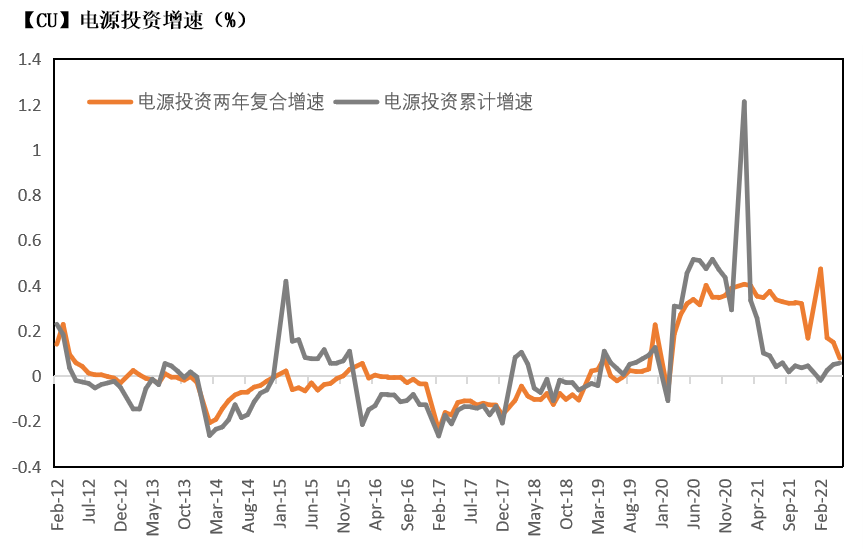

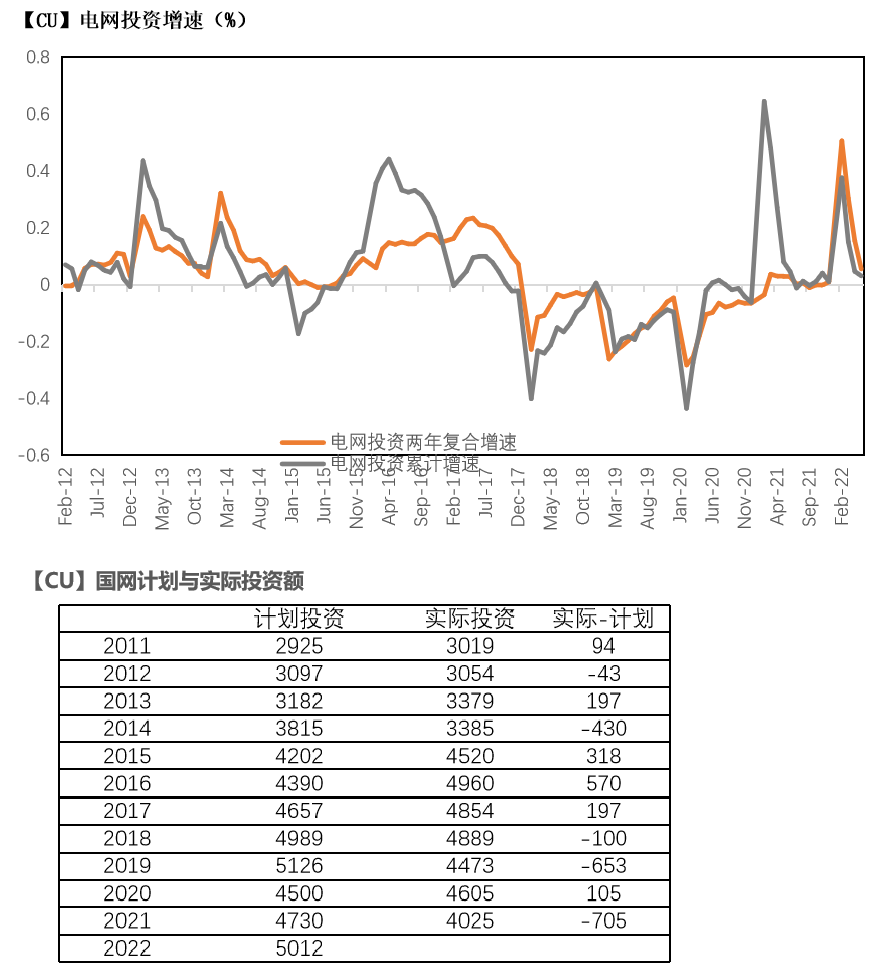

需求-電網投資有所轉弱

* 電力投資在一季度表現良好,二季度增速明顯回落。客觀上受到了二季度國內多地疫情反復的影響,三季度預期會有所回補,但是整體回補的幅度不應給予太高期望,基於我們近期與下遊加工企業的交流,對後續訂單也並不樂觀。我們在需求模型中將該分項的增速下調至2%。

數據來源:Wind,紫金天風期貨研究所

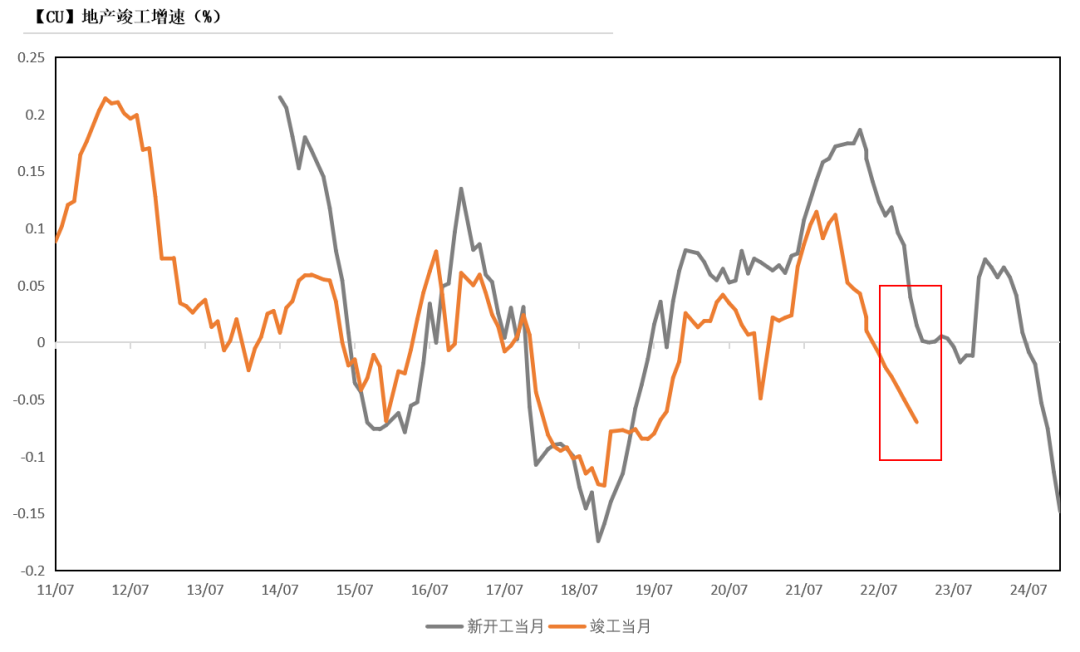

需求-下調竣工預期

* 地產領域下半年可能會邊際改善,各地因城施策的地產政策已經有了明顯寬鬆,近期各類成交也有一定回升,加之信貸的進一步寬鬆,大概率環比上半年有所改善,但是高度依然有限。

* 1-5月竣工累計增速下滑至-15%,基於我們新開工-竣工的模型,以及對下半年的整體預判,我們下調全年竣工增速到-10%。

數據來源:Wind,紫金天風期貨研究所

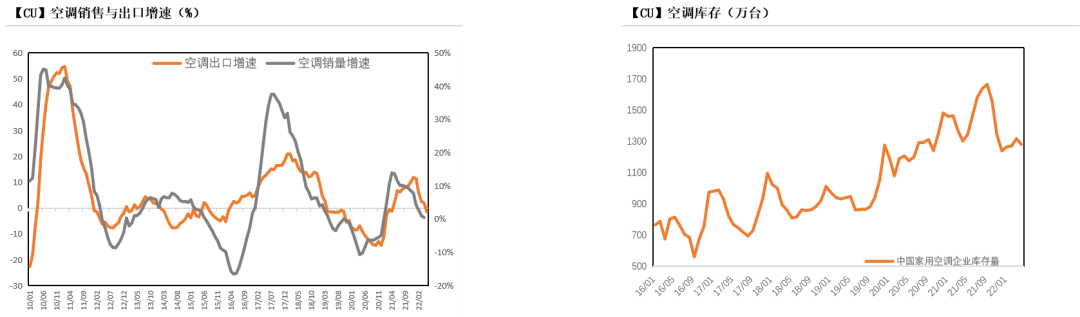

需求-空調並不樂觀

* 空調領域的情況並不樂觀,無論從內銷和出口的角度而言均表現疲軟,與我們預期相符。再往後看,下半年內銷可能環比恢復,但出口在美國地產周期下行、國內廣義出口回落的大背景下,難有起色。因此維持在需求模型中的負面預估。

數據來源:Wind,紫金天風期貨研究所

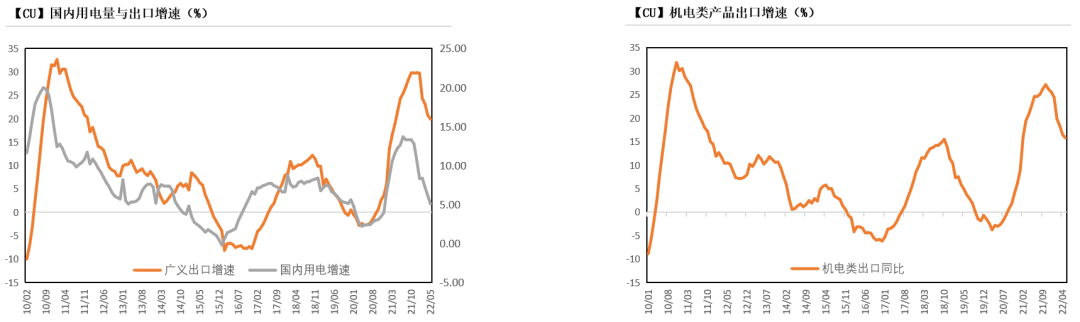

需求-機電出口緩慢回落

* 機電電子類產品的出口是我國廣義出口的重要部分,佔比約45%,同時也是微觀層面銅需求的重要分項;在我國廣義出口逐漸回落的背景下,機電出口緩慢下降的格局不會改變,仍然給予全年5%的評估。

數據來源:Wind,紫金天風期貨研究所

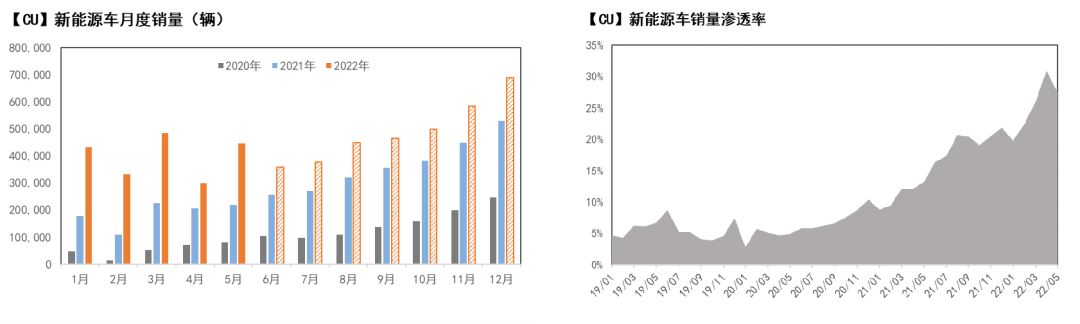

需求-新能源車全年銷量或超出年初預期

* 1-5月新能源汽車生產206.3萬輛,同比增加113%;銷售199.5萬輛,同比增加113%,銷售滲透率最高達31%,新能源車銷量在上半年持續處於強勢水平。

* 我們此前預估全年新能源車銷售爲520萬輛,增幅約50%。目前的5個月已完成該目標的40%,結合季節性因素,我們認爲下半年新能源車的平均銷售節奏要快於上半年,因此今年新能源車基本能夠達到我們的保守預估水平,甚至可能超越此目標銷量。

數據來源:Wind,紫金天風期貨研究所

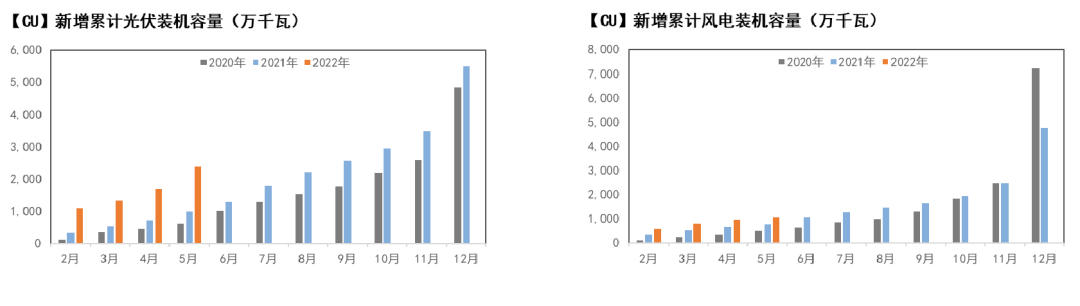

需求-風光需求仍維持此前預期

* 1-5月新增發電裝機容量52.98GW,同比增加42%,其中光伏新增裝機容量23.71GW,同比增加139%,風電新增裝機容量10.82GW,同比增加39%,光伏和風電新增裝機容量佔比約65%。

* 光伏和風電上半年表現依舊強勁,據了解多個省份的相關項目接連上馬,同時根據各省份今年風光項目的總體規劃和大型企業的訂單情況,今年風光整體表現依然值得期待。

* 按照我們此前的全年預估,今年光伏新增裝機容量達到70GW,風電新增裝機容量達到40GW,目前在剩下的7個月中,需要分別達到月均約6.6GW和約4.2GW方可完成,光伏5月新增裝機量便已達6.8GW,結合今年風光整體趨勢,我們認爲達成的概率較大,因此在需求模型中仍然維持此前的預估。

數據來源:Wind,紫金天風期貨研究所

平衡:從緊平衡走向略微過剩

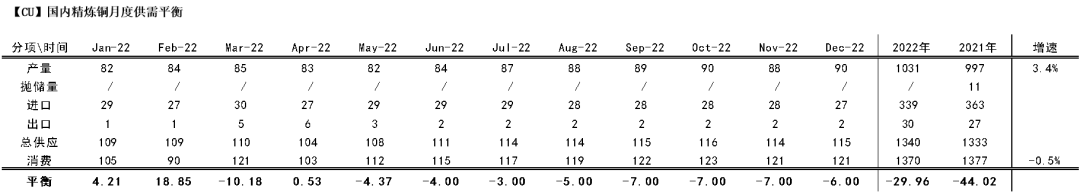

國內供需平衡

* 根據前文對供應端的分析,下調全年國內精煉銅產量增長爲34萬噸,給到接下來每個月進口量爲長單基本量,總供應增速0.53%,需求端根據模型的輸出結果調整至-0.5%;

* 月度表消的假設建立在對於疫情擾動後三季度需求環比緩慢恢復、並且金九銀十相對樂觀的假設之上;

* 基於月度平衡表,9、10月份仍有一定缺口,後續可能需要更多進口貨源作爲補充,一旦進口放量,月度缺口則會被抹平,整體而言調整後的平衡表更加均衡,矛盾並不突出。

數據來源:Wind,紫金天風期貨研究所

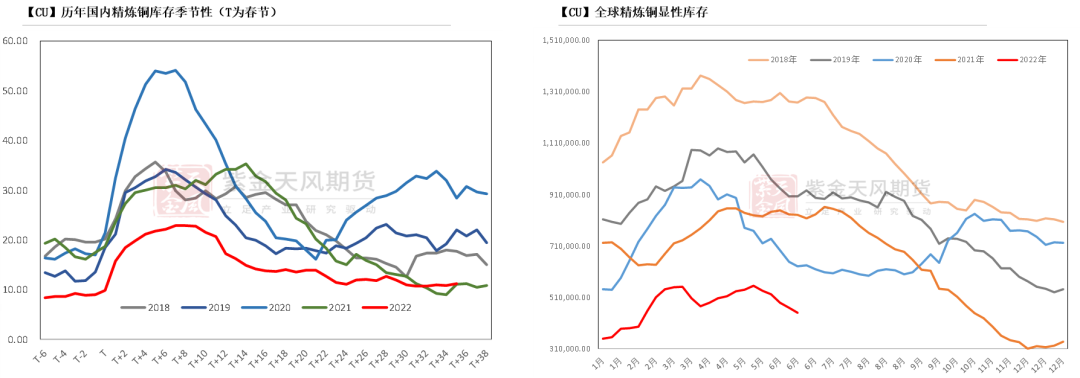

庫存變動

* 盡管目前國內以及全球精煉銅庫存處於低位,但是根據平衡表的指引,後續再大幅去庫的概率不高,在衰退交易中,時間對低庫存並不友好,因爲會對後續的累庫有持續的預期。

數據來源:SMM,Wind,紫金天風期貨研究所

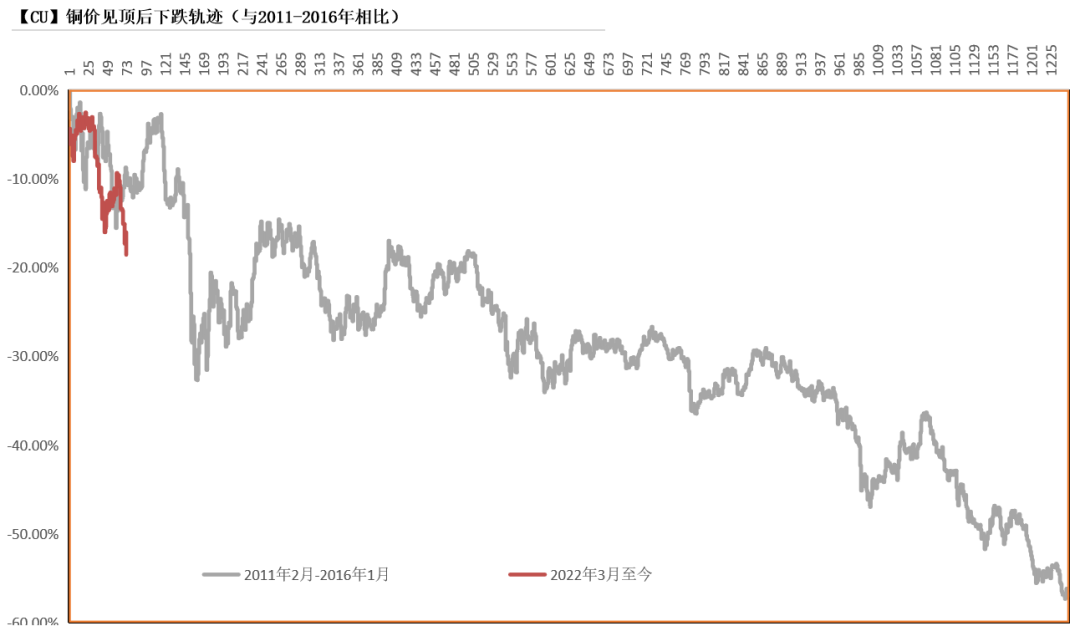

下跌軌跡(與2011-2016年相比)

數據來源:SMM,Wind,紫金天風期貨研究所