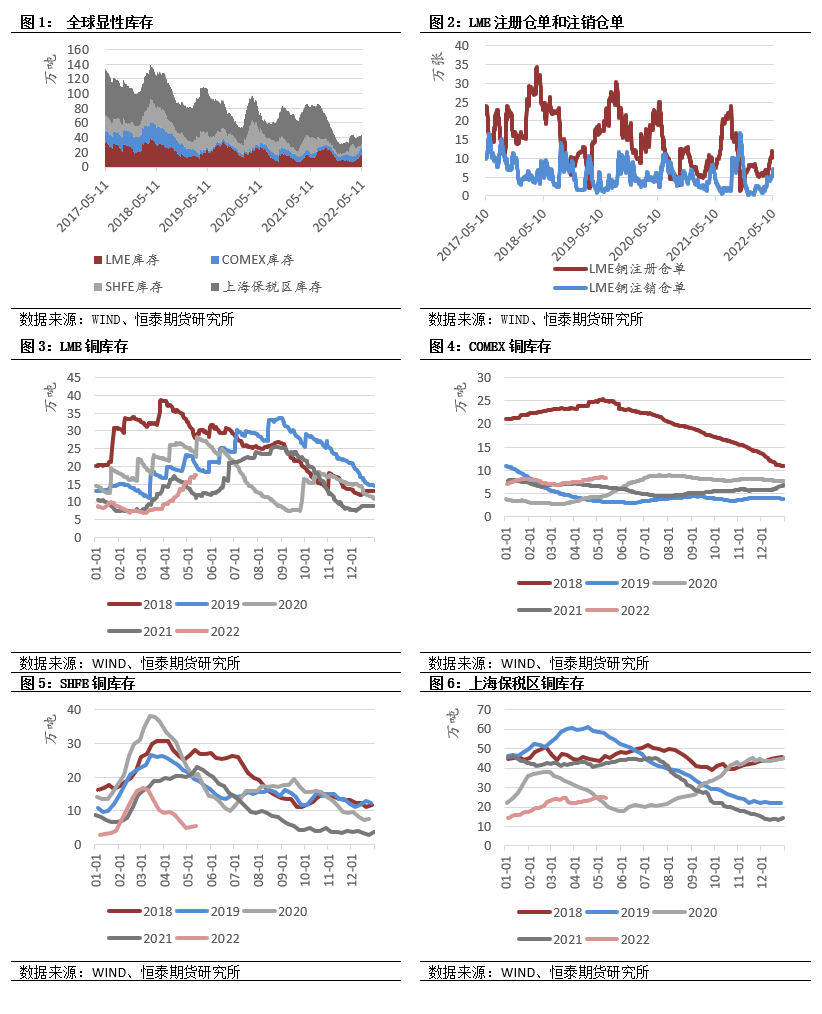

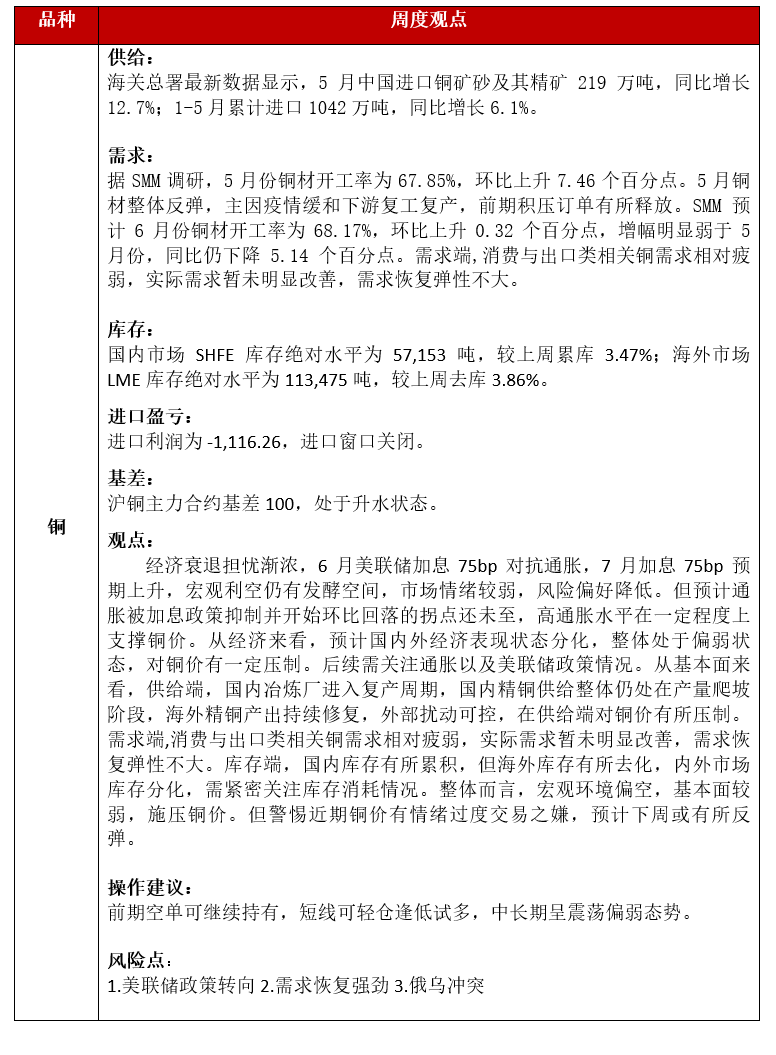

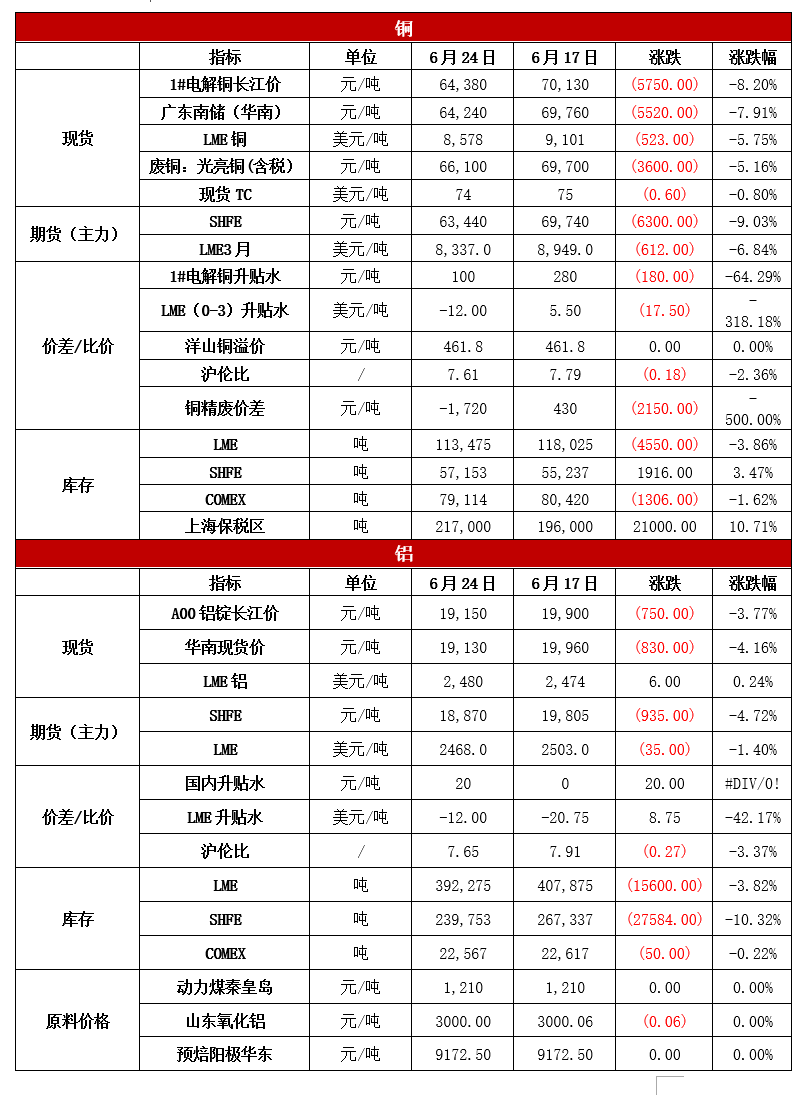

經濟衰退擔憂漸濃,6月美聯儲加息75bp對抗通脹,7月加息75bp預期上升,宏觀利空仍有發酵空間,市場情緒較弱,風險偏好降低。但預計通脹被加息政策抑制並開始環比回落的拐點還未至,高通脹水平在一定程度上支撐銅價。從經濟來看,預計國內外經濟表現狀態分化,整體處於偏弱狀態,對銅價有一定壓制。後續需關注通脹以及美聯儲政策情況。從基本面來看,供給端,國內冶煉廠進入復產周期,國內精銅供給整體仍處在產量爬坡階段,海外精銅產出持續修復,外部擾動可控,在供給端對銅價有所壓制。需求端,消費與出口類相關銅需求相對疲弱,實際需求暫未明顯改善,需求恢復彈性不大。庫存端,國內庫存有所累積,但海外庫存有所去化,內外市場庫存分化,需緊密關注庫存消耗情況。整體而言,宏觀環境偏空,基本面較弱,施壓銅價。但警惕近期銅價有情緒過度交易之嫌,預計下周或有所反彈。

一、有色金屬核心邏輯及觀點

二、市場價格與行情回顧

三、宏觀及行業資訊

美聯儲將基準利率上調75個基點至1.5%-1.75%區間,爲2000年以來最大幅度加息,委員們一致同意此次的利率決定。6月-7月,每月縮減規模爲300億美元國債+175億美元機構債和MBS。一季度經濟活動略有下降,但經濟活動和就業指標繼續增強。值得一提的是,美聯儲“高度重視”通脹風險。高通脹反應由疫情、更大的能源價格、更廣泛的價格上漲壓力帶來的供需不平衡。

6月歐央行利率申明,5月31日最新通脹水平爲8.1%,主要是因爲能源和食品價格飆升。並且自7月1日起終止資產購買計劃的淨資產購買;計劃在7月加息25個基點,9月將根據通脹形勢進一步採取行動;預計9月後關鍵利率將逐步持續上升。

2022年6月15日,在澳大利亞證交所(ASX)上市的太平洋鎳業公司(Pacific Nickel)與嘉能可(Glencore)籤約了一份投資協議,雙方將達成一項爲期三年、2200萬美元的出口前融資,以及承購所羅門羣島Kolosori鎳項目爲期四年的生產2021年5月全國硫酸鎳產量2.33萬噸金屬量,實物量爲10.5萬實物噸,環比增7.6%,同比增8.3%。5月份,市場整體採購需求仍較差,產量增加主要爲部分廠家從減產中恢復,部分由自產轉爲代工生產鎳鹽。

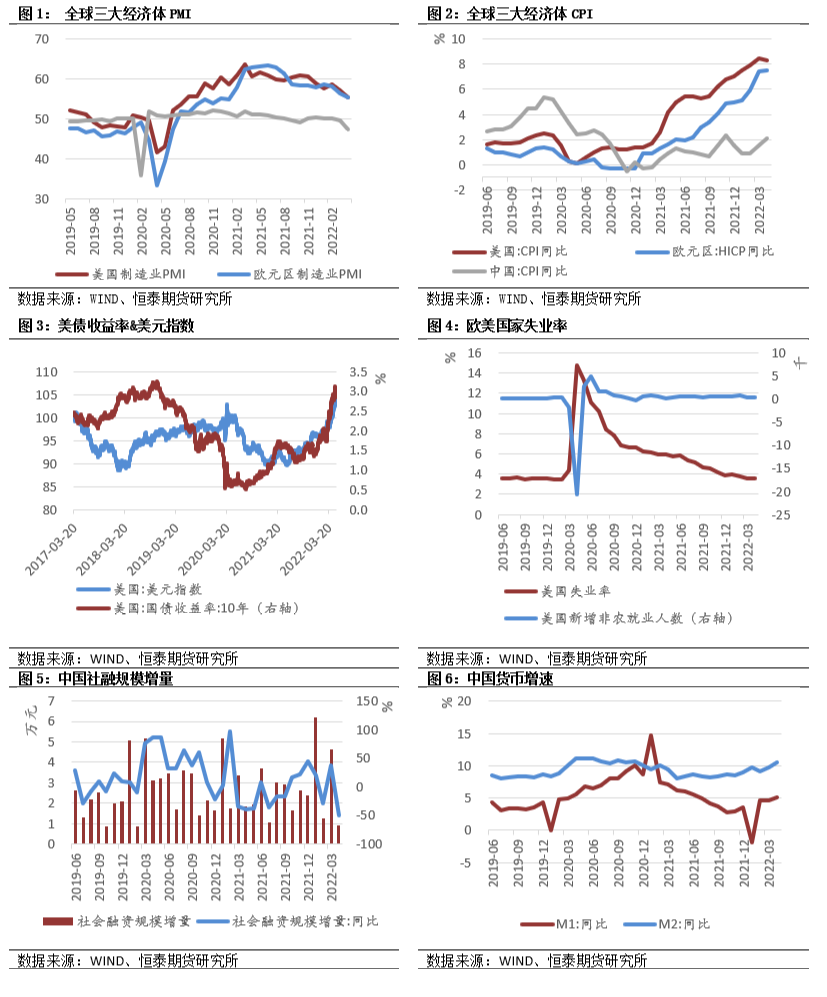

2022年6月20日,SMM統計國內電解鋁社會庫存75.7萬噸,較上周四庫存下降2.8萬噸,較5月末庫存下降16.5萬噸。其中分地區看,仍是無錫和佛山地區貢獻主要降庫量。電解鋁庫存持續降庫,除移庫的影響外,上周開始鋁價走低,市場採購意願增強,下遊採購略顯活躍。但據了解佛山地區目前移庫氣氛逐漸回歸穩定,去庫減緩,預計後期移庫對庫存的減量影響走弱。

四、產業鏈核心數據追蹤

4.1銅市場數據

4.1.1宏觀經濟

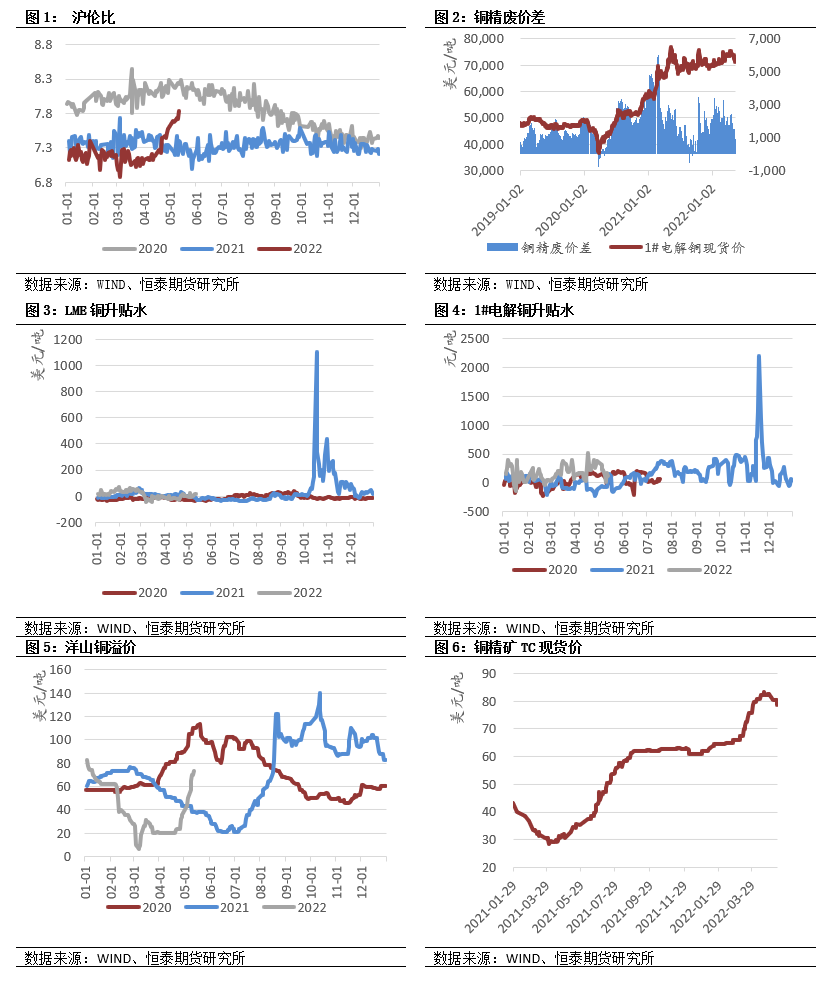

4.1.2價差/比價

4.1.3庫存