摘要

全球流動性收緊,海外經濟增速回落,市場擔憂超預期的緊縮貨幣政策將引發境外經濟衰退,下半年“衰退定價”仍將爲銅價的交易主線。基本面看,下半年疫情及極端天氣對銅礦的影響弱化,同時銅精礦新擴建項目逐步落地,銅礦供應相對寬鬆。電解銅方面,冶煉廠集中檢修期已過,且下半年新增冶煉產能較多,疊加進口窗口逐步打開,供應趨鬆。需求方面,國家大力發展基建,電網對銅消費起託底作用,汽車消費受利好政策有所提振,但外需回落及地產處於下行周期,將長期拖累地產及家電需求走弱,銅消費進一步提升空間有限。在宏觀及基本面的雙重利空下,銅價下行趨勢不改,預計下半年運行區間爲4.8-6.5萬/噸,操作上以反彈拋空爲主。

一. 行情回顧

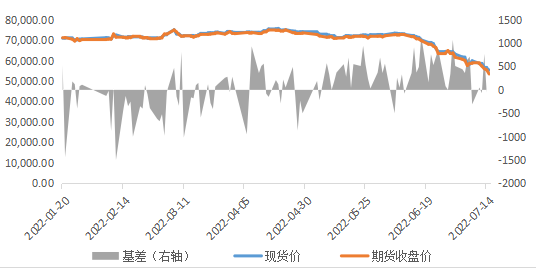

2022年1-5月銅價呈震蕩上行之勢,自6月上旬起,銅價轉爲急速下跌。截止2022年7月15日,滬銅主力合約收於53480元/噸,年內下跌16900元,跌幅24%,倫銅下跌26.45%。2021年12月31日長江有色1#銅現貨價爲70010元/噸,7月15日 跌至55340元/噸,跌幅21%。一季度受能源緊張、倫鎳擠倉及俄烏戰爭帶來的供應憂慮推動銅價震蕩上漲,在四月下旬走高至75000元/噸,後隨着美聯儲顯露鷹派立場,海外主要經濟體紛紛進入加息潮,疊加全球經濟數據不佳,使得市場對經濟衰退預期升溫,銅價走出大幅下跌行情,打破自2021年下半年以來的高位震蕩行情。現貨與期貨走勢基本一致,由於今年銅庫存處於歷史低位,上半年現貨升貼水大部分時間處於升水狀態。自六月末,受下遊需求疲軟影響,升水回落明顯,預計下半年升水重心將下移。

圖表1:滬銅價格走勢

來源:Wind,福能期貨研究院

二.全球央行大規模加息下銅價進入下行周期

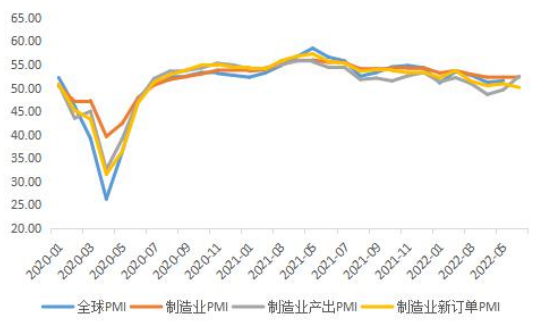

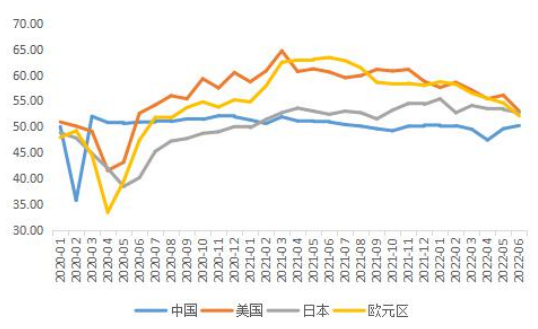

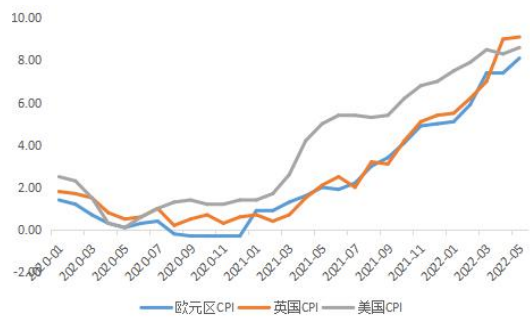

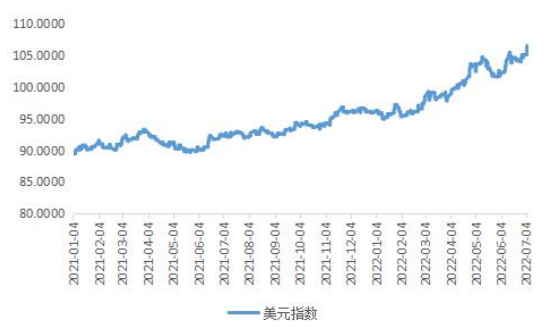

2022年俄烏戰爭推高能源與糧食價格,海外主要國家CPI出現大幅上漲,5月美國CPI同比上漲8.6%,英國CPI同比上漲9.1%,歐元區CPI同比上漲8.1%,均創下新高。高通脹促使歐美央行加快加息節奏,6月美聯儲議息會議上確定加息75bp,爲1994年以來最大單次加息幅度。隨着鮑威爾在半年度貨幣政策報告中釋放堅定抗通脹的決心,市場預計美聯儲將在7月份再次加息75bp的概率高於90%。與此同時,歐央行宣布結束量化寬鬆時代,全球流動性進一步縮緊。由於俄烏問題短時間無法解決和境外流動性收緊引發境外經濟回落風險,近期世界銀行下調2022 年全球經濟增速預測至2.9%。同時,根據彭博經濟的最新預測,在消費者信心創下歷史新低且利率飆升之後,美國未來12個月內經濟衰退的可能性已飆升至38%。與此同時,海外主要地區制造業PMI均呈回落之勢。全球摩根大通制造業PMI從今年2月的53.5%,逐步回落至5月的51.5%,制造業產出和新訂單指標也較年初有大幅回落。6 月 ISM 美國制造業 PMI 爲 53%,較年初回落 4.6%。6 月日本制造業 PMI 爲 52.7%,較年初回落 2.7%。6 月歐元區制造業 PMI 爲 52.1%,較年初回落 6.6%,拉動銅消費的動能減弱。

圖表2:摩根大通全球PMI ,全球主要地區制造業PMI

數據來源:Wind

圖表3:海外主要國家CPI(%),美元指數

數據來源:Wind 整體來看,4月國內疫情對中國經濟衝擊明顯,上半年國內生產總值同比增長2.5%,距離全年5.5%的目標仍有一定距離。全球經濟周期錯配,中國經濟從疫情中逐步恢復,而歐美從滯漲轉爲衰退。在中國“穩增長”、美國“抗通脹”的背景下,中美貨幣政策背離加大。一方面,我國加速落地一系列積極的財政政策,5月央行先後下調首套房按揭貸款利率及5年期LPR利率、6月國常會提出要加快穩經濟一攬子政策措施落地生效並調增政策性銀行8000億元信貸額度。但是中國利好政策對銅價提振作用有限,且國內疫情反復對經濟構成較大影響。在國外宏觀利空的壓制下,銅價走出大跌行情。另一方面,銅具有較強的金融屬性,與美元指數呈負相關性。高通脹促使美聯儲加快加息節奏,推動美元指數持續上漲創下近兩年新高。同時,激進的緊縮貨幣政策也引發市場對未來經濟衰退的擔憂,下半年“衰退定價”將成爲銅的交易主線。

三.銅供應趨鬆

1.銅精礦供應維持寬鬆

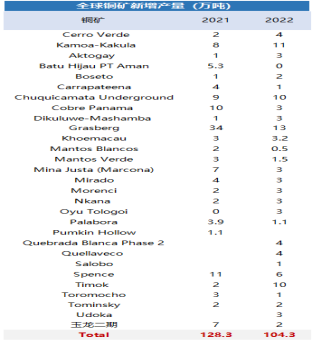

據ICSG數據,2021年1-3月全球銅精礦產量爲523.2萬噸,同比增長2.37%。智利爲全球第一大銅礦供應國,2021年銅精礦產量佔全球的26.67%, 祕魯排名第二,產量佔全球的10.48%。分國家來看,4月份智利銅產量爲42.17萬噸,同比降低9.8%,2022年前4個月智利產量171.4萬噸,同比降低7.6%。上半年智利受疫情和極端幹旱天氣影響,銅精礦產量明顯下滑。隨着下半年海水淡化項目投入運營,很大程度可以保障礦業企業的正常生產,極端天氣對智利銅礦的開採幹擾將減少。此外,智利上半年感染新冠病毒人數較多使得勞動力出現短缺,隨着其疫苗接種比例的提升,疫情對礦端的影響也將逐步減弱。4月祕魯銅精礦產量爲17萬噸,同比降低1.7%,2022年前4個月祕魯產量72.4萬噸,同比增長2.8%。二季度,祕魯Cuajone、Antapaccay和Las Bambas銅礦陸續發生抗議活動,造成礦山停產,對產量造成一定幹擾。其中,Las Bambas及Cuajone銅礦受抗議活動影響較大,生產被迫暫停近兩個月,預計產量損失分別約爲2.1萬噸、2.7萬噸。2022年二季度全球大部分銅企由於銅礦品位下降、天氣、罷工及新冠疫情等因素,產量均出現了下滑的情況。但是2022年全球銅精礦新擴建數量較多,總計約爲104.3萬金屬噸,紫金礦業塞爾維亞Timok銅礦、紫金礦業剛果金Kamoa-Kakula銅礦、Grasberg銅礦、Chuquicamata銅礦均貢獻超10萬金屬噸。根據 WoodMackenzie 數據,預計2022 年全球銅礦產量爲 2216 萬噸,同比增長 3.2%,整體來看供應仍然是相對寬裕的。Antofagasta與江西銅業、銅陵有色、金川集團就2022年下半年銅精礦長單加工費達成一致,TC/RC定爲75.0美元/幹噸及7.50美分/磅,TC處於較高水平,也反映市場對銅礦維持供應寬鬆的預期。

圖表4:全球銅礦產量(萬噸),全球銅礦新增產量(萬噸)

數據來源:smm,wind

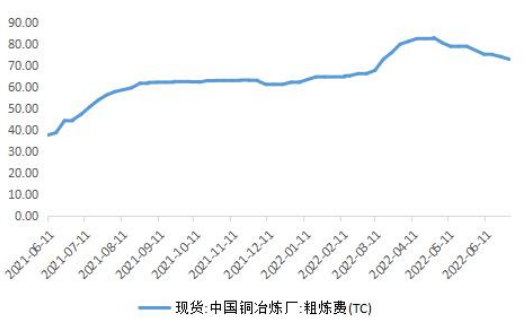

2.下半年新增產能集中投放,電解銅產量穩步攀升

5 月中國精煉銅產量91.2萬噸,同比增長 4.7%,1-5月精煉銅累計產量爲440萬噸,同比增長3.2%。新增精煉產能方面,核心項目大冶有色40萬噸新增產能將於2022年第三季度投放,預計帶來產量增長20萬噸。其他項目多數將於下半年投放,有望帶來20萬噸增量。隨着擴建項目陸續投產,冶煉廠檢修減少,疊加TC加工費及硫酸價格維持高位,冶煉廠利潤較高,下半年國內電解銅產量穩步攀升。預計2022 年中國電解銅產量爲 1035萬噸,同比增長 3.7%。

圖表5:電解銅產量(萬噸),中國銅粗煉和精煉新增產能(萬噸)

圖表6:硫酸價格(元/噸),TC加工費(美元/幹噸)

數據來源:wind,福能期貨研究院

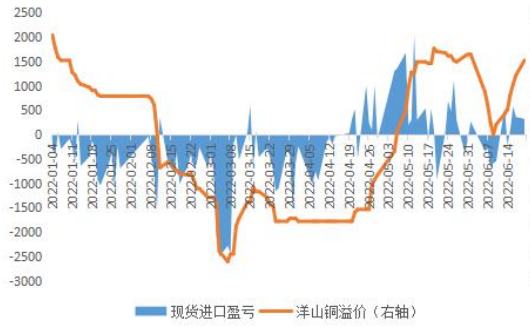

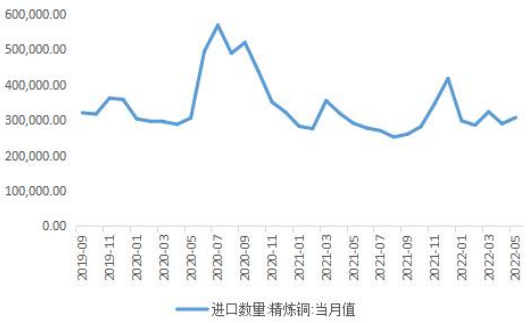

3.進口窗口逐漸打開

5 月中國精煉銅進口量30.72萬噸,同比增長5.54%,1-5月精煉銅進口量爲150.35萬噸,同比下降1.28%。在全球加速加息的背景下,市場悲觀情緒導致內外盤銅價雙雙下跌,但國內在穩增長政策的支撐下,跌幅不及外盤,造成比價回升,洋山銅溢價大幅上漲。近期進口盈利已經開始小幅盈利,隨着物流改善,進口銅有望持續流入,預計下半年進口量將大於上半年。

圖表7:現貨進口盈虧(元/噸),電解銅進口數量(噸)

數據來源:smm,wind,福能期貨研究院

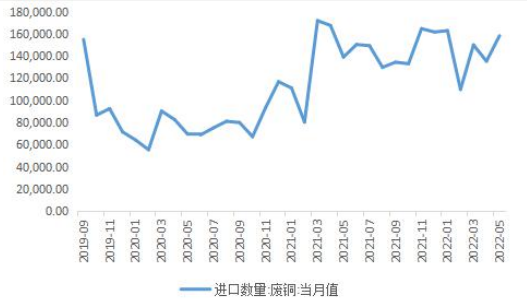

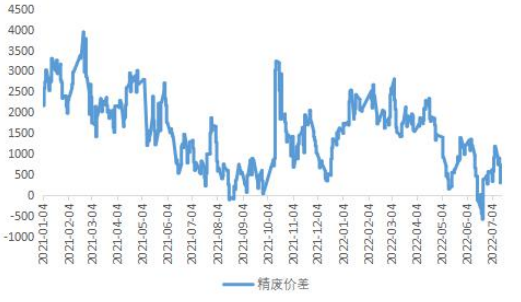

4.廢銅維持供應緊張格局

根據SMM數據,1-5月國內廢銅產量40.2萬噸,累計同比下降22%。主要受疫情和財稅40號文影響,中國廢銅產量減少。5 月中國廢銅進口量15.82 萬實物噸,同比增長16.9%,1-5月精煉銅進口量爲71.61萬實物噸,同比增長 6.7%。2021年再生銅進口許可制度出臺後,再生黃銅可自由進口,使得2021年以來我國廢銅進口量維持在高位。近期國內銅價大幅下挫,精費價差縮窄,廢銅替代作用減弱。整體來看,海外貨源供給增量有限,國內廢銅回收量較難增加,預計下半年供應仍偏緊。

圖表8:廢銅進口數量(萬實物噸),精廢價差(元/噸)

數據來源:smm,wind,福能期貨研究院

四.終端需求疲軟

1. 電力投資穩定

1-5月電網基本設施投資累計完成額1263億元,累計同比增長3.1%;電源基本設施投資累計完成額1470億元,累計同比增長5.7%。2022年國家電網計劃投資額爲5012億元,同比增長 5.96%,處在較高水平。此外,6月8日,國家電網透露今年將投資900億元加快城市電網建設。其中,特高壓建設用銅量較少,電源投資方面,以清潔能源爲主體的新型電力系統的構建一定程度上提振銅消費。在需求收縮及疫情衝擊下,中國經濟下行的壓力愈發凸顯,基建成爲今年經濟增長的主要推手。5月基建投資累計53,802億元,同比增長6.7%。月度投資除了4月受疫情衝擊較大,其餘月份同比增速均在7%以上。電網投資本質上屬於基建,基建加速落地促進銅消費。截至6月,2022年新增專項債已完成年度發行量的72%,四季度基建投資大概率回落,但政府仍可能通過提前下達明年專項債額度來刺激經濟,電力領域的需求保持穩定。

圖表9:電網及電源基本建設投資額(億元)

數據來源:Wind

2.房地產處於向下趨勢,家電需求走落

2022年1-5月,全國房屋竣工和新開工面積累計同比增長分別爲-15.3%和-30.6%。在銷售和融資端沒有明顯改善下,下半年新開工面積仍將下滑。而竣工端在地方政府“保交付”要求下,或逐漸修復。當下房地產仍處於磨底階段,下行趨勢難改。家電方面,空調耗銅是最大的,銅佔空調原材料的25%左右。5月中國空調產量2182.9萬臺,同比回落1.04%,呈現旺季不旺之勢。1-5月空調累計產量9933.5萬臺,累計同比回落0.8%。今年空調旺季已過,家電消費難有起色。據產業在線預測,2022 年空調銷量預計 15166 萬臺,同比增幅 0.1%,內銷 8607 萬臺,增幅 3.2%,出口 6559 萬臺,同比回落 3.7%。總的來看,地產處於下行周期中,將長期拖累家電需求走弱。同時隨着海外產能的恢復及經濟增速回落,外需回落,家電出口將面臨較大壓力。

圖表10:房地產,空調當月產量及同比

數據來源:wind,福能期貨研究院

3.汽車刺激消費政策密集出臺有望提振消費

5 月汽車產量 199.3 萬輛,同比下降 4.8%。1-5 月汽車累計產量 994.3 萬輛,累計同比下降 7.2%。5 月新能源汽車產量50萬輛,同比上升108.3%。1-5 月新能源汽車累計產量 218.1萬輛,累計同比上升111.7%。受上海等地疫情影響,4月汽車產量驟減。國常會決定,階段性減徵部分乘用車購置稅600億元,有望拉動100-200萬乘用車新增需求。新能源汽車下鄉活動疊加各地促新能源汽車消費政策出臺,下半年新能源車銷量有望迎來高增長。綜上,隨着疫情好轉及汽車刺激消費政策密集出臺,預計下半年汽車產銷量有望回升。

圖表11:汽車產量(萬輛),新能源汽車產量(萬輛)

數據來源:wind,福能期貨研究院

五.庫存低位回升

全球庫存低位回升。截止7月1日,三大交易所庫存爲26.02萬噸,較年初增加6.99萬噸。其中,LME銅庫存年內增加3.79至12.69萬噸,Comex銅庫存年內增加0.35至6.67萬噸,上期所銅庫存年內增加2.85至6.67萬噸。考慮到下半年冶煉廠集中投產,國內需求疲軟,預計國內庫存將增加。此外,考慮到受鋁錠重復質押風波帶來的影響,銅融資貿易可能走弱,不可流通庫存或將釋放,導致現貨市場供應增加,從而對銅價造成不利影響。

圖表12:中國銅庫存:境內+保稅區(噸), 三大交易所庫存(噸)

數據來源:wind,福能期貨研究院

六.總結綜上所述,全球流動性收緊,海外經濟增速回落,市場擔憂超預期的緊縮貨幣政策將引發境外經濟衰退,下半年“衰退定價”仍將爲銅價的交易主線。基本面看,下半年疫情及極端天氣對銅礦的影響弱化,同時銅精礦新擴建項目逐步落地,銅礦供應相對寬鬆。電解銅方面,冶煉廠集中檢修期已過,且下半年新增冶煉產能較多,疊加進口窗口逐步打開,供應趨鬆。需求方面,國家大力發展基建,電網對銅消費起託底作用,汽車消費受利好政策有所提振,但外需回落及地產處於下行周期,將長期拖累地產及家電需求走弱,銅消費進一步提升空間有限。在宏觀及基本面的雙重利空下,銅價下行趨勢不改,預計下半年運行區間爲4.8-6.5萬/噸,操作上以反彈拋空爲主。