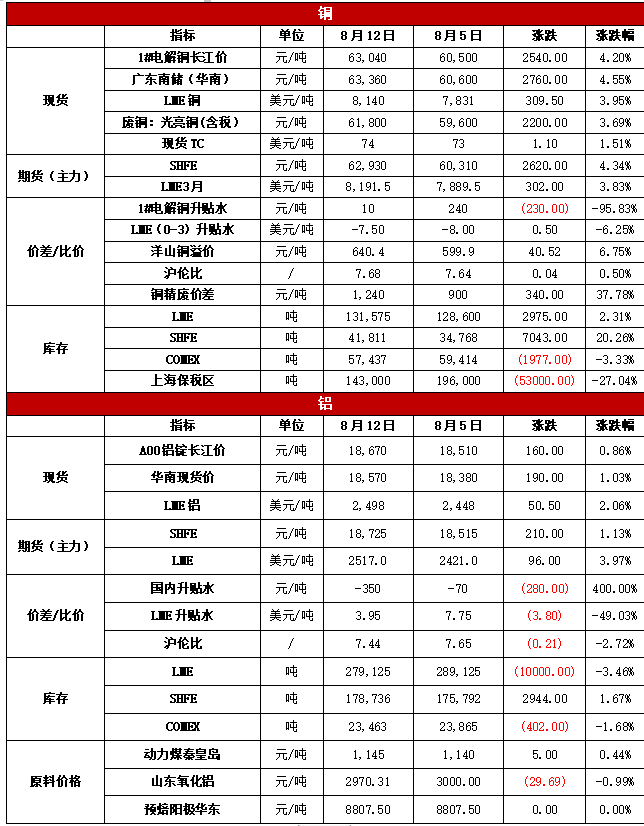

本周銅價震蕩上揚,宏觀上,美國公布7月CPI數據,同比增長8.5%,低於市場預期,美國通脹數據走弱,市場風險偏好回暖,對9月美聯儲大幅加息的預期減弱,利好銅價。央行發布7月社融信貸數據,雙雙走弱,低於預期,經濟走弱預期對銅價有所壓制。供應上,海外礦山二季度增產節奏不及預期,但國內精煉銅產量增產復產節奏加快,供應端壓力仍存。需求上,國內穩增長政策發力,基建投資需求較強,但消費端仍有拖累,需求邊際上有所改善但恢復速度較慢。庫存上,交易所庫存開始累庫,SHFE周度累庫幅度較大,施壓銅價。預計銅價反彈已至一定高度,短期內震蕩偏弱。

一、有色金屬核心邏輯及觀點

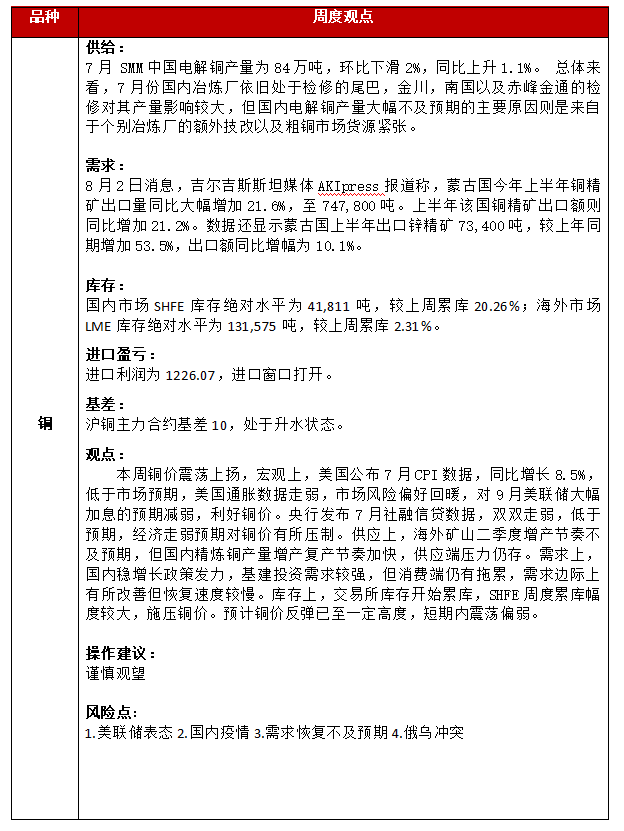

二、市場價格與行情回顧

三、宏觀及行業資訊

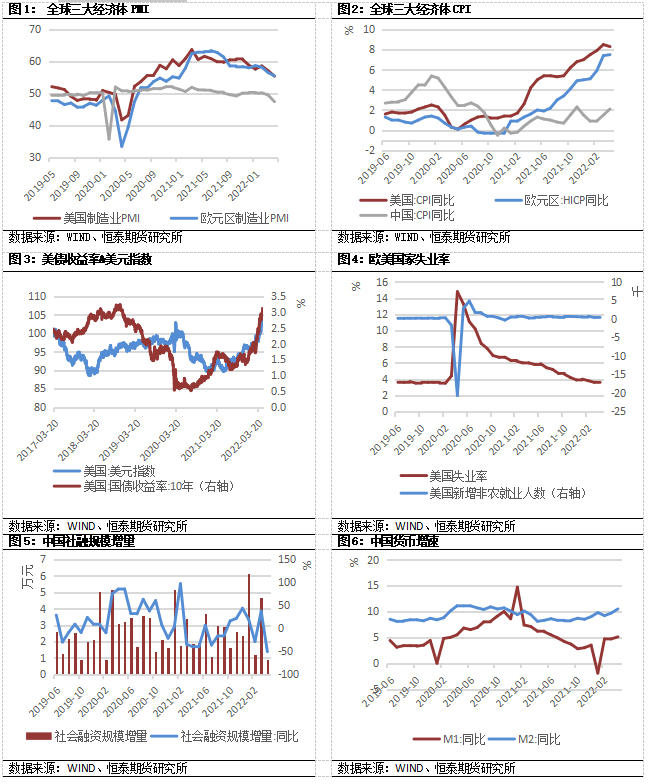

1截至今年7月,我國進出口總值已經連續26個月正增長,貿易規模創下有史以來同期最高水平。7月出口同比增長23.9%,貿易順差達到6826.9億元,單月出口增速及貿易差額再次超出市場預期。商務部研究院主任張建平表示,出口保持較快增速與去年底以來的穩外貿政策持續發力有關。此外,當下全球正在遭遇通貨膨脹和烏克蘭危機帶來的巨大影響,從市場需求上對出口形成支撐。

2.乘聯會:7月全國乘用車零售同比增20.4%,較6月23%的增速基本持平,車購稅優惠政策舉措逐步顯現效果;在產品投放方面,隨着自主車企在新能源路線上的多線並舉,市場基盤持續擴大,其中比亞迪162214輛、上汽通用五菱59336輛、吉利汽車32030輛、特斯拉中國28217輛。

3.由於原材料價格上漲,汽車行業正面臨利潤下滑的問題。中汽協副祕書長陳士華表示,上半年中國汽車行業利潤同比降幅達到25.5%,同期營收僅下降4%,這是很不健康的。尤其是在新能源汽車領域,上遊企業利潤暴增,但下遊企業卻“連湯都喝不到”。

4.國家統計局:受前期生豬產能去化效應逐步顯現、部分養殖戶壓欄惜售和消費需求恢復等因素影響,7月豬肉價格環比上漲25.6%;受多地持續高溫天氣影響,鮮菜價格由6月下降9.2%轉爲上漲10.3%,漲幅高於季節性。

5.歐洲聯盟就禁止進口俄羅斯煤炭設置的120天“過渡期”將於10日午夜期滿結束,屆時歐盟對俄煤炭禁運將正式生效。歐盟煤炭業界先前表示,禁運將導致用煤成本上漲、擡高本地區電價。

6.據CME“美聯儲觀察”,美聯儲到9月份加息50個基點的概率爲57.5%,加息75個基點的概率爲42.5%;到11月份累計加息75個基點的概率爲16.4%,累計加息100個基點的概率爲53.2%,累計加息125個基點的概率爲30.4%。

7.美國7月PPI同比升9.8%,預期升10.4%,前值升11.3%;環比降0.5%,爲2020年4月來首次錄得負值,預期升0.2%,前值自升1.1%修正至升1%;核心PPI同比升7.6%,預期升7.6%,前值升8.2%;環比升0.2%,預期升0.4%,前值升0.4%。

8.英國第二季度GDP同比初值增2.9%,預期增2.8%,一季度終值增8.7%;季環比初值降0.1%,預期降0.2%,一季度終值增0.8%。英國6月三個月GDP環比降0.1%,爲2021年3月以來最大降幅,預期降0.3%,前值增0.4%修正爲增0.3%。

四、產業鏈核心數據追蹤

4.1銅市場數據

4.1.1宏觀經濟

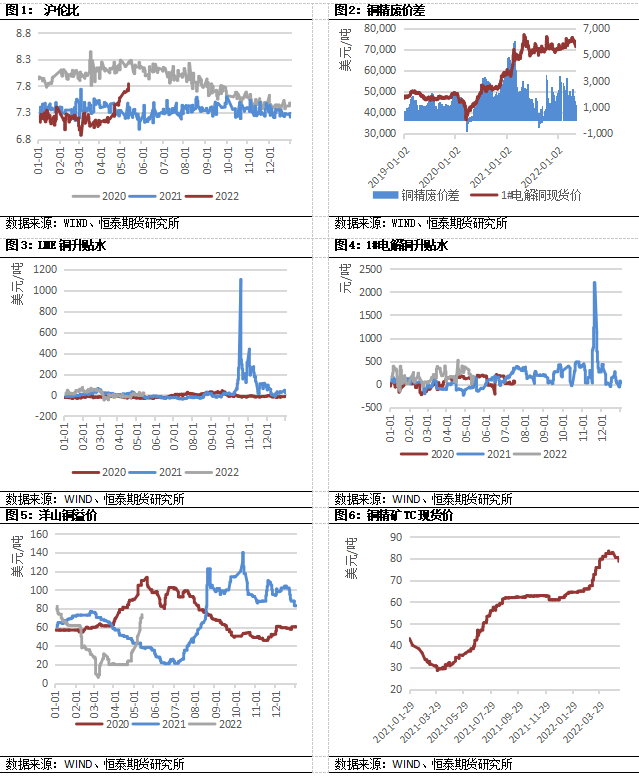

4.1.2價差/比價

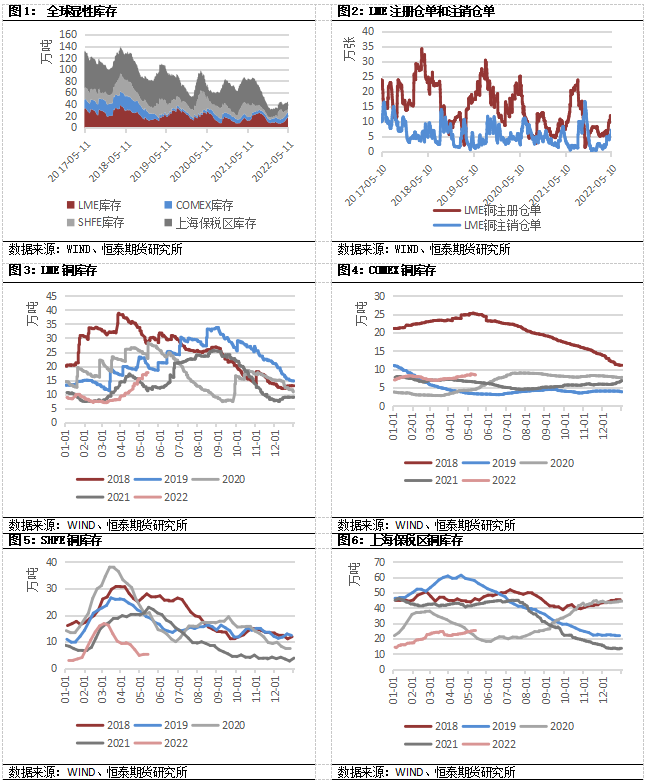

4.1.3庫存