核心觀點

* 海外:衰退較爲確定,但衰退的時點和幅度仍有較高的不確定性;

* 中國:放開非常確定,但放開的衝擊和復蘇的斜率可能一波三折;

* 供需:銅礦寬鬆、精銅平衡,沒有顯著過剩,庫存如何重建將貫穿全年;

* 估值:2022年價格並未跌透,目前仍高於銅礦成本;

* 單邊:國內復蘇、庫存極低,存在上漲的空間,但供應擴張、估值不低、內外周期錯位,上漲後或大幅波動;

* 月差:正套仍有機會;

* 比價:國內產量若如期增加,反套空間有限。

**觀點小結

**

在經歷了讓人大開腦洞的2022年之後,2023年的市場可能更爲復雜:聯儲貨幣政策走向、美國是否衰退、中國的復蘇進度、內外周期錯配、以及銅的低庫存都可能將是主導2023年的主要邏輯,那麼誰將是最重要的錨?

就海外而言,加息終點與開始降息將成爲市場焦點,我們回溯了歷史上加息停止直到開始降息的幾次過程,均對美國GDP增速產生了不同程度的抑制,同時也對海外精煉銅需求形成了拖累,在此指引下我們調整了海外精煉銅平衡表,而銅價在此過程中均呈現寬幅震蕩或震蕩偏弱;

迎接放開後的挑戰與經濟復蘇將是明年國內的主題,盡管過程可能一波三折,但國內與海外周期錯位基本確立,歷史上周期錯位的時期銅價難有流暢的趨勢性行情,雙向大幅波動的概率較大,最近的比如2018年、2019年;

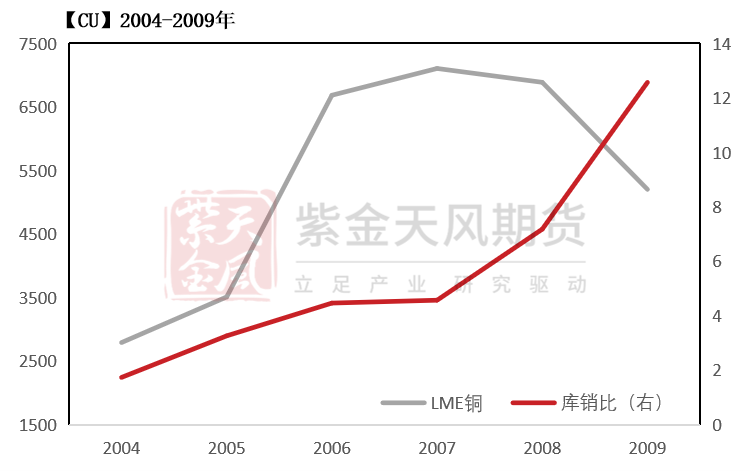

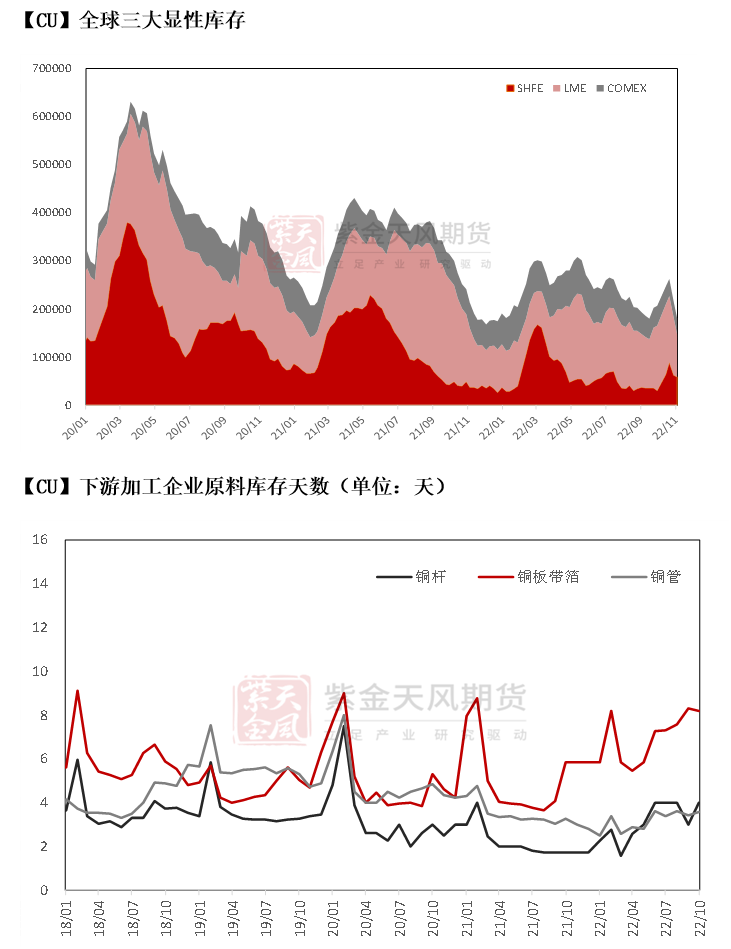

但非常不同的是,目前全球精煉銅顯性庫存庫銷比約爲3.5天,如何重建庫存也是貫穿2023年的主題。在此之前,歷史上庫銷比處於4天以下極低水平的情況僅出現過3次,在隨後的庫存重建中,除了1997年因爲亞洲金融危機下跌之外,另外兩次庫存重建都伴隨着價格中樞(年度均價)的擡升;

當前銅礦90分位C1成本+AISC大約爲6500美元/噸左右,銅礦利潤依然可觀,銅價當下估值不低。但是目前價格對應的遠期IRR爲10%左右,是否需要在當期估值不低的狀態下繼續給予遠期更高的IRR,關鍵取決於需求及預期;

按照我們對於平衡的預測,海外在衰退假設下並不顯著過剩、國內在復蘇假設下略有一定缺口,2023年庫存重建之路可能並不通暢,需要一個更高的價格來實現:一方面刺激更多的供應、一方面抑制邊際上的需求;

總體而言,估值不低、內外周期錯配,絕對價格難有貫穿全年的單邊上漲,但庫銷比極低、庫存需要重建,又需要階段性給到一個相對可觀的價格,預計銅價波動區間7000-10000美元/噸。

加息結束與庫存重建

陡峭的加息進入尾聲

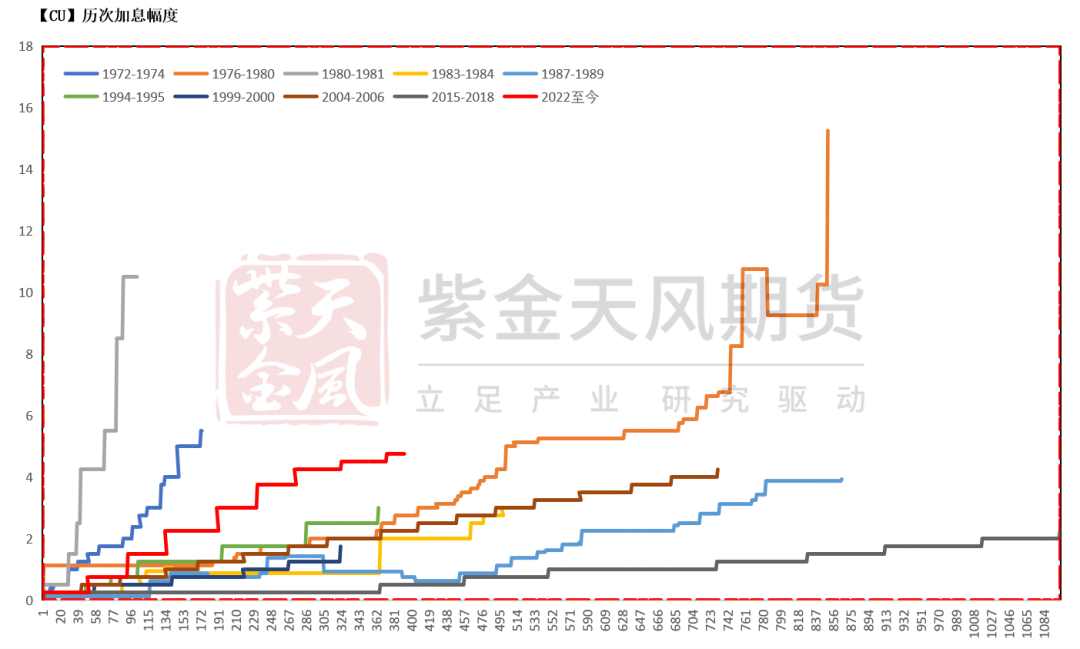

* 2022年美聯儲於二季度開始加速加息,加息路徑的陡峭程度僅次於上世紀70-80年代的兩次加息,疊加中國在二季度對於疫情的嚴格管控,市場擔憂硬着陸或出現其他風險事件的可能,銅價出現了明顯回落。

* 然而目前隨着美聯儲加息進程進入尾聲、中國疫情防控的放開,在相當一段時間內再次出現“硬着陸”或風險事件預期的概率較低,因此銅價在2022年7月創下的低點可以作爲相當一段時間內的下方邊界,這意味着從目前來看,2023年的價格低點不會比2022年更低。

數據來源:Wind,紫金天風期貨研究所

加息結束與降息開啓

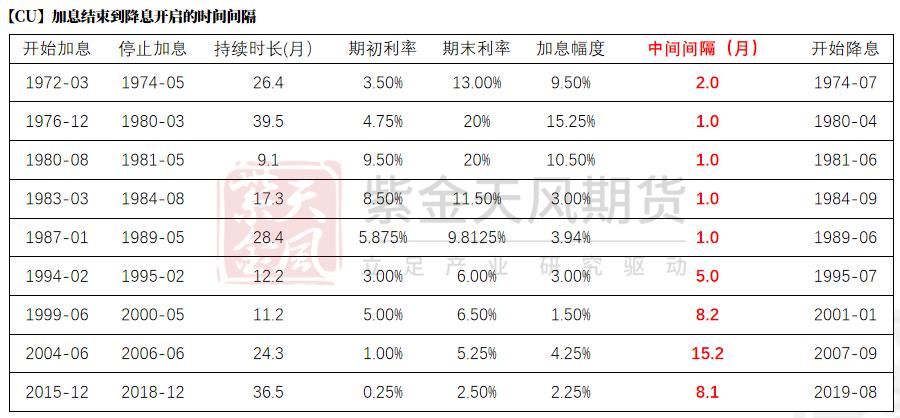

* 然而聯儲放緩加息或者美國可能進入衰退,也並不意味着聯儲會立刻轉入降息。在“Higher and Longer”的指引下,加息結束後進入降息的時間間隔非常關鍵。我們匯總了歷史上數次加息結束之後進入降息的時間間隔,其中間隔較長的時間段一共有四次,分別是1995年2月到1995年7月、2000年5月到2001年1月、2006年6月到2007年9月以及2018年12月到2019年8月。間隔最長的一次達到了15個月,而隨後出現了08年金融危機,可見長時間維持高利率並不友好。

數據來源:Wind,紫金天風期貨研究所

加息結束及降息期間GDP的表現

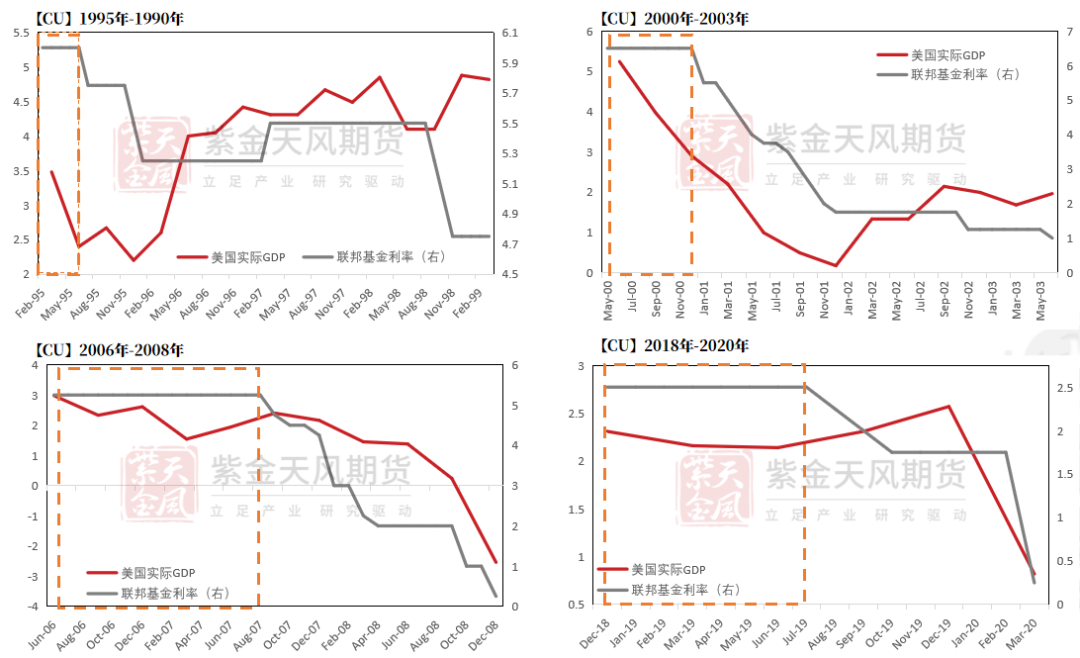

* 我們進一步考察了從這四次間隔較長的時期之中美國GDP的變化。結果發現在維持高利率的過程中,實際GDP增速均會出現不同程度的回落,這表明了高利率對經濟增長的抑制、對一部分需求的摧毀。這對於本次加息至關重要,因爲只有如此才能使得通脹最終回落到2%的目標水平上來,除非聯儲調高最終通脹目標。

數據來源:Wind,紫金天風期貨研究所

加息結束到降息期間銅價表現

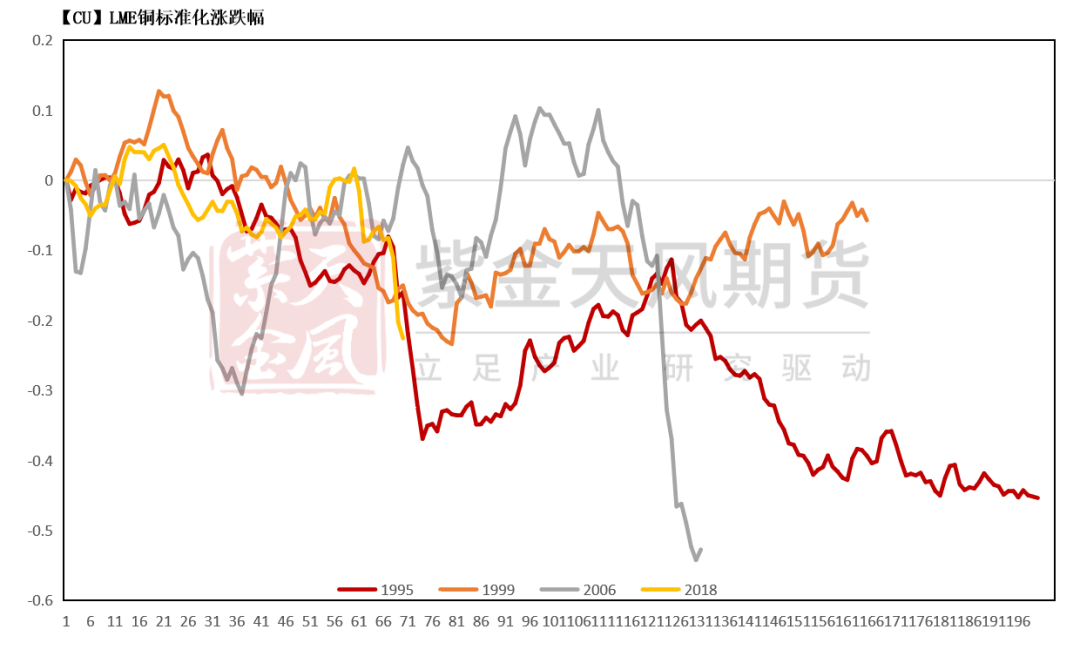

* 更進一步地,我們考察了這四次過程中銅價的運行表現。可以發現,在加息結束到開始降息再到降息結束的過程中,如果剔除掉金屬危機的下跌,銅價基本上呈現寬幅震蕩的格局。這主要還是因爲加息結束、進入降息,往往對應了高利率對總需求的抑制、經濟運行進入衰退,銅價自然難有明顯的趨勢。

* 爲了驗證這一推論,我們又總結、梳理了歷史上幾次加息結束、進入降息,以及官方認定出現衰退以及金融危機的時期,美國及海外精煉銅需求的變動,這將對我們預測2023年的海外精煉銅平衡表提供有意義的指引。

數據來源:Wind,紫金天風期貨研究所

加息結束及衰退期間海外銅需求變動

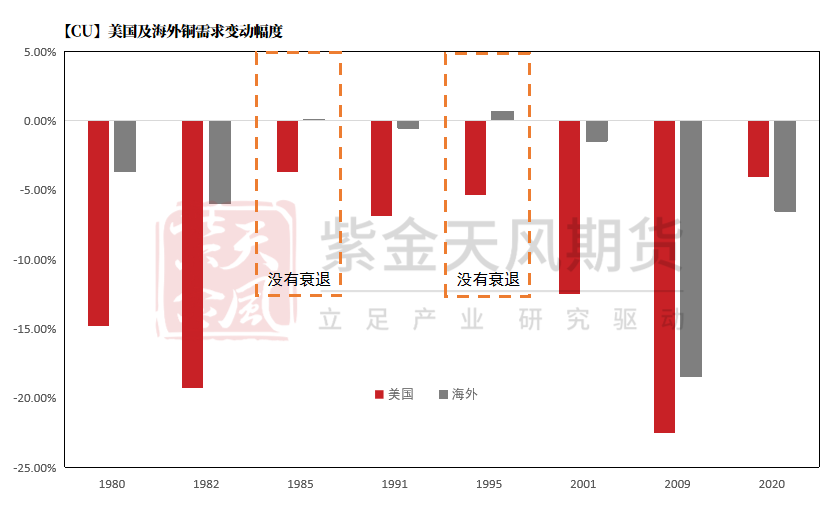

* 結果顯示,在官方認定的衰退期間,美國精煉銅消費降幅最大爲-20%左右,最小爲-6%左右,視衰退的程度不同而各有區別。降幅在-20%的情景只出現過兩次,分別是1981年保羅沃爾克上任後的史詩級加息以及2008年金融危機爆發,而一些中型的危機比如2000年互聯網危機爆發時,銅需求的降幅在-10%左右的量級。其餘的衰退對應的銅需求降幅大約在-6%左右的幅度。

* 而在非衰退的過程中,即經濟在加息結束後出現軟着陸的情景下,一般在-4%左右。

* 綜合來看,只要不出現硬着陸、經濟危機,美國精煉銅需求下滑5%是比較合理的。因此我們將此作爲2023年的中性情景。當然也可能本次美國經濟韌性強勁,加之新能源需求的提振,也可能不出現萎縮,保持持平,這是我們的樂觀情景。

數據來源:Wind,紫金天風期貨研究所

海外精煉銅平衡

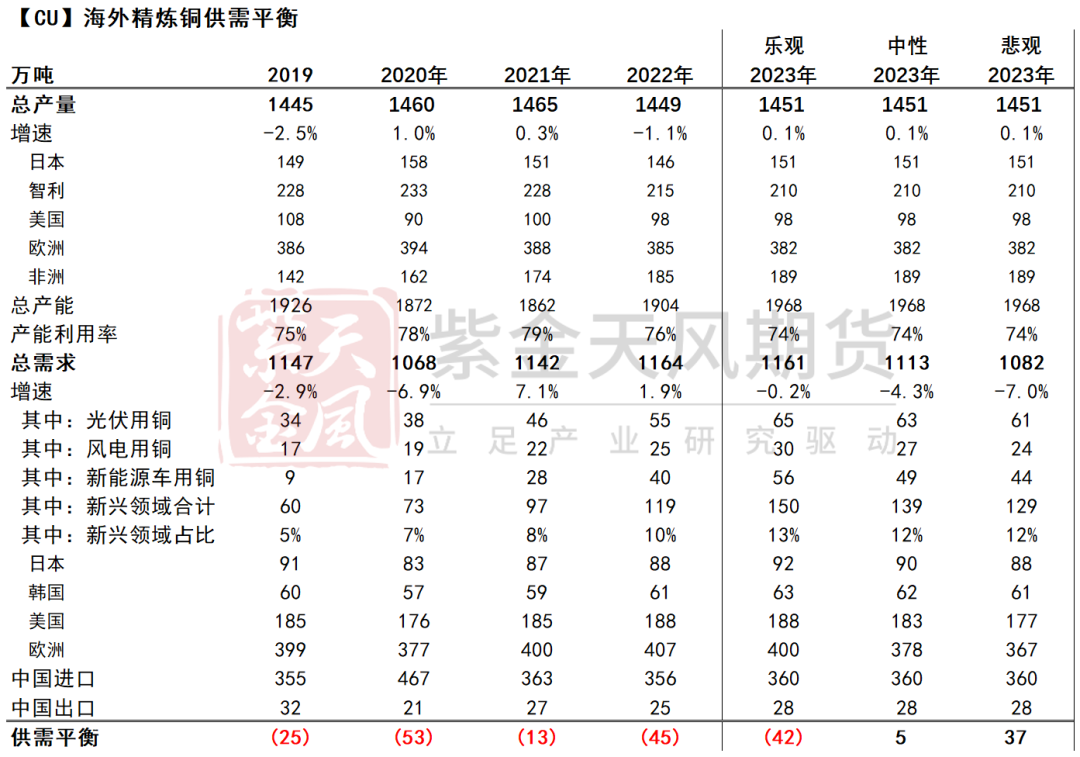

* 在對於歷史上需求變動的指引下,明年的樂觀、中性和悲觀情景分別對應了海外精煉銅消費增速爲0%、-4.3%和-7.0%,而在供應方面海外並沒有顯著增量;

* 基於這種預估,在我們認爲可能性最大的中性情景下,海外略微過剩5萬噸,而國內也沒有明顯過剩(後文展示),這意味着2023年全球精煉銅也難有明顯累庫。

數據來源:Wind,紫金天風期貨研究所

歷史上的庫存重建

* 之所以海外平衡尤其重要,是因爲這次周期有一個最大的特點是精煉銅顯性庫存處於低位,這與2011年銅價見頂之後截然不同。以保稅區爲例,2011年後保稅區龐大的精煉銅庫存超過60萬噸,而今年幾乎被清空。這與疫情之後經濟刺激、需求的迅速恢復、新興領域對銅需求的提振、精銅對廢銅的反向替代、下遊的備貨習慣等因素密不可分。

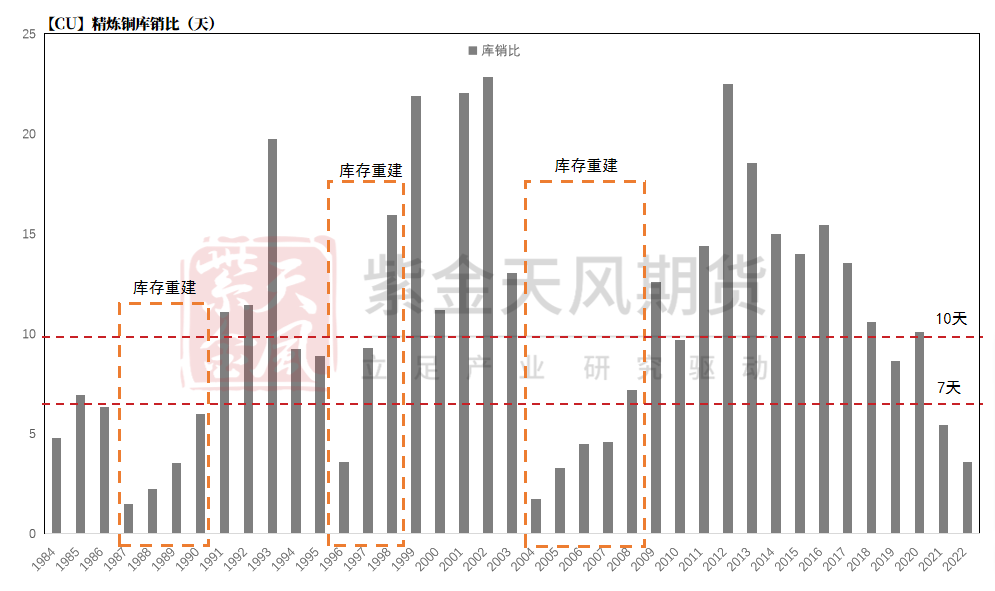

* 目前全球精煉銅顯性庫存的庫銷比約爲3.5天,歷史中位數水平約爲10天,正常閾值約爲7天。換言之,是否需要在2023年重建庫存使之回到正常水平?如果需要,那麼將以何種方式重建?

數據來源:Wind,紫金天風期貨研究所

庫存重建與價格表現

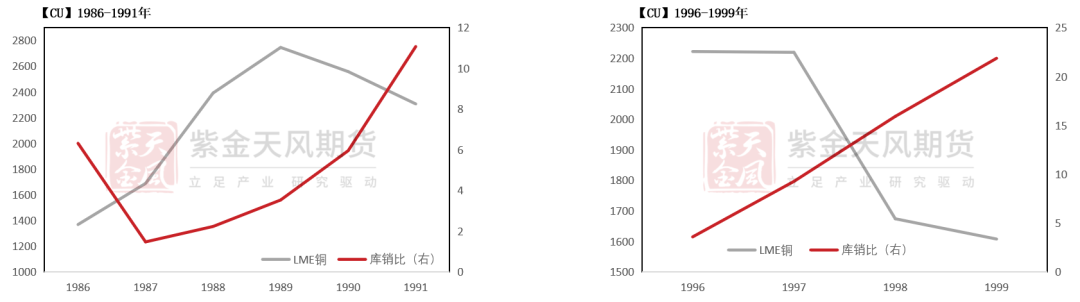

* 在此之前,歷史上庫銷比處於極低水平一共出現過三次,分別是1987年、1996年和2004年。其中1987年與2004年庫存的重建都伴隨着絕對價格中樞的擡升,而1996年因爲次年遭遇亞洲金融危機,最終以價格下跌完成了庫存重建。

* 由此可見庫存重建的路徑一種是伴隨着價格擡升、打出更多的供應以及抑制邊際上的需求來實現,另一種是出現硬着陸、經濟危機等,通過摧毀需求來實現。

* 目前美國出現硬着陸的概率較低,海外精煉銅平衡表也並不過剩,通過第二種方式重建庫存概率較低,通過第一種方式重建的可能性更大,這意味着仍然需要給到一個相對更高的價格。

數據來源:Wind,紫金天風期貨研究所

基本面情況

礦山-前三季度銅精礦產量同比大幅增加

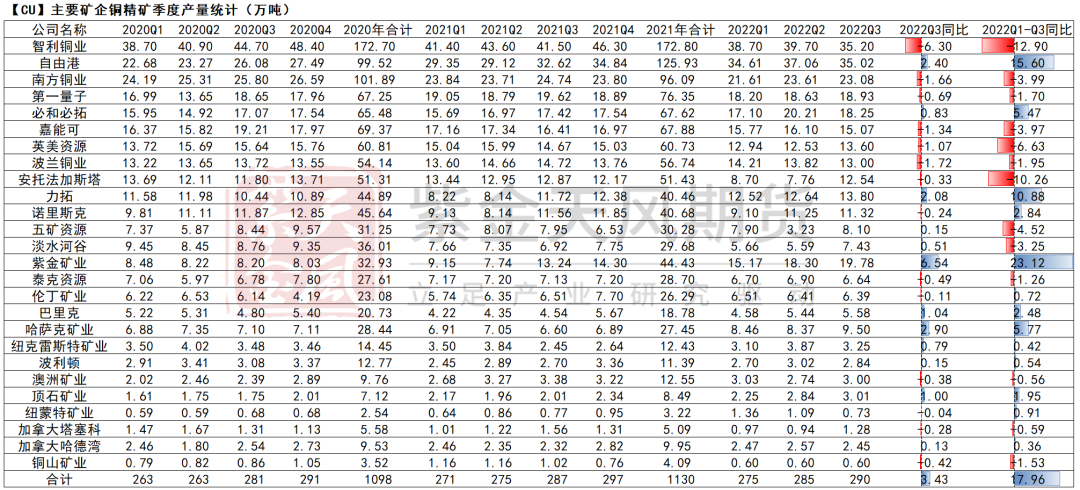

* 根據三季報結果,今年前三季度全球主要礦企的銅精礦產量同比增加約18萬噸。其中,貢獻增量的企業分別是紫金礦業、自由港、力拓、必和必拓及哈薩克礦業,五家企業共增約60.8萬噸;貢獻減量的企業主要是智利銅業、安託法加斯塔、英美資源、五礦資源及嘉能可,五家企業同比共減少約38.3萬噸。

* 總體上,貢獻增量的企業除了礦山品位、回收率及處理量有所提升外,主要受益於新建擴建項目的持續放量,例如紫金礦業的Kamoa-Kakula二期爬產、自由港的Grasberg地下開採等;而除了智利老礦山的品位下滑使得智利銅業的產量同比大幅減少外,南美地區的抗議擾動、與當地政府的溝通不暢等使得多家礦企的產量受限,例如安託法加斯塔的Los Pelambres、英美資源的Los Bronces、五礦資源的Las Bambas等。

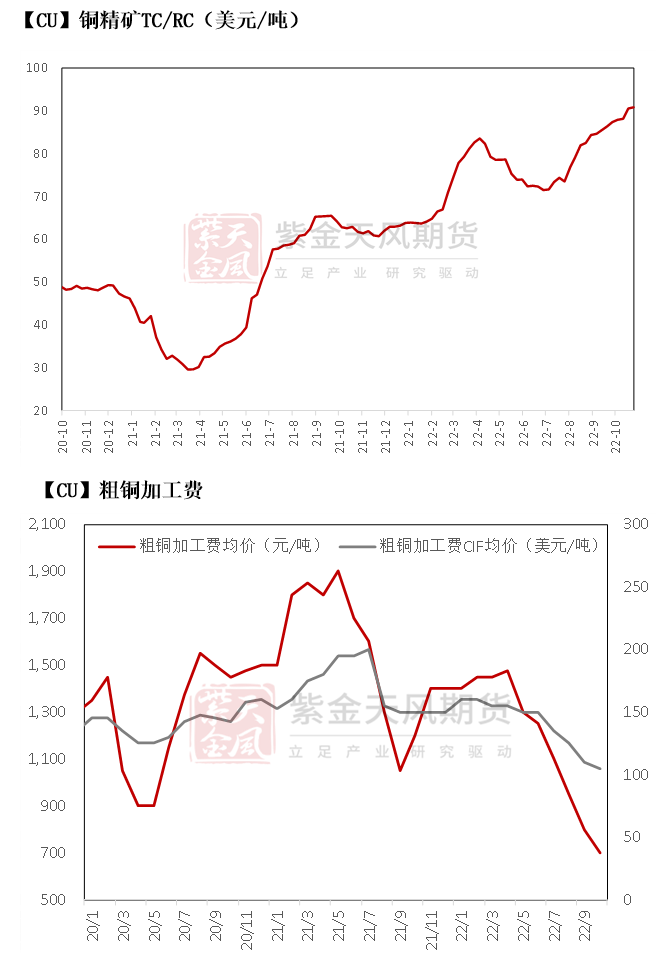

* 今年以來,特別是下半年起,因新擴建項目的供應量快速增加,國內外的冶煉廠受制於限電、檢修等因素對銅精礦的需求增速放緩,銅精礦的供需逐步趨於寬鬆,TC/RC的持續上升同樣驗證了這一預期。

數據來源:上市公司財報,紫金天風期貨研究所

礦山-2023年全球銅精礦產量預計新增超110萬噸

* 根據各礦企的新建、擴產計劃,不考慮突發事件擾動的情況下,預計2023年全球銅精礦增產約116萬噸。其中,增量超過10萬噸的礦山項目主要是力拓的Oyu Tolgoi二期、英美資源的Quellaveco銅礦、烏多坎銅業的Udokan礦山、泰克資源的Quebrada Blanca二期、紫金礦業的Kamoa-Kakula二期以及智利銅業的El Teniente-NML項目。

數據來源:上市公司財報,紫金天風期貨研究所

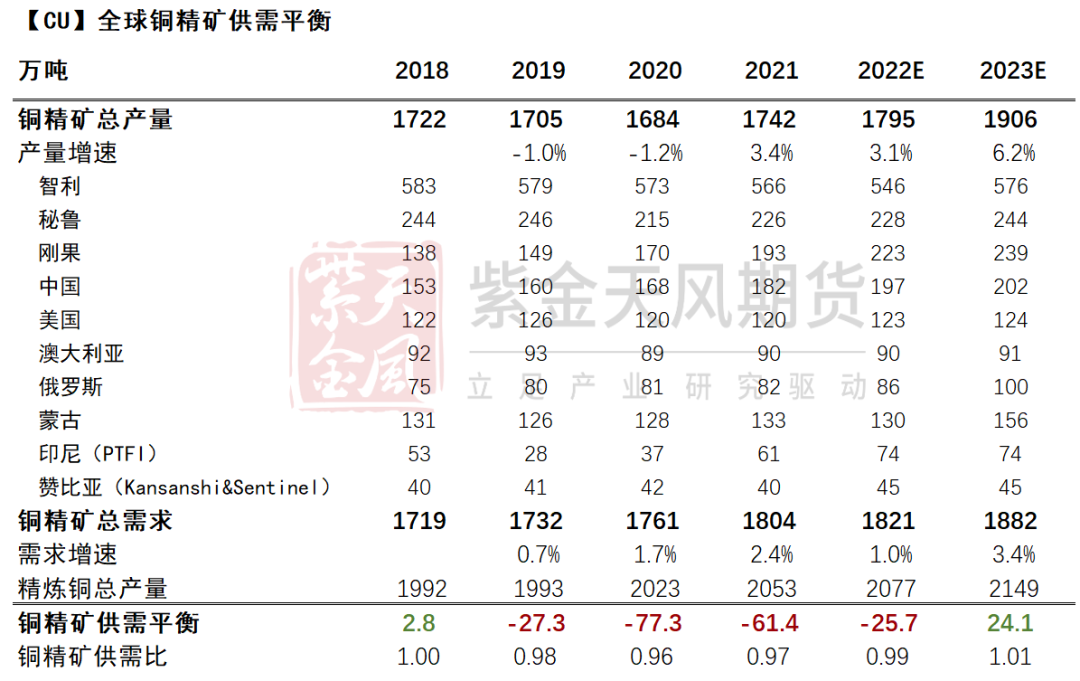

礦山-銅精礦供需平衡由短缺指向過剩

* 對於今年銅精礦供需平衡,產量方面,相較於三季度,我們主要調整了位於南美的Chuquicamata、Salvador、Quellaveco及Las Bambas的產量,共下調約7.6萬噸至1795萬噸,同比增53萬噸,增速約爲3.1%;需求方面,相較於三季度我們基本沒有明顯調整,全年銅精礦需求約爲1821萬噸,同比增17萬噸,增速約爲1%。

* 對於2023年的供需平衡,產量上,根據前文的新、擴產礦山計劃,結合已知Codelco下調其明年指導產量約5萬噸,在不考慮其他幹擾事項的情況下,總產量約爲1906萬噸,同比今年增111萬噸,增速約爲6.2%;需求上,根據國內外冶煉廠的排產計劃,預計明年銅精礦總需求約爲1882萬噸,同比今年增61萬噸,增速約爲3.4%。

* 綜上,全球銅精礦供需由今年短缺25.7萬噸轉向明年過剩24.1萬噸,銅精礦相對寬鬆的格局有效支撐加工費維持高位。市場在這一預期下,我國銅企與Freeport敲定明年銅精礦長單加工費Benchmark爲88美元/噸、8.8美分/磅,遠超於今年的65美元/噸、6.5美分/磅,創2017年來新高。

數據來源:紫金天風期貨研究所

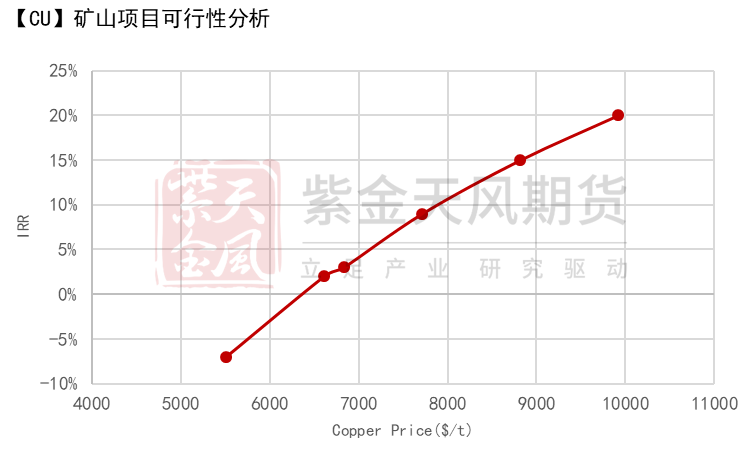

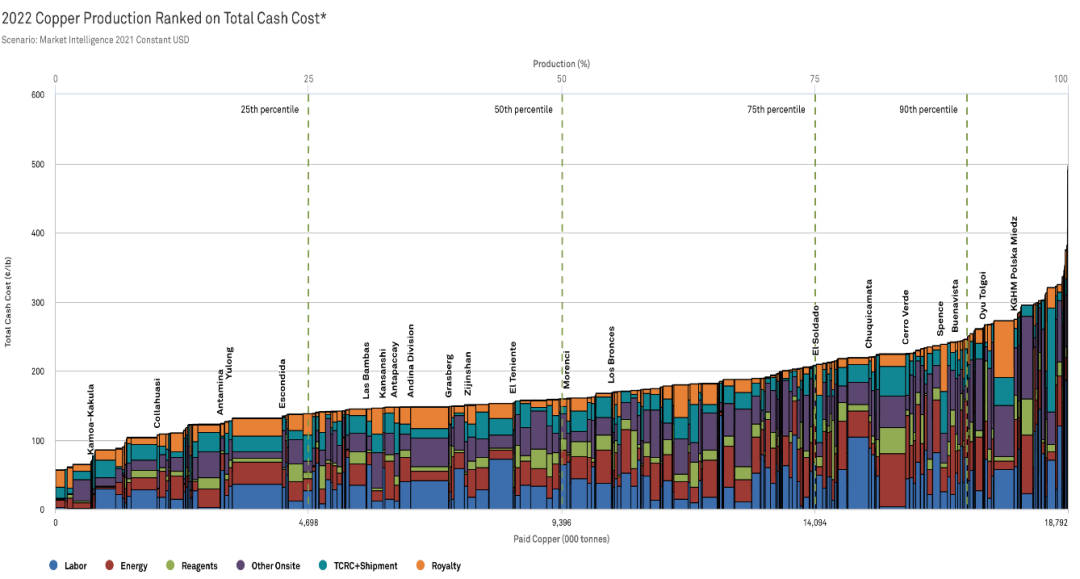

礦山-當前銅價高於成本但IRR偏低

* 從估值的角度考慮,當前礦山90分位C1成本+AISC大約對應了6500美元/噸水平,目前倫銅年均價約爲8800美元/噸,當前價格仍然遠高於礦山成本,考慮到今明兩年都是礦山產量釋放的大年,因此目前並不存在低估;

* 但是從礦山內部收益率(IRR)的角度來看,當前銅價對應的遠期IRR大約在10%-15%之間,並不足以給到礦企足夠的激勵去勘探和建設新的礦山;

* 是否需要在當期估值不低的情況下給遠期更高的IRR,關鍵還是取決於需求。

數據來源:外資報告,紫金天風期貨研究所

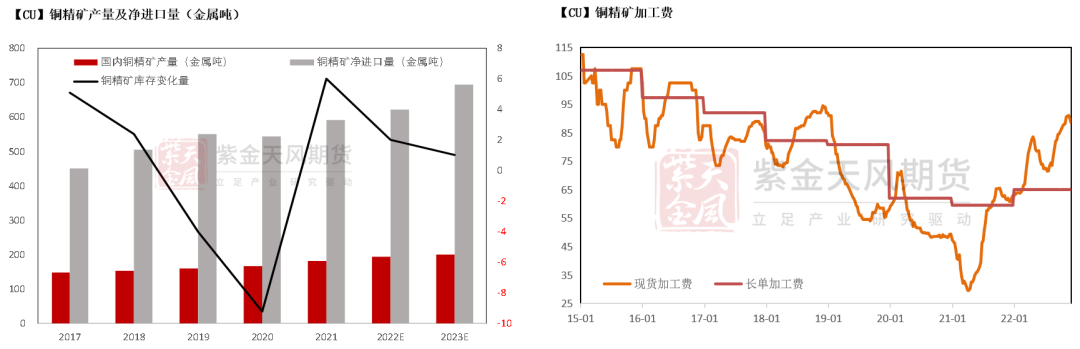

礦山-加工費維持較高水平

* 從近幾年來礦端變化量預估看,中國國內銅精礦在進入高速開採後,正逐步進入平滑緩和期。從國內實際礦產情況變動來看,高速發展期年度銅精礦產量增量基本維持在10-14萬金屬噸之間,平滑期增量基本維持在5-7萬噸金屬噸左右。今年存在增量銅礦多爲西藏地區及江西、內蒙地區,由於西藏地區開採難度較高,最終產出量較預期差值較大。

* 從2023年國內銅精礦擴產情況來看,增產地區依然以西藏爲主,考慮江西地區正常增產,預計23年中國銅精礦產量增量在6萬金屬噸左右。但考慮銅精礦進口有望繼續維持較大增量,且我國銅冶煉集團化程度越來越高,銅精礦採購更趨向集中採購,故國內礦端整體供應偏寬鬆,預計明年TC散單費用依然將維持較高水平。

數據來源:SMM,鋼聯,紫金天風期貨研究所

礦山-礦端供應的寬鬆和轉化率的下降

* 今年以來,銅精礦的寬鬆與粗銅精銅產出量的不匹配始終在市場熱議。從2022年來看,銅精礦需求增長率與國內礦產粗銅以及精銅產量增長率分別有望達到6.41%、6.46%、4.05%,礦需求量與粗銅產量兩者尚相對匹配,但與精銅增長率差值在2.36%。2023年,預估三個增長率分別在9.88%、8.87%以及6%,這也意味着三者之間存在的兩個差值將分別擴大至1.11%及3.88%。這也意味着,我國銅精礦轉精煉銅甚至粗銅依然將存在一些問題。另外,國內外銅精礦品位的下降,也將從一定程度制約粗銅及精銅的產出。

數據來源:SMM,鋼聯,紫金天風期貨研究所

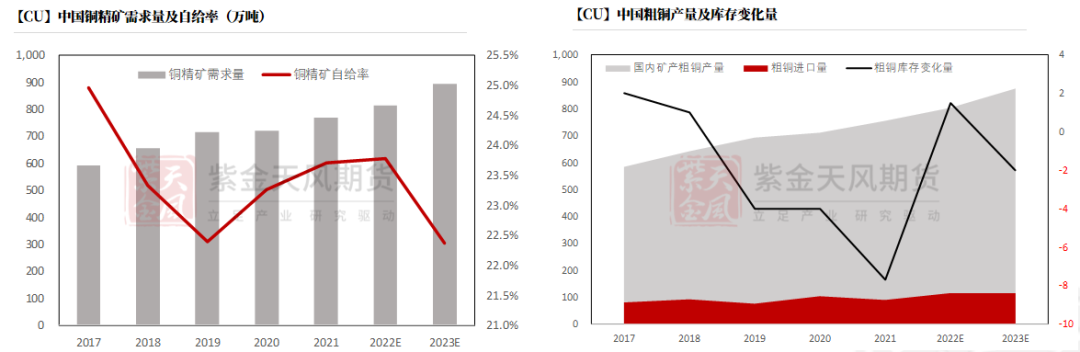

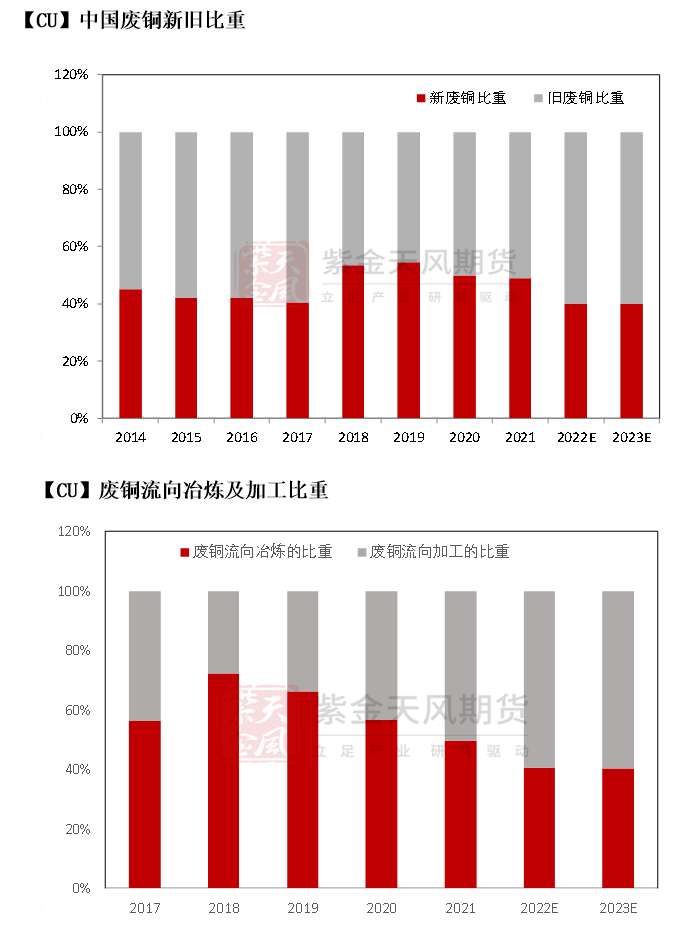

廢銅-緊平衡持續,被替代性增加

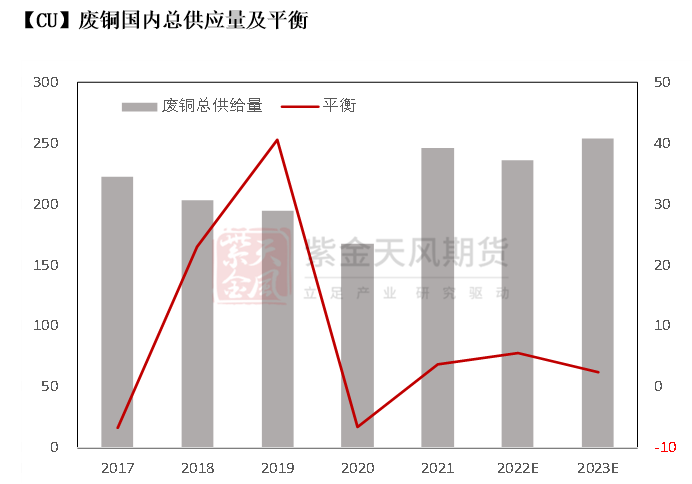

* 2022年,國內舊廢供給量大幅下滑,同比2021年下降超2成,這一情況或在23年得到緩解。對於冶煉企業而言,今年銅精礦進口的大幅增加,從一定程度上彌補了廢舊不足的缺口。而對於加工企業而言,隨着精廢價差的縮窄,年內精銅替代廢銅存在較大量級。另外,由於年內新廢比例較往年明顯下降,導致流向冶煉端的再生銅佔比明顯下降。

* 考慮後疫情因素及國內外經濟增速預期,23年廢銅總供應約增加17.7萬噸。而銅精礦依然寬鬆,兩者將同步爲冶煉企業的計劃增量打下良好基礎。不過,因明年滬倫比值較難始終友好,廢銅進口較難出現明顯增量,再生依然處於緊平衡狀態,明年精廢價差依然維持較低水平,精銅仍存在一定可替代性。預計再生流向冶煉及加工比重基本與2022年相當。

數據來源:SMM,紫金天風期貨研究所

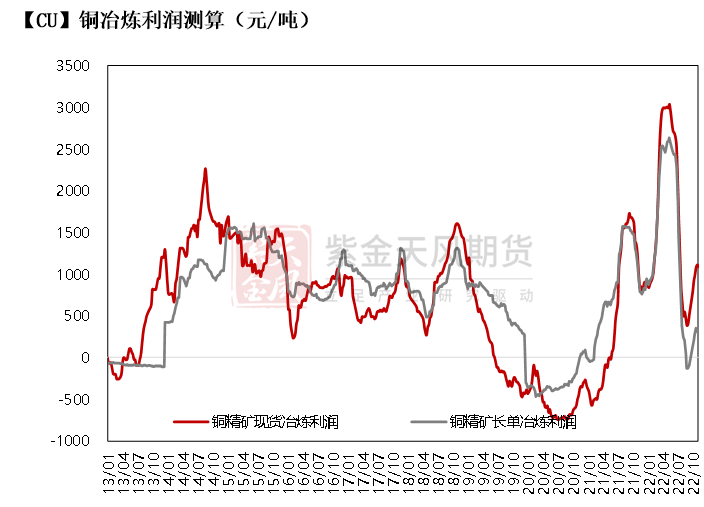

冶煉-利潤可觀,但計劃產出增量低於預期

* 2022年,受制於粗銅及冷料的缺乏,精銅產量擴張最終低於預期。不過,得益於銅精礦的供應寬鬆,TC價格一路上漲,年內煉廠冶煉利潤較往年增加明顯,散單利潤基本翻番。考慮2023年長單TC大幅上漲,國內煉廠開工率將繼續維持高位,但轉換率的問題將依然影響煉廠精銅的最終產出。

數據來源:SMM,紫金天風期貨研究所

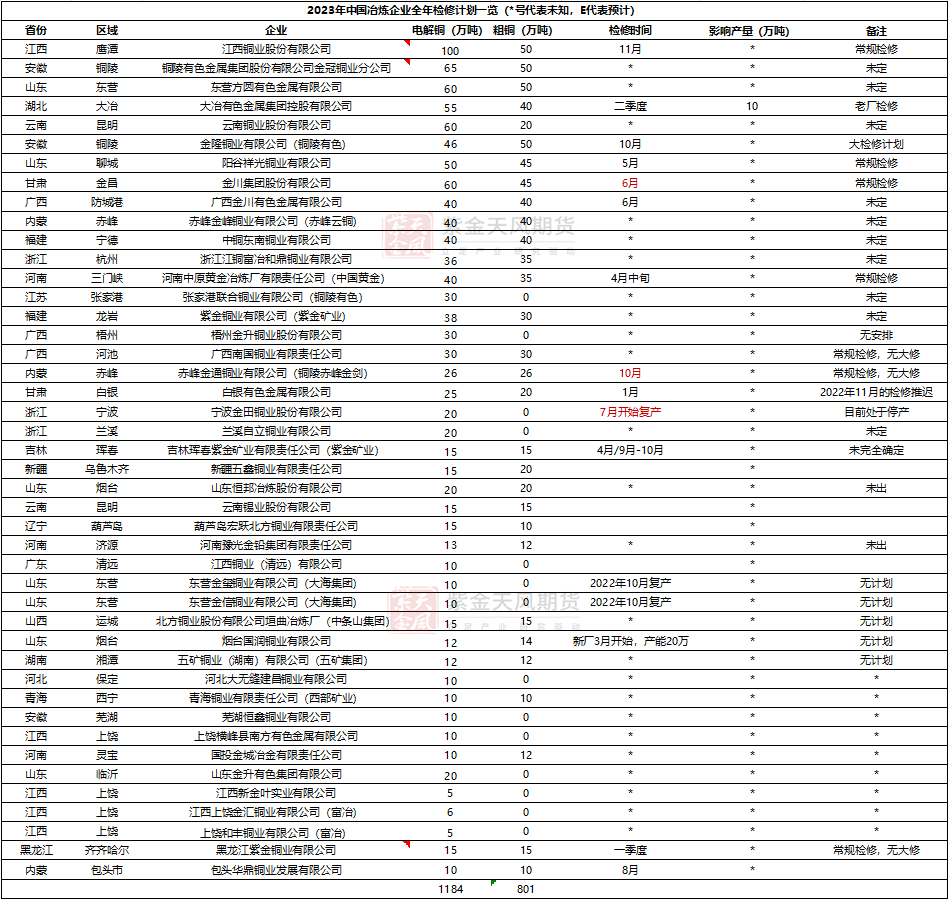

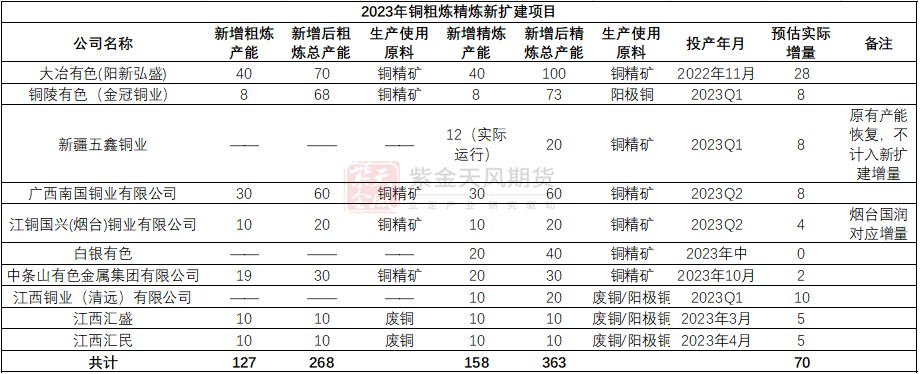

冶煉-精煉銅產量預估

* 2023年國內產量最終增量預計在60-70萬噸左右。其中,新疆五鑫銅業2022運行產能10-12萬噸,2023年恢復至20萬噸產能;國興銅業新增20萬噸精煉產能,但國潤銅業產能全部關閉;江西匯盛及江西匯民企業新增10萬噸粗煉,以企業自用爲主,較大概率不涉及直接精煉產出。另外,大冶有色老廠計劃環保檢修,將影響10萬噸精煉產出,但新廠計劃增量在25-28萬噸左右,故預計實際廠內增量在15-18萬噸。

* 2023年,除去火法精煉銅外,預計中國市場將有大量非標非注冊品牌貨源進入,以替代溼法品牌或廢銅使用,尤其對於下遊利廢企業而言可替代性較大,以非洲地區非標非注冊品牌居多。

數據來源:鋼聯,紫金天風期貨研究所

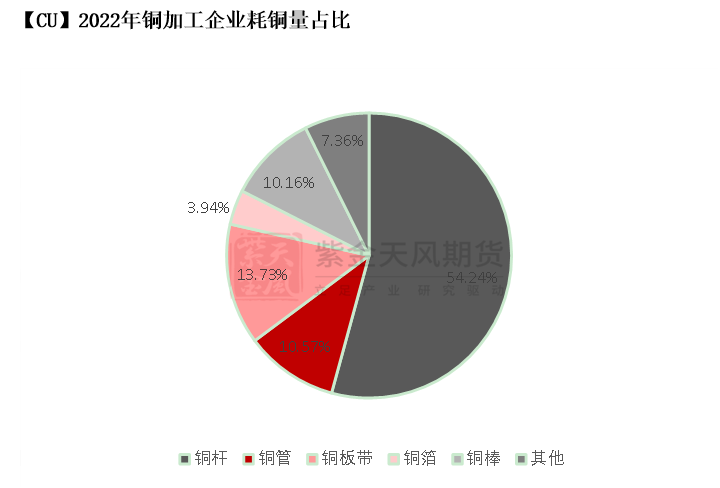

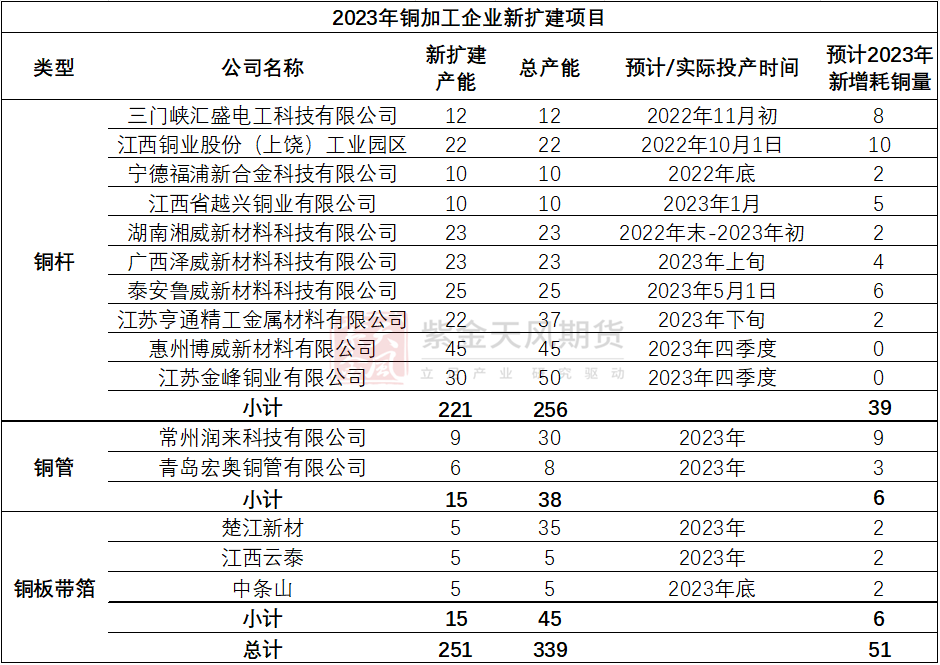

加工-傳統市場&新興市場

* 從加工領域的數據倒算,2022年加工領域耗銅量同比增長4.67%。從2023年新增擴建計劃來看,預計新增擴建耗銅量51萬噸,最終新增耗銅量46萬噸,增幅3.26%。盡管從加工企業佔比來看,23年較22年變動有限,但對接不同終端行業的下遊加工企業,表現截然不同。對接新興市場如新能源汽車、光伏等企業訂單優良,對接國網、基建訂單增長較爲謹慎,而對接家電、房地產等傳統行業加工企業普遍訂單可持續性並不強。後期來看,2023年終端增長依然將依靠新興行業領域,房地產從低迷中弱勢修復,傳統行業依然表現謹慎,增量依然來自於新興領域的貢獻。

數據來源:SMM,鋼聯,紫金天風期貨研究所

精煉銅開啓社庫低庫存時代

* 2022年上半年開始,國內社庫開啓低庫存時代,包括華東、華南地區精銅庫存量普遍出現下降。引起今年低庫存的主因在於:1、俄羅斯因素導致LME下半年出現擠倉,cash升水明顯上漲,亞洲地區散單premium同步上漲,國際大型進口貿易商增加交倉操作,減少運往中國量;2、美元大幅升值及亞洲地區premium上漲,令國內部分煉廠加大出口,可供國內使用量下降或供應周期後延;3、國內某大型貿易商資金問題導致年內精銅進口量遠不及市場預期;4、國內兩大保稅區庫存幾近清零,中轉精銅體量下降;5、國內煉廠冷料及粗銅缺乏,精銅轉化率下降、產量產出低於預期;6、貿易結構轉變,煉廠更傾向於直接對接下遊企業,不再將精銅大量發往倉庫自提交貨;7、由於廢銅供應吃緊,年內精廢價差收窄,利廢企業多半轉向精銅消費,精銅替代廢銅較大量級,消耗部分精銅體量;8、後疫情時代,下遊備貨周期普遍增加,部分精銅同期時間從現貨倉庫移向下遊加工企業原料廠庫;9、新興領域蓬勃發展,用銅量接近總需求的10%,較好的平滑了傳統領域的過剩。

* 整體來看,導致2022年低庫存的較多因素在2023年並不具備連續性,但部分因素將在長期內維持並對庫存形成一定影響。預計2023年精銅社庫低庫存將持續,但出現2022年極端低值可能性下降。年間,供需雙方矛盾依然存在一定風險,二季度後不排除偶有出現擠倉的可能性。

數據來源:SMM,紫金天風期貨研究所

需求與平衡

需求-電力投資穩步增長

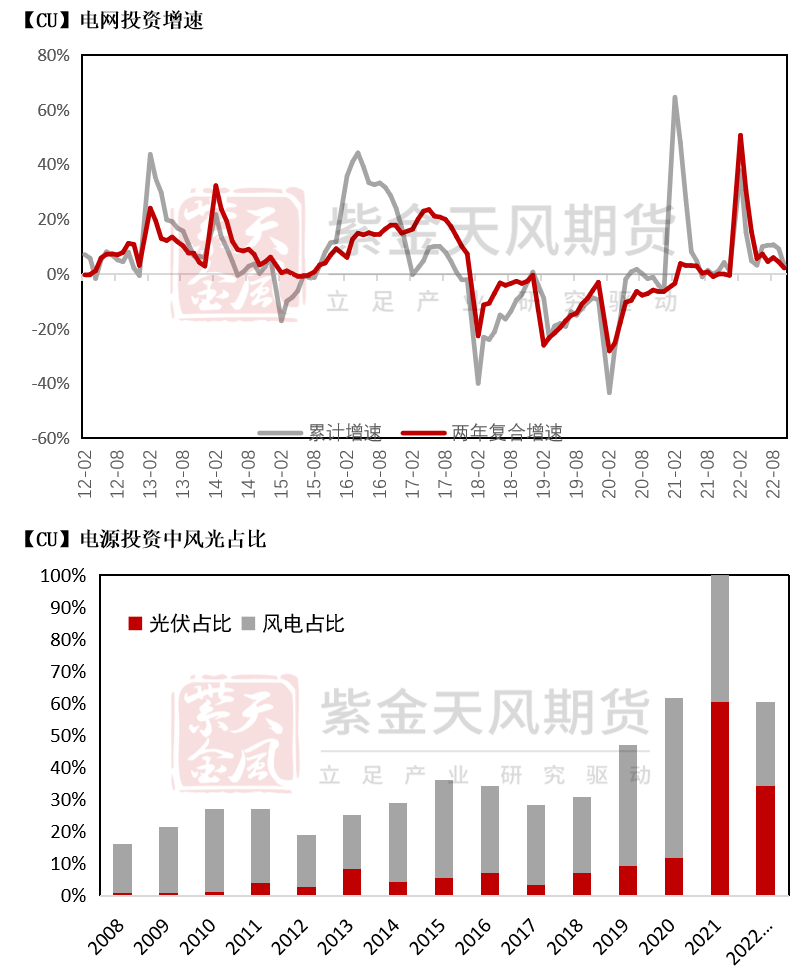

* 截至10月,今年電網投資累計同比增3%,較去年同期上升1.9%,兩年復合增速約2.1%,較去年同期上升2.2%;

電源投資累計同比增27%,較去年同期上升22.5%,兩年復合增速約15.2%,較去年同期下降17.3%。

* 目前2023年國家電網投資目標尚未明確,保守預計明年電網投資增速約1%。而電源投資方面,很難再單獨計算其耗銅量,因爲風電光伏近兩年佔比較高,而在需求模型中,我們已經單獨計算風光的耗銅量,因此避免重復計算。

數據來源:Wind,紫金天風期貨研究所

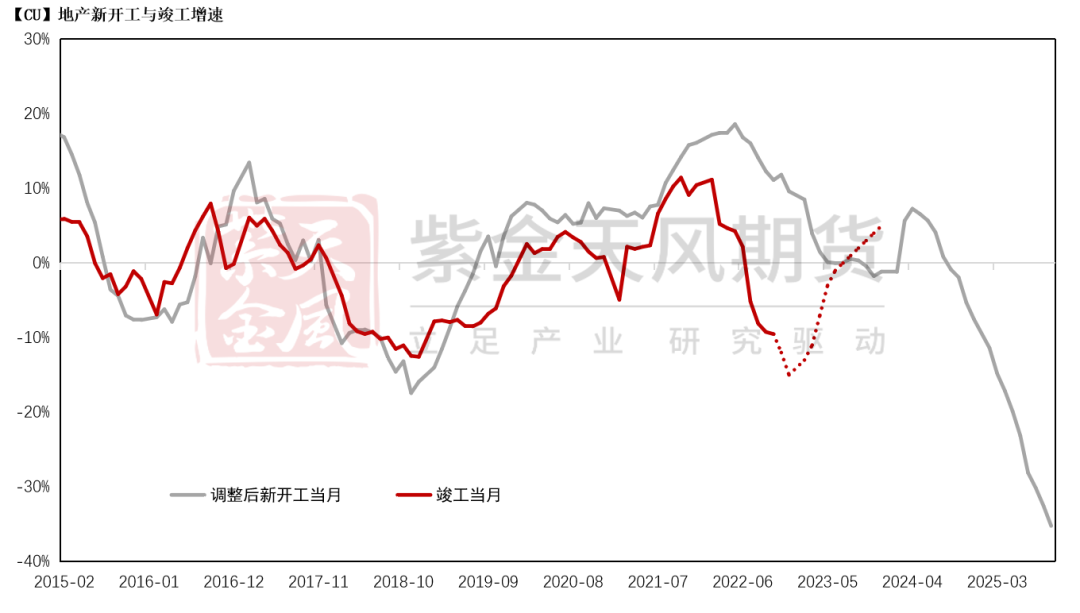

需求-竣工增速有所修復

* 建築方面,我們還是以竣工增速來衡量精煉銅需求在建築領域的變動。根據新開工領先竣工36個月的模型,考慮到兩者此前的缺口需要收斂,以及保交樓政策的不斷落地,我們相對樂觀地預期竣工將在明年會有一定程度修復,預估增速爲5%左右。

數據來源:Wind,紫金天風期貨研究所

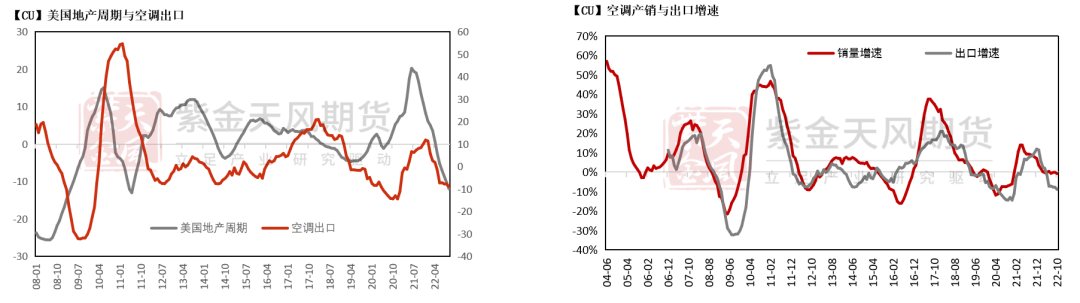

需求-空調或好於今年

* 今年空調領域遭遇了顯著的逆風,內需面臨地產風險、疫情封控,出口面臨美國地產周期快速下行,預計到年末產銷增速將降至0增長附近;

* 明年如果疫情放開進展順利,或將促進內需的擡升,而美國地產在經歷了一年多的回落之後,明年可能出現一定修復,因此對明年空調的情況在需求模型中相應調高至2%左右。

數據來源:Wind,紫金天風期貨研究所

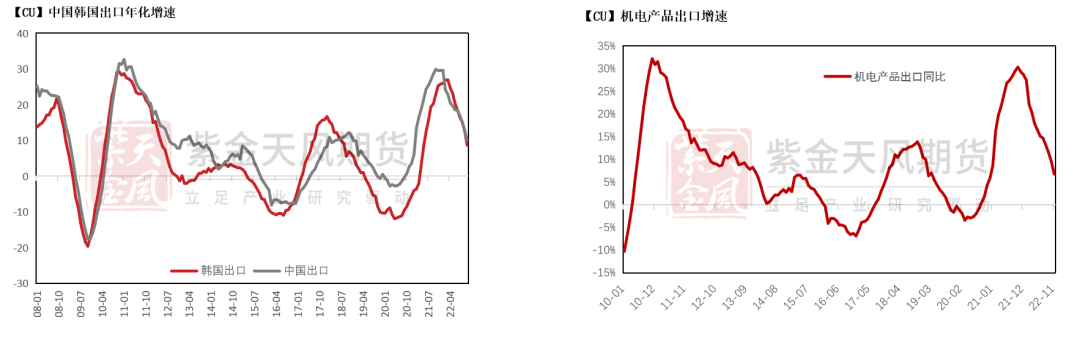

需求-機電將面臨壓力

* 機電產品也是銅需求的重要部分,國內的制造業投資、機電出口都與之密切相關,機電出口又是我國廣義出口當中佔比最高的部分;

* 在海外逐漸進入衰退的影響下,全球貿易規模明顯下降,中國出口增速以及同步性甚至略有領先性的韓國出口均快速回落,明年機電產品出口將面臨壓力,我們暫時在需求模型中給予這部分0增長。

數據來源:Wind,紫金天風期貨研究所

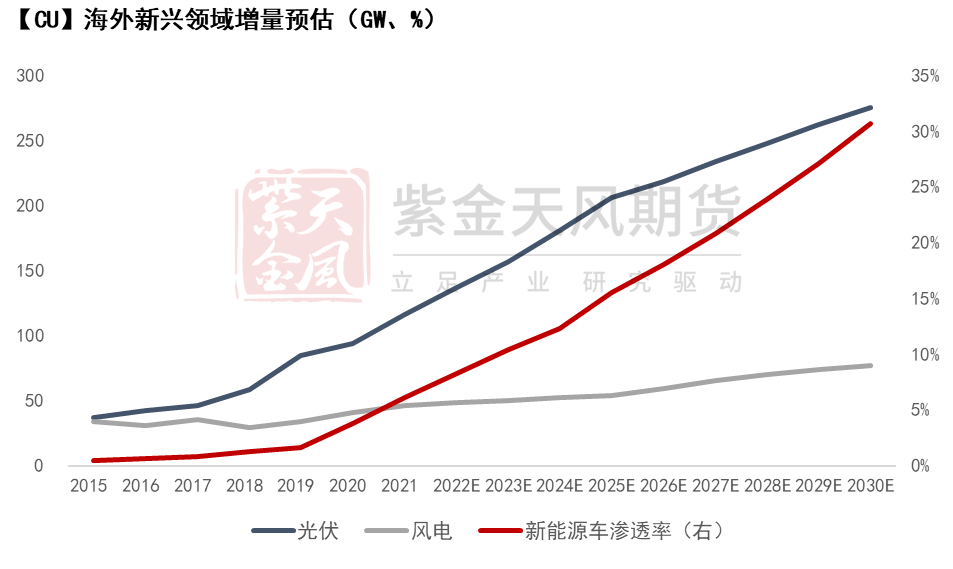

需求-光伏、風電快速擴張

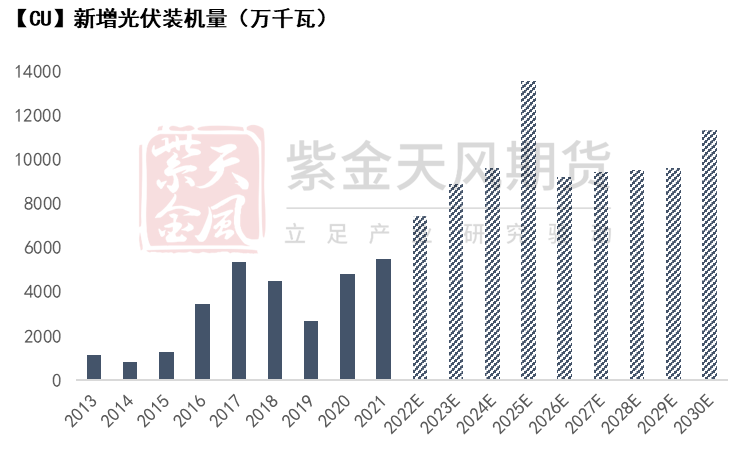

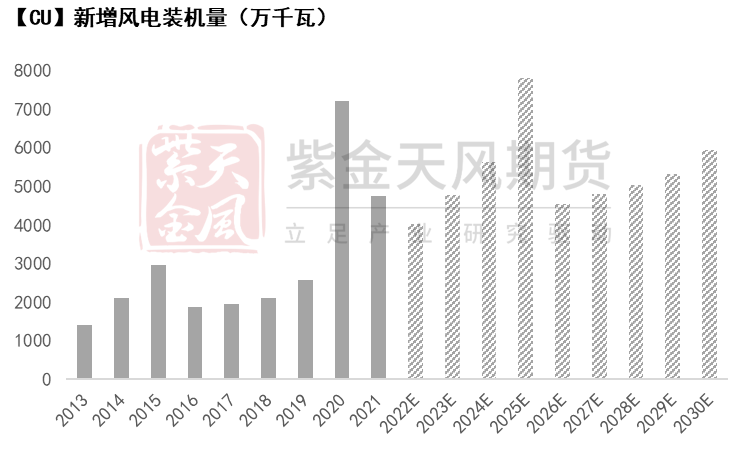

* 截至10月,今年新增發電裝機容量127.96GW,同比增21%,其中光伏新增裝機容量58.24GW,同比增99%,風電新增裝機容量21.14GW,同比增10%,光伏和風電新增裝機容量佔比約62%。

* 結合十四五規劃及今年的裝機情況,我們預估明年光伏、風電的新增裝機容量約爲89GW、48GW,同比今年增幅約爲20%、18%,對應精銅消費約爲36萬噸、24萬噸。

數據來源:Wind,紫金天風期貨研究所

需求-新能源車增速仍將強勁

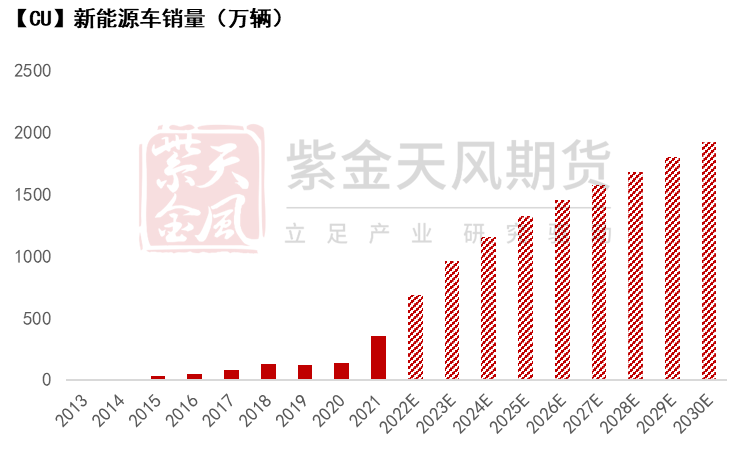

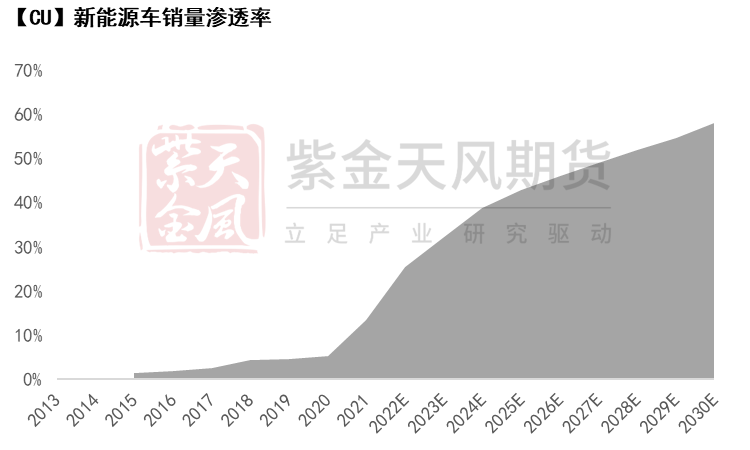

* 截至10月,新能源汽車生產547.7萬輛,同比增加114%;銷售527.3萬輛,同比增加109%,銷售滲透率於10月達到最高29%,全年新能源車銷量持續處於強勢水平。

* 中性情景下,預計今年全年新能源車銷量約爲685萬輛,增幅約爲95%,滲透率達26%;由於2022年基數較大,我們預計2023年新能源車銷量增速約爲40%,達960萬輛,滲透率約爲39%,對應精銅消費增至80萬噸。

數據來源:Wind,紫金天風期貨研究所

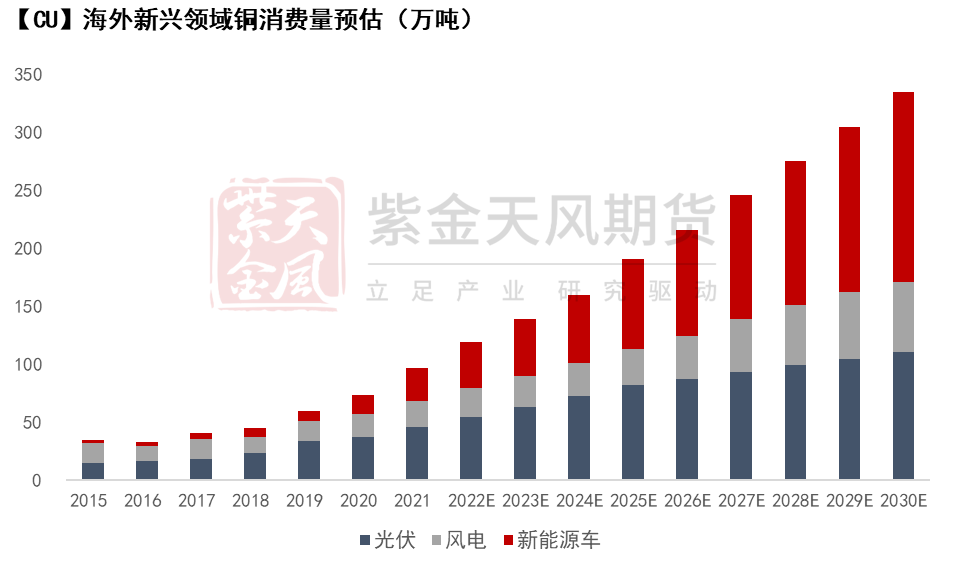

需求-新興領域消費支撐海外銅長期需求

* 長期來看,海外精銅的傳統領域消費並無明顯亮點,消費增量更多在於風光、新能源車等新興領域。根據我們預估,2025年、2030年海外新興領域精銅消費預計約爲190萬噸、335萬噸,佔海外總需求約15%、24%,量級的快速增加有效支撐了海外精銅的長期需求,爲其注入了一定成長性。

數據來源:Wind,紫金天風期貨研究所

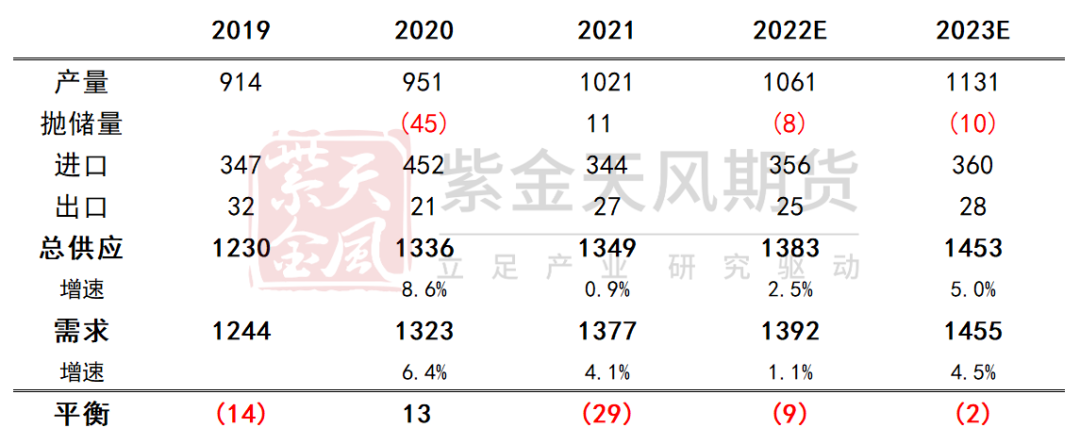

平衡-沒有明顯過剩

* 2022年國內精煉銅產量約爲1061萬噸,結合國內冶煉廠新建擴建計劃,2023年增量給到70萬噸,進口量暫且參考月均30萬噸的長單量,總供應約爲1453萬噸,供應增速約爲5.0%。需求上,我們拆分了傳統領域及新能源領域,根據相關計算得出,傳統領域中電力、交運、家電、機電版塊增幅相對較小,建築領域有所修復;新興領域中,風電光伏預計總共新增約9萬噸,新能源車預計新增約23萬噸,合計貢獻32萬噸增量。總體上,需求模型輸出的結果約爲4.5%,對應明年精煉銅需求量約爲1455萬噸。

* 基於平衡表而言,明年供需平衡同比今年有所寬鬆,但整體處於緊平衡的水平,精銅難有明顯累庫。

數據來源:Wind,紫金天風期貨研究所

聯系人:徐婉秋

從業資格證號:F3070596

聯系方式:xuwanqiu@zjtfqh.com