摘要

1.國內外宏觀預期劈叉和國內預期和現實的不同步,美國通脹和就業數據顯示韌性,美聯儲緊縮壓力壓制,加息預期支撐美元指數偏強震蕩。國內經濟復蘇預期偏強,兩會前擴內需和穩地產政策預期,市場情緒樂觀銅價獲得支撐。2.海外礦端幹擾事件頻發,銅精礦加工費連續下行但後續仍有回升預期。電解銅新產能即將落地,但密集檢修期也將來臨,電解銅產量釋放受限。進口窗口仍維持關閉,洋山銅溢價低位進口清關需求疲弱。3.高銅價抑制下消費復蘇不及預期。現貨市場交投冷清,下遊採購謹慎按需補庫,貼水持續走闊。1月汽車產銷偏弱,家電開工較弱。兩會臨近,市場對政策預期較強。地產端需求或將回暖,電網投資支撐用同需求。LME庫存持續去化並處於絕對低位,國內季節性累庫幅度較大,但增幅有所放緩市場等待去庫拐點來臨,全球庫存緊張緩解低庫存支撐減弱。

報告正文

一、期現行情回顧

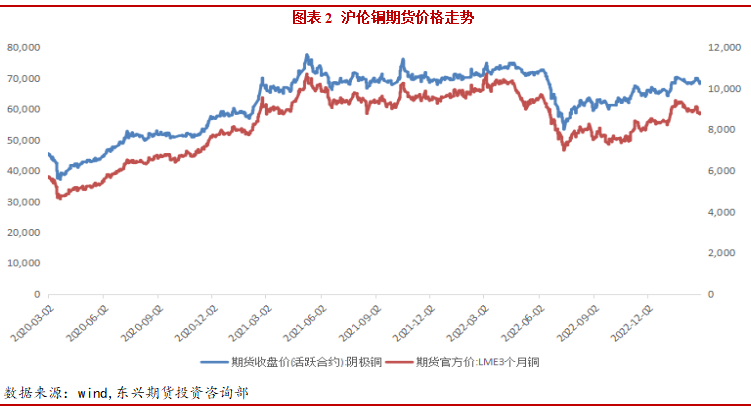

截止至2023年02月28日,長江有色市場1#電解銅平均價爲68640元/噸,較上一交易日增加90元/噸;上海、廣東、重慶、天津四地現貨價格分別爲68525元/噸、68540元/噸、68670元/噸、68620元/噸。本月銅價突破上行但下遊需求偏弱成交氛圍清淡。

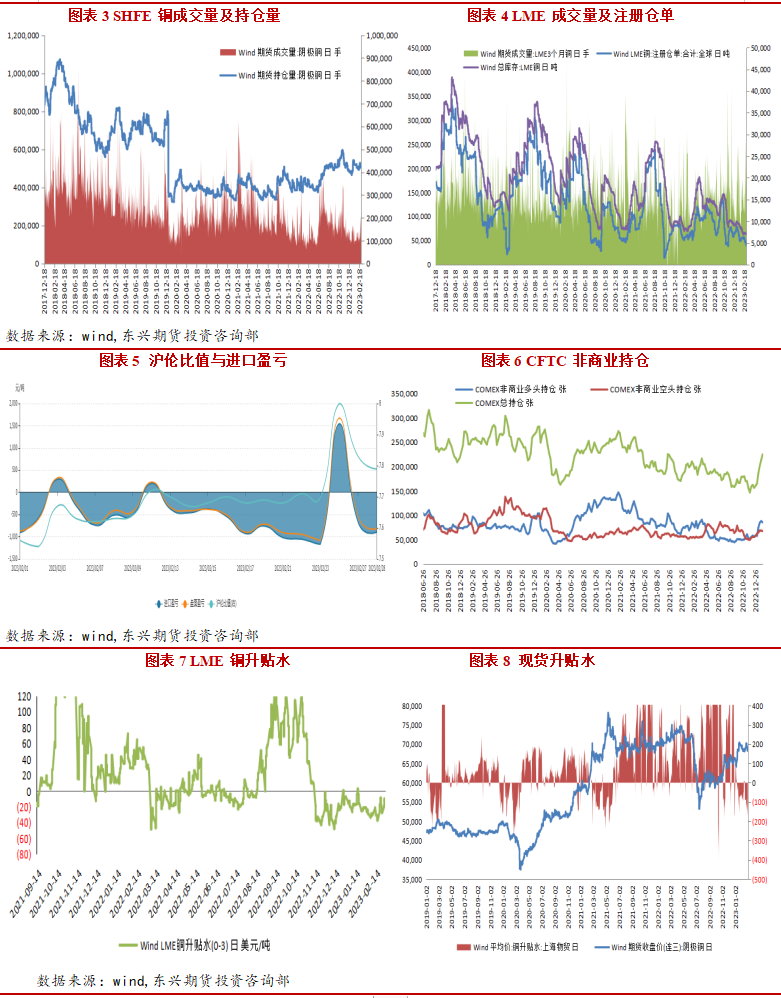

本月銅價震蕩偏強運行,滬銅主力合約最高突破7萬大關至70670元/噸,衝高後震蕩回落。節後銅價偏強走勢主要原因是市場對中國後疫情時代需求復蘇的強預期,疊加美聯儲加息放緩美元回落產生共振。倫銅同樣衝高回落,最高升至9212美元/噸後回落。滬銅指數月度持倉量爲43萬手。

截至2月28日,滬倫比值爲7.79,進口虧損815.67元/噸。本月進口大面積虧隨,貿易商把貨搬至保稅庫;CFTC繼續推遲發布周度持倉報告;截至2月28日,LME市場貼水10美元/噸,國內上海地區貼水30元/噸,國內下遊畏高,採購謹慎觀望情緒較濃,現貨需求疲弱壓制升水。

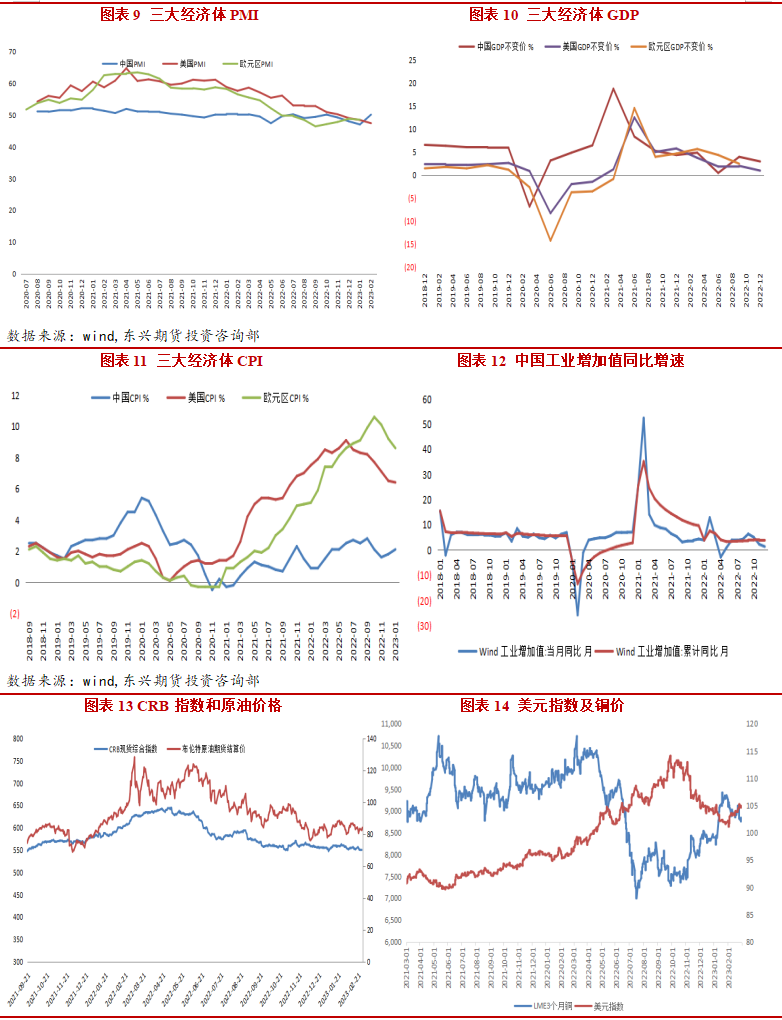

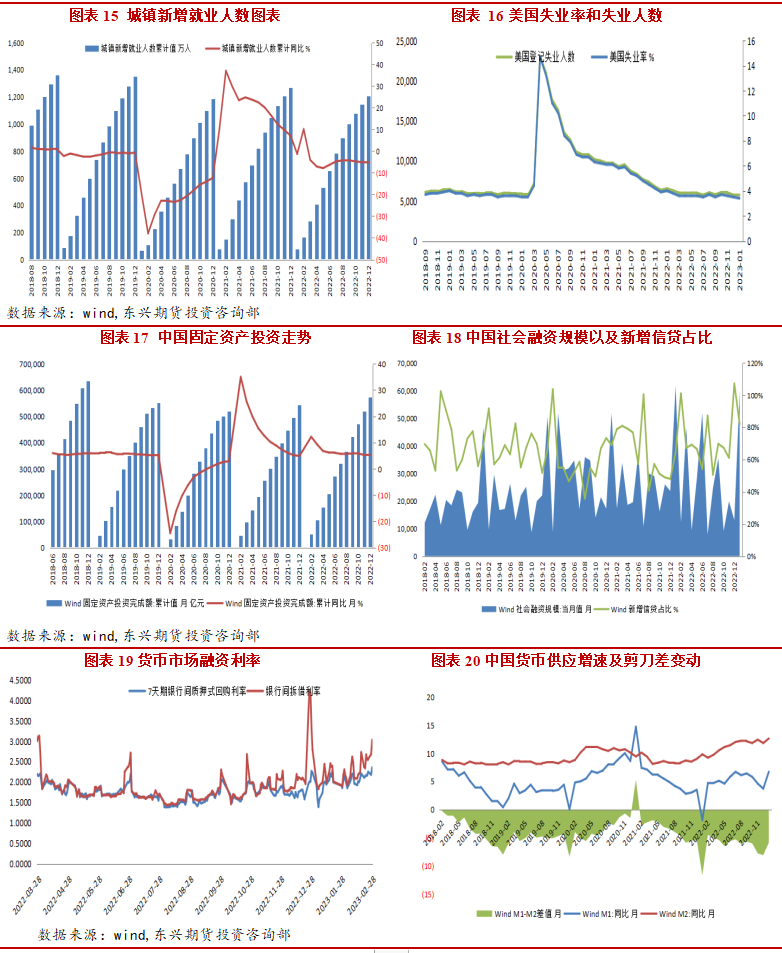

二、宏觀經濟

美國2月Markit制造業PMI初值47.8,預期47.1,前值46.9;歐元區2月制造業PMI初值爲48.5,前值爲48.8,預期爲49.3;中國2月制造業PMI錄得52.6高於預期,且連續2個月位於榮枯線之上,創2012年5月以來新高。IMF上調2023年全球增長預測,預估2023年全球經濟增長2.9%、中國經濟增長5.2%。截至2月28日美元指數104.98,美通脹和就業數據堅韌,緊縮預期壓制加息預期調整美元指數偏強震蕩。截至28日布油收於83.89美元/桶,原油價格仍處高位。

1月新增人民幣貸款4.9萬億元,同比多增9227億元;1月社會融資規模增量爲5.98萬億元,同比少增1959億元。M2同比增長12.6%,增速比上月末高0.8個百分點。信貸“開門紅”如期而至,但社融同比少增1959億元,社融同比增速較12月繼續下滑;M2同比增速再創近年新高,與社融同比增速走勢背離,二者剪刀差進一步擴大。

三、產業基本面

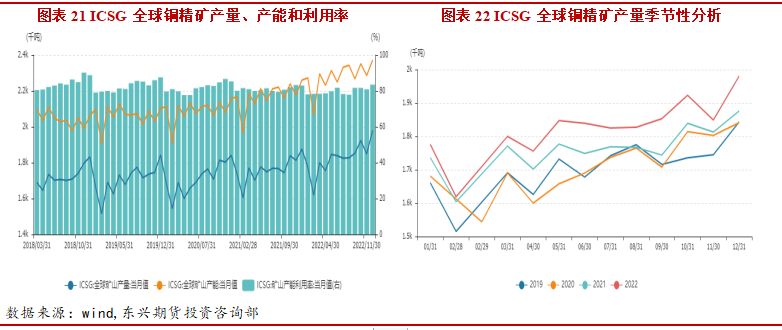

1、全球礦山產能及產量

據ICSG,12月全球銅礦產量185.8萬噸,同比增長0.92%,1-12月累計銅礦產量2111萬噸,同比增長2.82%。12月全球精煉銅市場供應過剩3萬噸,11月短缺9.3萬噸。全年精煉銅市場短缺37.6萬噸,之前一年同期爲短缺45.5萬噸。

五礦資源位於祕魯的Las Bambas 礦山由於運輸受阻關鍵物資出現短缺,礦山被迫減緩營運。其2022年全年的銅總產量爲30.51萬噸,按年減少10%。加拿大第一量子停止Cobre Panama銅礦的運營,因政府暫停其在巴拿馬港口的裝載許可。嘉能可預測2023年銅產量約爲104萬噸。泰克資源2022年生產了27.05萬噸銅,預測2023財年銅產量爲39.0萬- 44.5萬噸。

2、精煉銅產量及冶煉廠動態

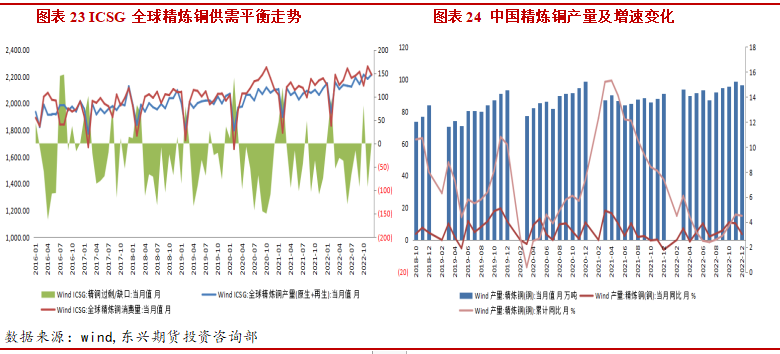

據WBMS,2022年1-11 月全球銅市供應短缺82.1萬噸,2021年同期供應短缺37.3萬噸。1-11月全球精煉銅產量爲2279.61萬噸,需求量爲2361.73萬噸。

1月SMM中國電解銅產量爲85.33萬噸,環比下降1.9%,同比增加4.3%;但較預期的89.5萬噸低4.17萬噸。主因受煉廠檢修、擴產速度不及預期以及春節因素影響,預計2月國內電解銅產量爲89.93萬噸,環比上升4.6萬噸上升5.39%,同比上升7.6%。

據鋼聯調研,2023年50家中國銅冶煉廠產量計劃爲1095萬噸,較2022年實際產量增加74萬噸。增量主要來自於2022年上線的陽新弘盛、江銅清遠和浙江富冶三家煉廠的逐漸爬產及達產,以及2023年將擴產的白銀有色和北方銅業的增量。

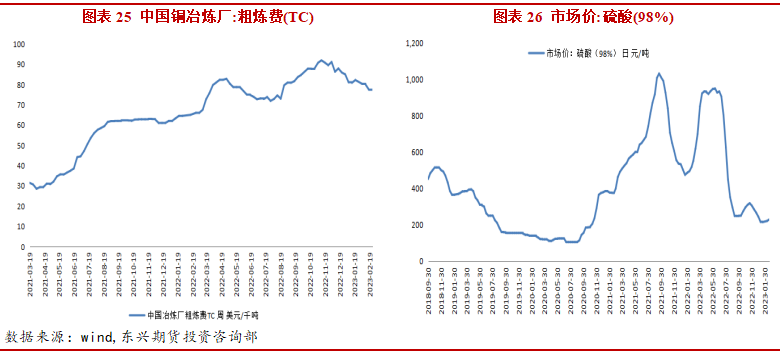

截至上周TC/RC爲每噸77.1美元和每磅7.71美分。國內銅精礦TC持續下滑,南美銅礦幹擾頻發但正在逐步改善。CSPT維持2023年第一季度的銅精礦處理和精煉費用(TC/RCs)不變,繼續位於多年高位,因爲全球銅精礦供應預期增加。二季度各月份裝期的遠洋幹淨礦礦山與冶煉廠的加工費成交於70美元中高位。截至2月20日全國硫酸(98%)市場價爲229.2元/噸,硫酸價格低位冶煉利潤受抑。

3、進出口與庫存

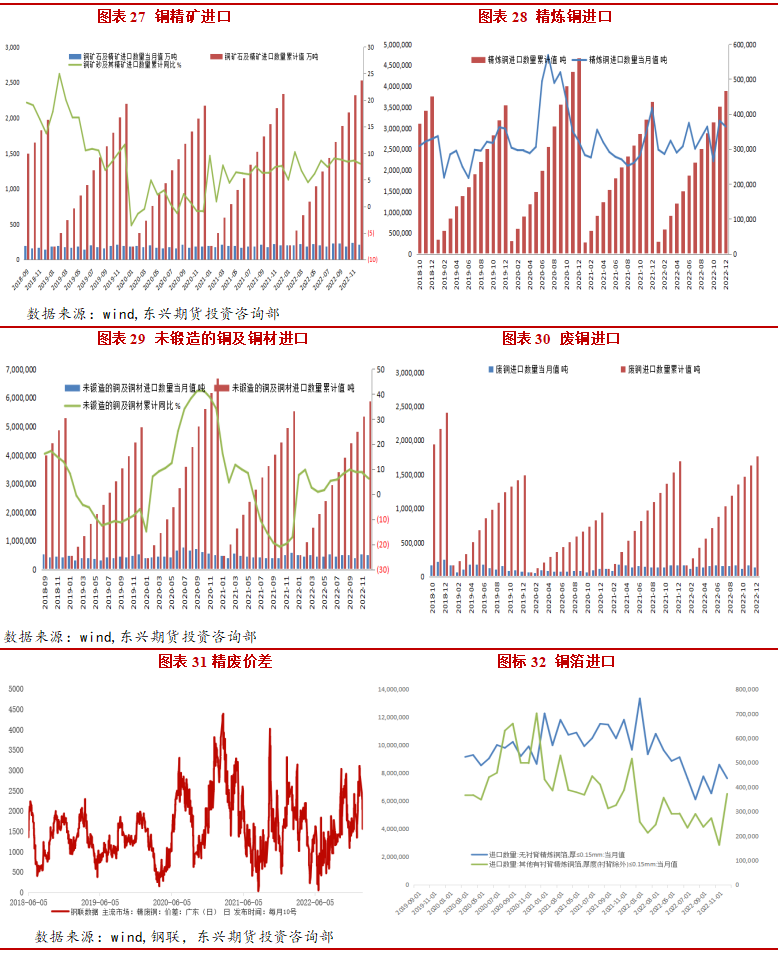

據海關總署數據,12月銅礦砂及其精礦進口量爲2103028.61噸,環比減少12.8%,同比增加2.3%。12月精煉銅進口量爲364116.31噸,環比減少4.5%,同比減少12.7%。12月廢銅進口量爲139173.78噸,環比減少13.9%,同比減少13.8%。

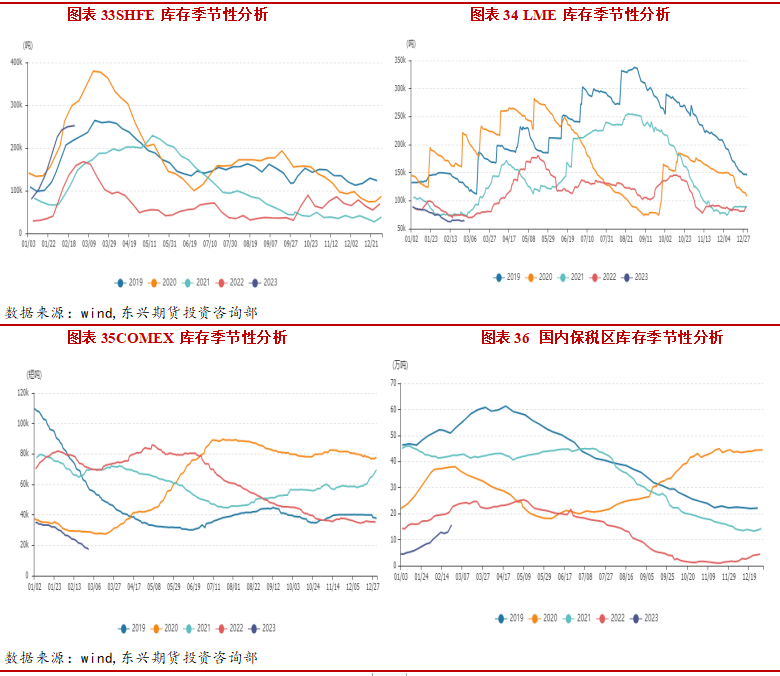

截至2月28日,LME銅庫存6.4萬噸,較月初減1.1萬噸。上期所銅庫存較上月增11.4萬噸至25.2萬噸。紐約交易所銅庫存1.7萬噸,較月初減1.1萬噸。進口需求抑制下保稅區庫存大幅回升至12.9萬噸。LME庫存持續去化並處於絕對低位,國內傳統季節性累庫幅度較大,增幅有所放緩市場等待去庫拐點來臨,全球庫存緊張緩解低庫存支撐減弱。

4、下遊消費端

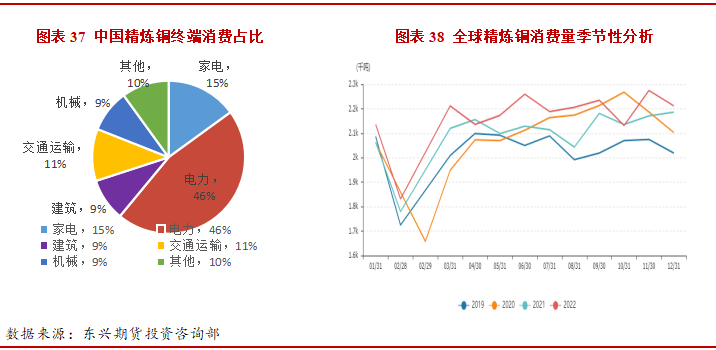

國內銅終端消費主要集中在電力電纜、家電、汽車、房地產 等行業板塊。其中電力電纜佔比接近46%,家電佔15%,汽車行業佔比 11%,建築佔比9%。中國開啓“碳達峯、碳中和”進程相關政策部署密集出臺,經濟發展更綠色更低碳將是未來發展的主旋律,而實現“碳達峯、碳中和”目標意味着更多的電能將替代化石能源消耗,全社會電力需求將大大提升。銅作爲導電性能 僅次於銀的有色金屬,它是發展能源清潔化、終端電氣化的必不可少的材料,因此在實現“碳達峯、碳中和”的目標過程中,勢必將從發電端和用電端兩方面加大對銅金屬的需求。

在碳中和目標指引下,中國將重點從電力深度脫碳和提高終端電氣化率兩個方面着手降低碳排放,電力深度脫碳將催生風電、光伏清潔能源的大力發展,而提高終端電氣化率將令工業領域能源消耗煤改電,交通領域新能源車大力發展。預計“十四五”期間,風電年均裝機量5000萬千瓦時,帶動銅年均消耗30萬噸,光伏年均裝機量7000萬千瓦時,帶動銅年均消耗22.4萬噸,工業領域煤改電每年新增銅消耗3.4 萬噸,新能源車大力發展每年新增銅消耗29萬噸,總體測算,“十四五”期間,碳中和目標將令中國銅領域每年銅消耗增加85萬噸。

據SMM調研,1月份銅板帶開工率下降至53.67%,環比減少23.3%,同比減少16.43%。預計2月銅板帶開工率64.64%,環比增加10.97%。銅棒企業1月開工率23.81%,環比減少27.73%。

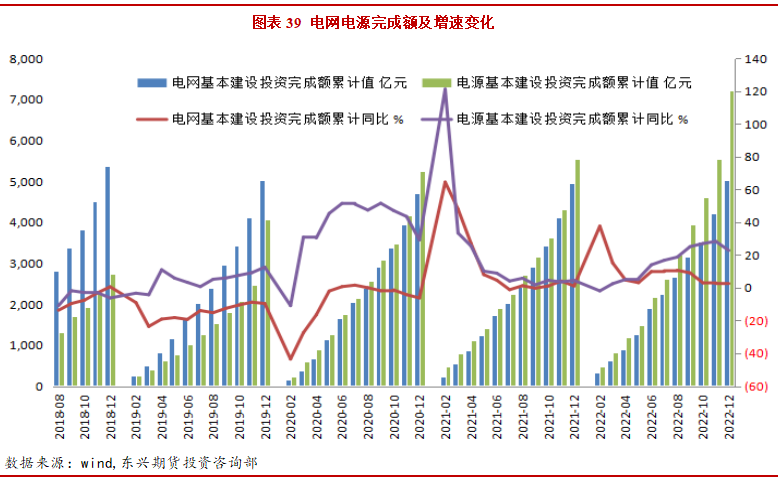

2022年電源累計投資7208億元,同比增長22.8%,電網累計投資5012億元,同比增長2%。電網投資超前發力,穩增長調控預期明顯。電源投資超前發力,穩增長調控預期明顯,電網投資額度不及預期。“十四五”期間國家電網、南網共計劃投入近3萬億元,環比“十二五”、“十三五”期間分別上漲50%、14.3%,推進電網轉型升級。電網作爲銅的最大消費板塊,對銅價的拉動效應明顯。國家電網2023年投資將超過5200億元,再創歷史新高。

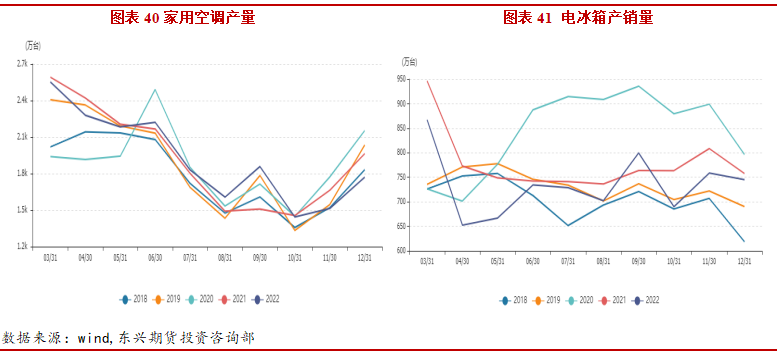

12 月空調產量1160萬臺,同比減少7.5%,銷量1142萬臺,同比減少0.9%。1-12 月累計產量14837萬臺,同比減少4.3%。銷量15004 萬臺,同比減少1.7%。冰箱產量745.1萬臺,同比下降5%。1-12月累計產量8664.4萬臺,同比下降3.6%。12月空調整體產銷降幅收窄,內銷受國內疫情影響短期承壓,外銷延續正增。地產放鬆加碼疊加疫後復蘇推進,家電需求復蘇有望。

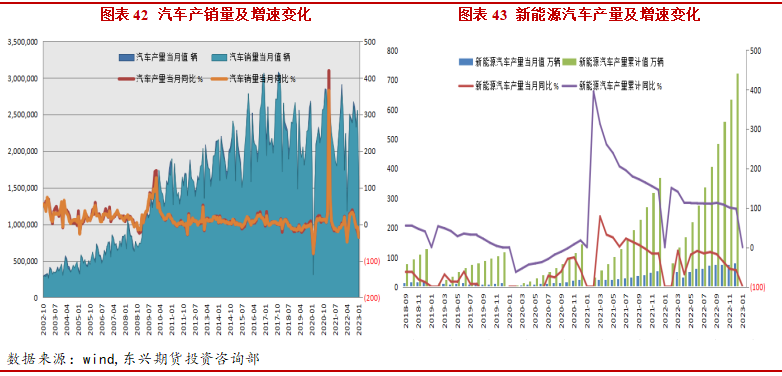

1月我國汽車產銷分別達到159.4萬輛和164.9萬輛,環比分別下降33.1%和35.5%,同比分別下降34.3%和35%。2022年,我國汽車產銷分別完成2702.1萬輛和2686.4萬輛,同比增長3.4%和2.1%,全年實現小幅增長。1月新能源汽車產銷分別達到42.5萬輛和40.8萬輛,環比分別下降46.6%和49.9%,同比分別下降6.9%和6.3%,市場佔有率達到24.7% 。2022年,新能源汽車產銷分別達到705.8萬輛和688.7萬輛,同比增長96.9%和93.4%,市場佔有率達到25.6%。新能源汽車用銅量約爲傳統汽車的4倍,隨着新能源汽車產量佔比的進一步提升,汽車行業對精煉銅的需求有望繼續增加。

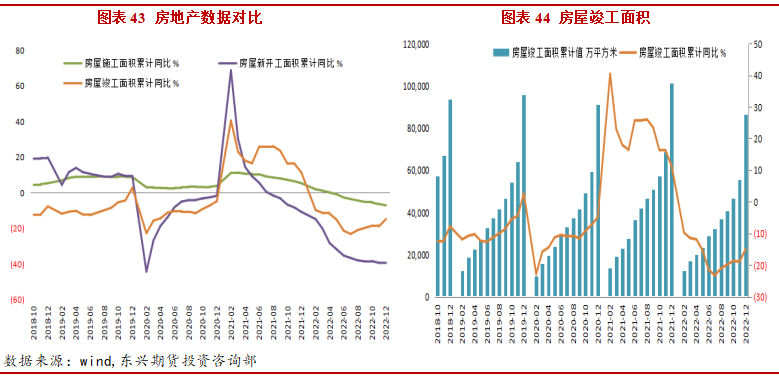

12月全國房地產開發投資累計132895.41億元,同比下降10%。房屋施工面積累計904999.26萬平方米,累計同比下降7.2%。房屋新開工面積累計120587.07萬平方米,累計同比減少39.4%。地產下滑趨勢尚未出現根本性改變,房地產政策力度持續。2022年以來,房地產行業“救市”政策密集出臺,從“因城施策”到央行、銀保監會“保交樓”,從“穩需求”到“穩房企”。直至房地產信貸、債券、股權融資改善政策三箭齊發。房地產下行壓力仍存,但竣工端略有企穩。

不同於螺紋鋼水泥,銅鋁等有色金屬主要用於房屋建設後半段,房屋竣工面積更具有參考意義。1-12月房屋竣工面積累計值爲86222.22萬平方米,累計同比減少15%。

四、行情展望

本月銅價震蕩偏強運行,主力合約衝擊7萬大關後回落,主因國內外宏觀預期劈叉和國內預期和現實的不同步。美國通脹和就業數據顯示韌性,美聯儲緊縮壓力壓制,加息預期支撐美元指數偏強震蕩。國內經濟復蘇預期偏強,兩會前擴內需和穩地產政策預期,市場情緒樂觀銅價獲得支撐。

供應端,海外礦端幹擾事件頻發,銅精礦加工費連續下行但後續仍有回升預期。電解銅新產能即將落地,但密集檢修期也將來臨,電解銅產量釋放受限。進口窗口仍維持關閉,洋山銅溢價低位進口清關需求疲弱。

消費端,高銅價抑制下消費復蘇不及預期。現貨市場交投冷清,下遊採購謹慎按需補庫,貼水持續走闊。1月汽車產銷偏弱,家電開工較弱。兩會臨近,市場對政策預期較強。地產端需求或將回暖,電網投資支撐用同需求。LME庫存持續去化並處於絕對低位,國內季節性累庫幅度較大,但增幅有所放緩市場等待去庫拐點來臨,全球庫存緊張緩解低庫存支撐減弱。

總體來說,近期國內外宏觀預期走叉,海外加息預期美元走勢偏強壓制,國內兩會臨近樂觀情緒偏濃支撐。基本面下遊消費復蘇偏弱,累庫幅度放緩。預計三月銅價在強預期邏輯下走勢仍偏強,預計價格區間68000-72000元/噸。關注去庫拐點,需求復蘇情況。