本周觀點

* 銅價上周企穩並震蕩運行,與我們周報中對於滬銅“在當前位置獲得支撐”的提示吻合,再往後看,在經歷通脹風險前置的衝擊後,銅價大概率仍將震蕩上行;

* 今年5%的經濟增長目標一度讓市場對於強刺激的預期落空,其實本來就不應該對於強刺激抱有太多幻想,5%的增長目標體現了底線思維,最終增速落在多少仍然需要通過經濟內生動力所呈現的信號去修正;

* 5%的經濟增長目標對應到精煉銅的需求調整上其實較爲復雜,假定5%增速的達成是以非地產領域去完成,那麼相對簡化的處理方式是去下調需求模型中關於地產領域銅需求的增速,但是由於地產需求在精煉銅總體需求中佔比較低,並且去年無論是新開工還是竣工的負增長都已經非常顯著,今年大概率不會更壞,所以需求模型中這部分增速的下調對於精煉銅消費的影響並不顯著;

* 本周五及下周初的美國非農與通脹數據依然關鍵,但是由於2月以來,做空美元和做多美債的交易已經修復充分,且目前利率期貨隱含的加息預期也與聯儲的預期管理相匹配,因此除非非農與CPI雙雙大超預期,市場會對3月加息50BP以及利率終點擡升至6%進行定價,否則美元與利率再進一步趨勢性向上的空間有限;

* 目前國內消費也在逐漸恢復,我們仍然對旺季消費的環比改善持樂觀態度,接下來可能的場景是國內需求進一步改善,而美元的上漲暫時告一段落,在這種組合下銅價大概率將震蕩上行。

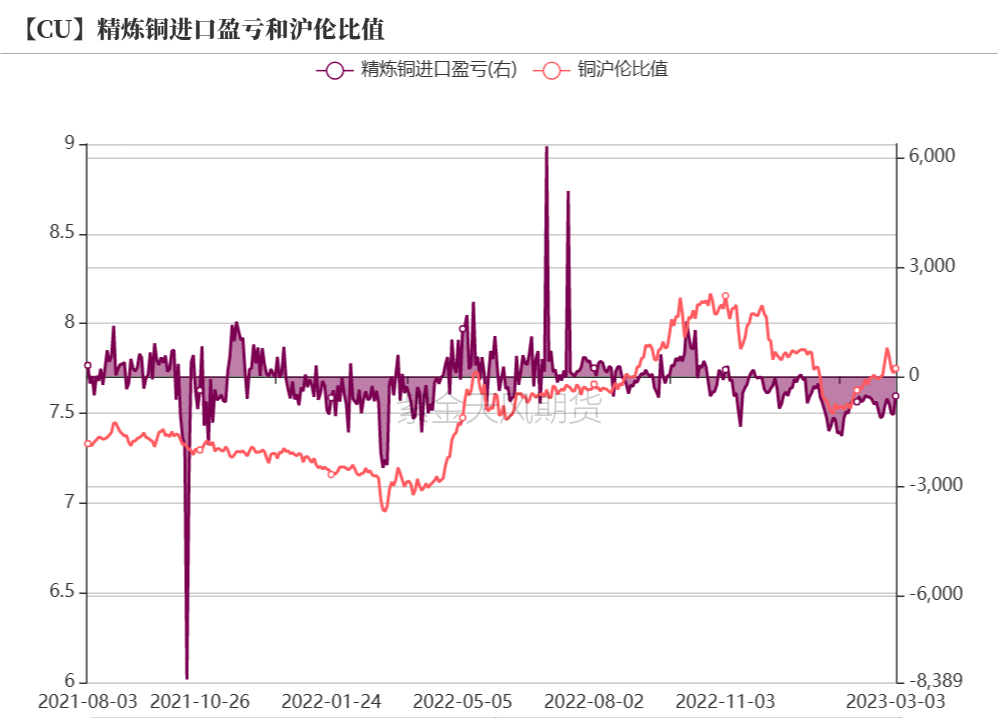

* 基本面上,從LME庫存間流動來看,釜山倉庫庫存出現一定增量,如我們之前預期,預計LME亞洲倉庫增加將維持至三月中旬。電解銅市場,本周初現銅進口虧損有所收斂,但後續依然需要關注進口貨源對現貨市場供應端的影響。若進口銅貨源依舊保持偏緊態勢,將從一定程度支撐現貨底部報價,並對期貨價格形成良好支撐。近期,進口窗口虧損空間維持穩定,虧損空間在500元/噸左右。後期來看,國內庫存增減進入瓶頸,國內煉廠繼續操作前期出口貨源,下遊等待更低位入市,後期暫無大量整船貨源到港,預計在消費大量回歸後,庫存才有望出現一定量消化,預計3月底前比價有望逐步修復。

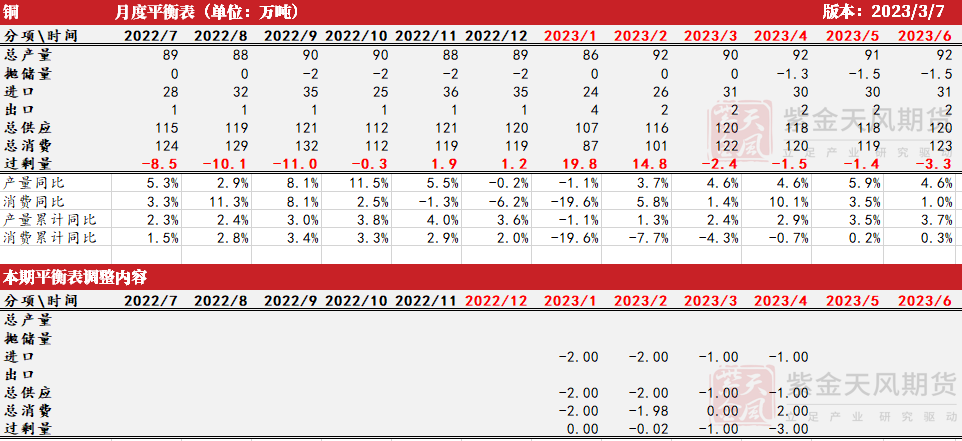

月度平衡表

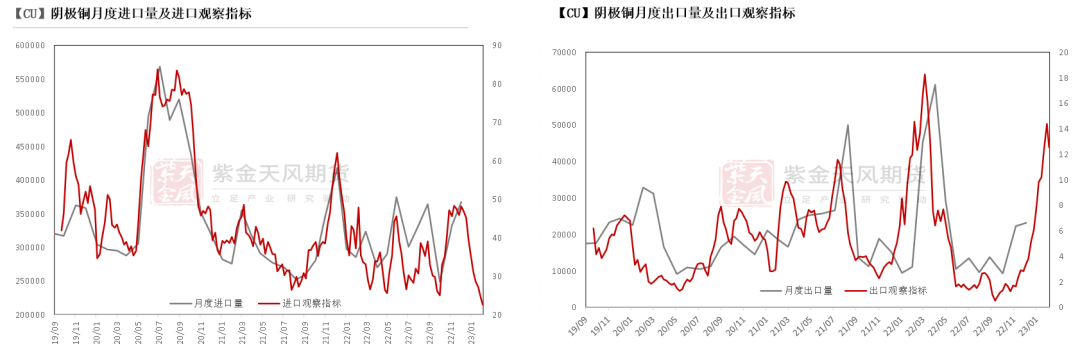

* 截至3月7日,根據海關總署公布的數據,今年1-2月未鍛造銅及銅材進口量約87.9萬噸,同比下滑9.3%,因此我們分別下調了這兩個月的進口量約2萬噸。

根據當前下遊的訂單情況,我們預期3-4月消費將較前兩個月有明顯改善,後續維持月度小幅去庫狀態。

數據來源:SMM,鋼聯,紫金天風期貨研究所

周度基本面情況

主要礦企新聞更新

* 【Freeport:全球第二大銅礦印尼Grasberg重新開始運營】Freeport-McMoRan的首席執行官Richard Adkerson表示,印尼山體滑坡後,Grasberg銅礦重新開始運營,包括開採和工廠,並表示這將對2023年全年影響不大,正在採取措施減輕影響。2月12日晚間,因印尼暴雨和山體滑坡的破壞,Freeport暫停其Grasberg銅礦的採礦和加工工作。Freeport-McMoRan預計2023年第一季度的銷售額將低於此前1月份提供的約40.8萬銅和30萬盎司黃金的指導。2022年Grasberg銅總產量爲74.8萬噸。

* 【廈門國貿有色礦產有限公司爲陽谷祥光銅業有限公司等十九家公司重整投資人】陽谷祥光銅業有限公司等十九家公司管理人於2023年2月28日組織召開了陽谷祥光銅業有限公司等十九家公司第二次重整投資人遴選評審會議。按照評審規則,確定廈門國貿有色礦產有限公司爲陽谷祥光銅業有限公司等十九家公司重整投資人,陽谷建發有色金屬有限責任公司爲備選重整投資人。

* 【巴拿馬:和First Quantum即將就Cobre Panama銅礦達成協議】政府談判顧問律師Ebrahim Asvat周二表示,巴拿馬政府和First Quantum (第一量子公司) 即將就經營Cobre Panama銅礦的合同談判達成協議。Asvat表示,協議可能在不到兩周內達成,並指出只剩下三個問題需要解決,其中兩個正處於談判的最後階段。第三個問題是“經濟方面”,涉及公司要求更多的稅收減免,這將損害政府的礦山收入。盡管如此,Asvat表示,他相信“協議即將達成”。2022年Cobre Panama銅產量爲35萬噸,同比增長5.7%。

* 【贊比亞Mopani:事故致工人死亡後暫停一個礦井作業】周二,贊比亞Mopani銅礦公司表示,在發生事故導致一名工人死亡後,該公司在首都盧薩卡以北350多公裏的基特韋的一個礦井暫停了作業。該公司表示:事故發生在3360英尺的高度,當時一隊承包商員工據稱正在將污泥裝載到一輛靜止的地下鐵路貨車上。一名承包商員工在這一過程中受了致命傷。事故周圍的情況仍不確定。南礦體豎井的作業暫停,等待政府部門的調查。原預計Mopani銅礦2023年銅產量10萬噸。

數據來源:根據新聞整理,紫金天風期貨研究所

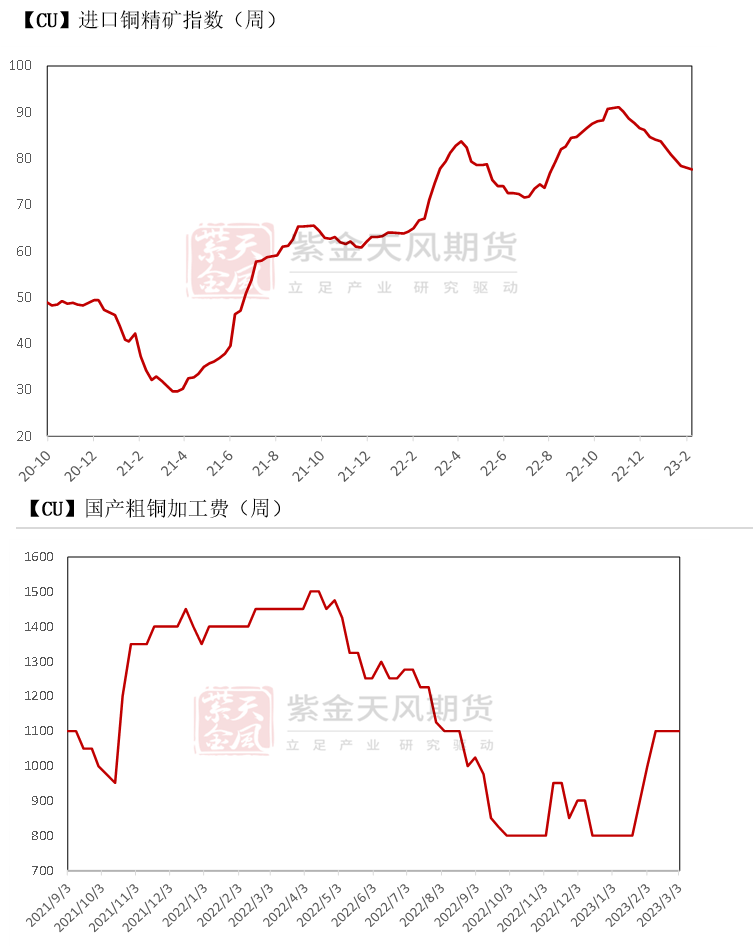

銅精礦/粗銅加工費

* 銅精礦方面,截止上周五(3月3日)SMM進口銅精礦指數(周)報77.64美元/噸,較上期2月24日指數減少0.24美元/噸。自2022年年底以來銅精礦生產端和發運端幹擾事故頻發,衝擊銅精礦現貨市場在銅精礦生產端和發運端的雙重打擊下,銅精礦現貨加工費指數連續十三次下跌。周內現貨TC基本維持穩定。供應端的幹擾繼續減弱,印尼grasberg銅礦自2月底開始恢復運營,與預期一致,市場關注的巴拿馬、祕魯,巴拿馬銅礦採礦業務於2月23日暫停,持續幹擾市場。市場主流交易4月貨物。

* 值得關注的是,銅精礦市場基本面看似多災多難,但根據市場反饋的情況來看供應幹擾率低於市場預期,並未像市場傳聞如此悲觀。在發運端上,海外港口運力持續修復。Ventanas港口去年失火後運力受損,某礦企投入兩套臨時租賃的“抓鬥”設備,恢復30%-50%的港口運力,港口運力恢復快於市場預期。祕魯Matarani港口封鎖解除,Cerro Verdo礦可通過該港口正常發運。此前因First Quantum Minerals宣布的Cobre Panama銅礦暫停生產,已有消息稱First Quantum已經與巴拿馬政府達成和解復產在即,另外First Quantum Minerals並未對中日韓等國家有業務往來的冶煉廠宣布不可抗力或發運延誤的通知。在生產端上,祕魯Las Bambas銅礦之前雖然受堵路的影響鉬精礦生產作業停止,但銅精礦浮選作業仍維持較高水平。Antapaccy實際停產11天,少於市場預期,另外Las Bambas銅礦仍受到其他社區堵路影響不能成功從Matarani港口發運。Batu Hijau銅礦停產裝期延誤和Grasberg銅礦短時間內停產,其中Batu Hijau銅礦預期將於3月底4月初恢復生產,Grasberg也在2月28日宣布恢復生產符合市場預期。4月起,中國大冶總部、江銅、銅陵金冠、青海銅業等冶煉廠即將進入檢修期,考慮到南美港口運力持續恢復、海外礦山生產情況好於預期以及智利QB2即將官宣投產,預計現貨TC有望於二季度上旬回升。

數據來源:SMM,紫金天風期貨研究所

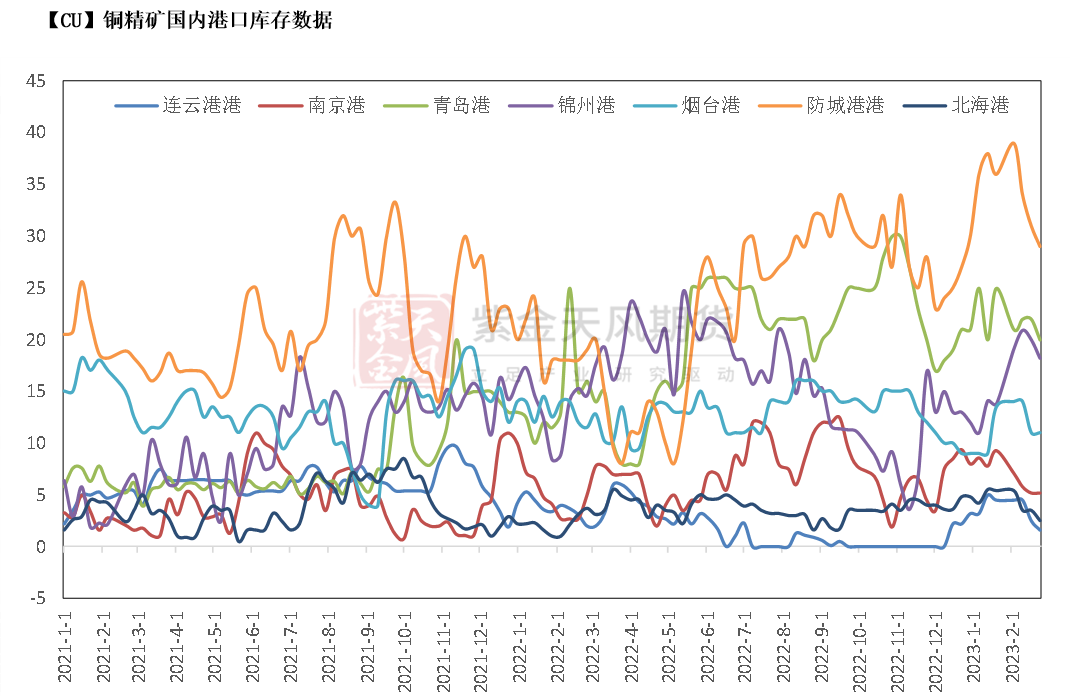

銅精礦港口數據

* 上周,中國7個主流港口銅精礦庫存89.1萬噸,較上周增加1.8%。分港口來看,主要增量來自錦州港。

數據來源:鋼聯,紫金天風期貨研究所

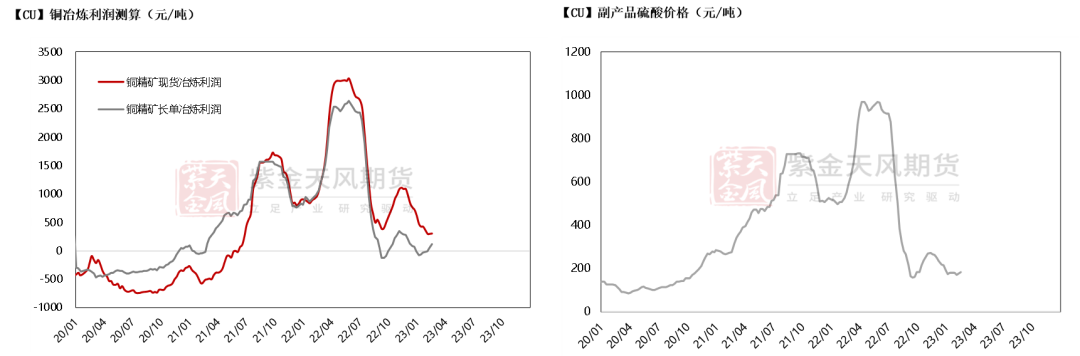

冶煉利潤

* 上周,銅精礦現貨與長單冶煉利潤盈利空間有所擴大,得益於銅價小幅反彈,長單利潤繼續增至270元/噸左右,現貨利潤增加至370元/噸。

數據來源:SMM,紫金天風期貨研究所

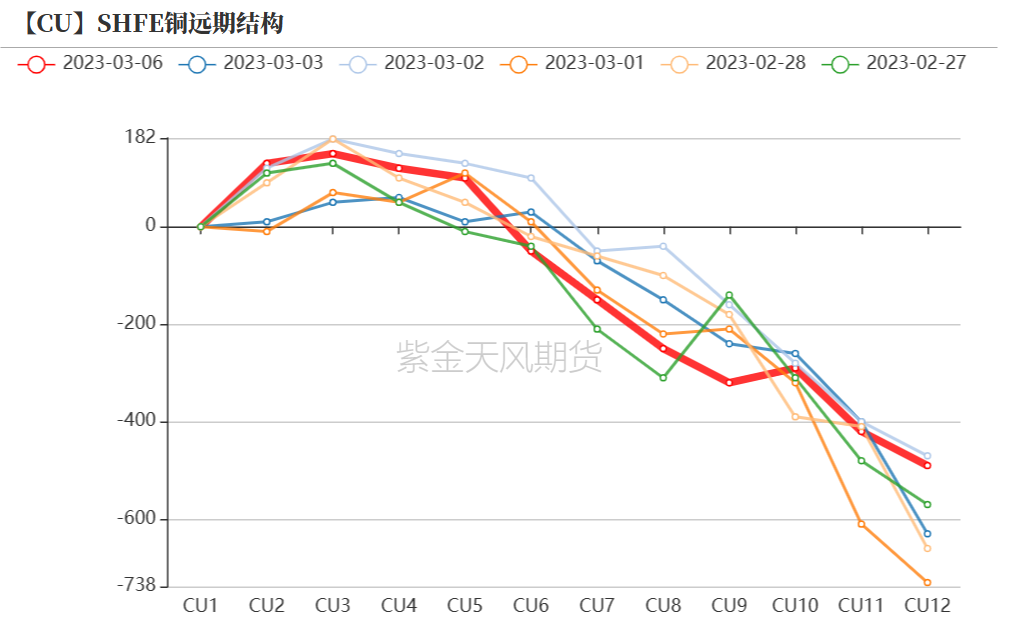

滬銅價差結構

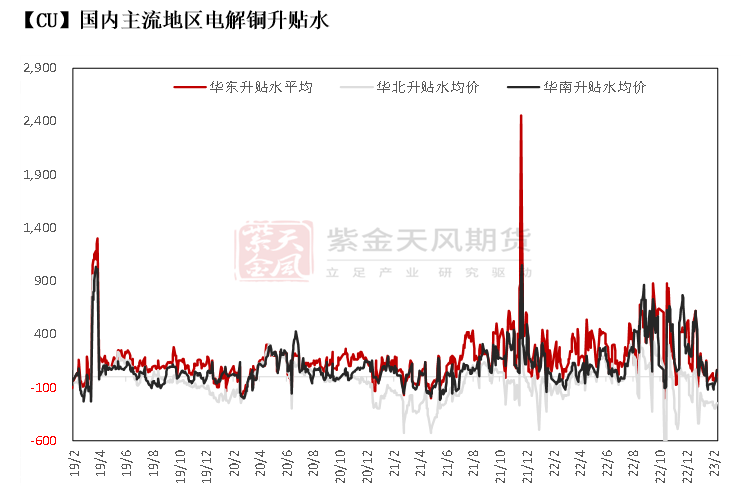

* 上周,銅價衝高受阻,且月末因素影響市場交投,而比值不利令進口清關貨源依然吃緊,市場整體供應下降,尤其持貨商在無明顯資金壓力的情況下並未進一步看跌銅價,多挺價出貨,除去周一因次月票據因素出現的大貼水之外,周內貼水快速收窄至平水附近,並在此後多報價於此水平。隨着交割臨近,持貨商挺價情緒較高,市場低價貨源難覓,尤其溼法非標非注冊品牌稀少,溼法品牌與平水銅幾無價差。本周初現銅進口虧損有所收斂,但後續依然需要關注進口貨源對現貨市場供應端的影響。若進口銅貨源依舊保持偏緊態勢,將從一定程度支撐現貨底部報價,並對期貨價格形成良好支撐。

數據來源:SMM,紫金天風期貨研究所

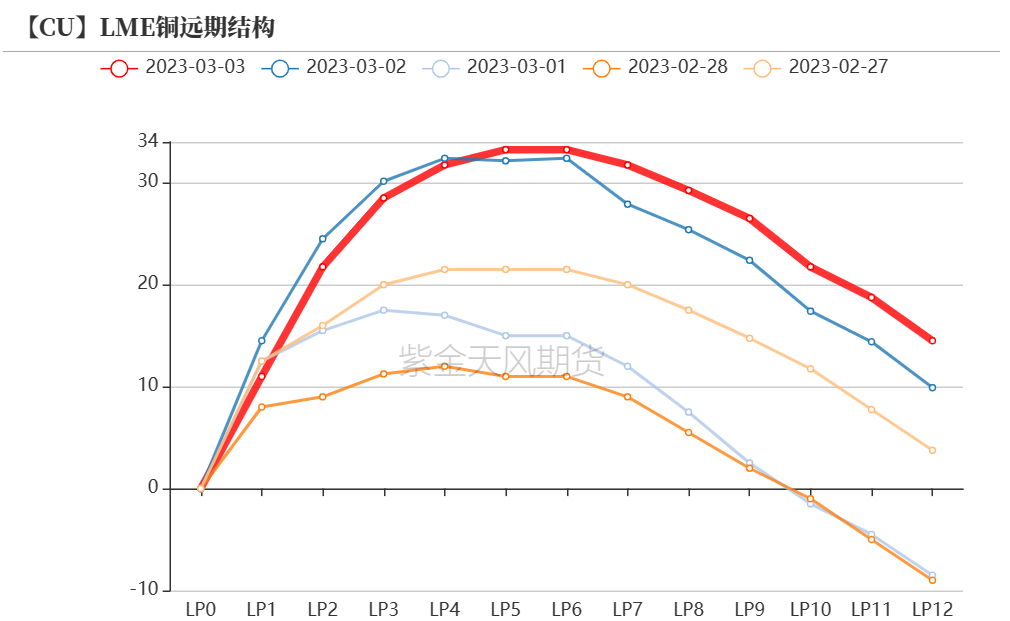

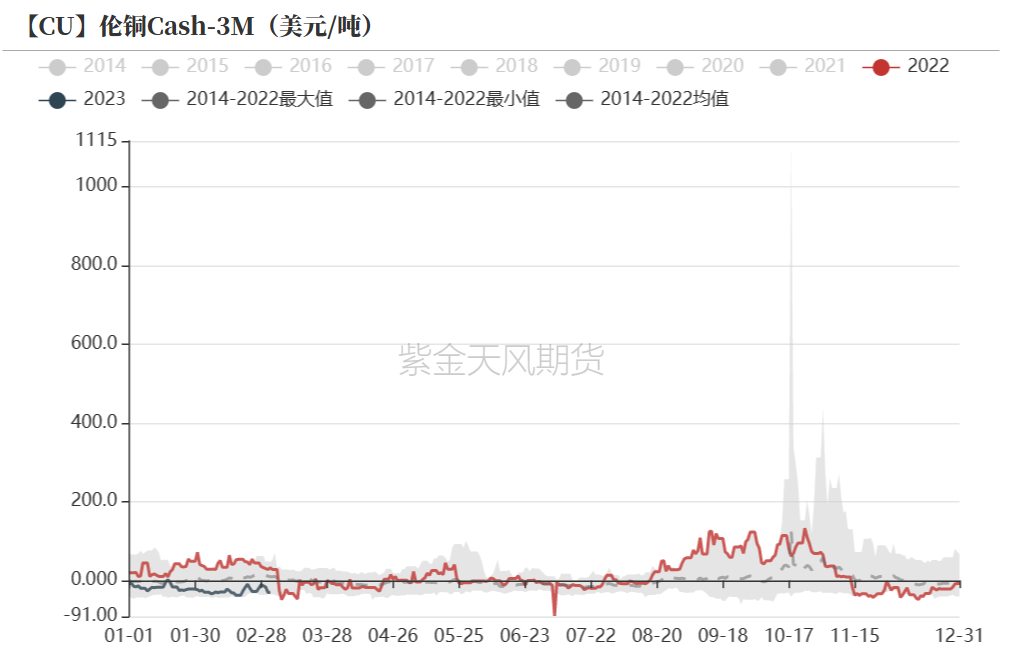

倫銅結構曲線

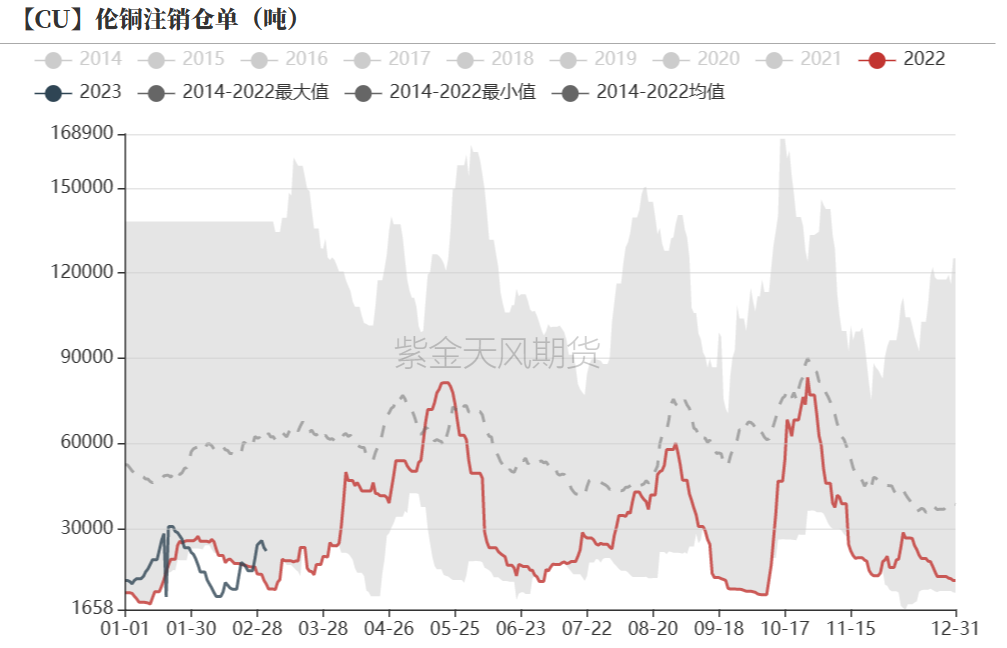

* 截至3月24日,倫銅庫存維持在7.05萬噸附近,注銷倉單比例增至31.54%左右。同時,cash月在貼水29美元/噸附近。從庫存間流動來看,釜山倉庫庫存出現一定增量,如我們之前預期。預計LME亞洲倉庫增加將維持至三月中旬。

數據來源:Wind,紫金天風期貨研究所

倫銅持倉與倉單集中度

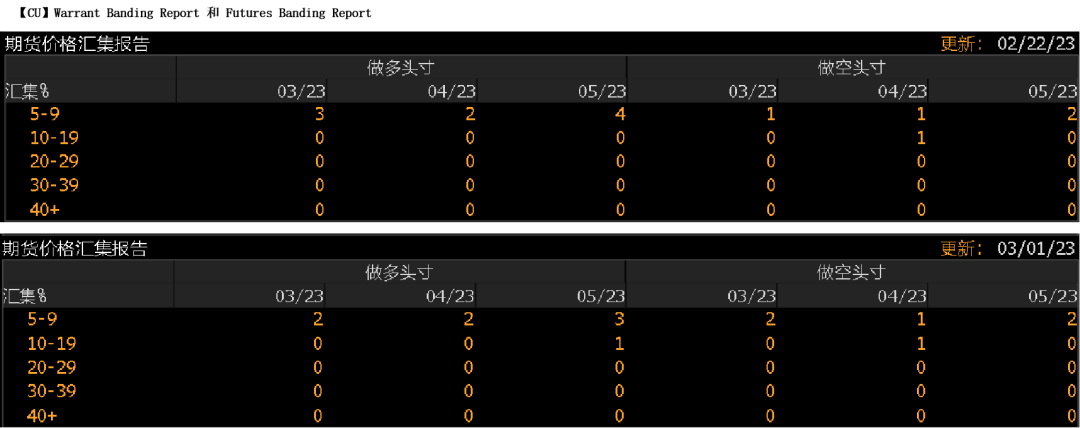

* LME的Futures Banding Report顯示銅價多頭持倉短期輕中持倉持續減少,遠月輕倉亦有下降,同時空頭短期輕持倉有所增加。短期價格走勢維持箱體震蕩。

* Cash Report、Warrant Banding Report顯示市場集中度基本持平。

數據來源:Bloomberg,紫金天風期貨研究所

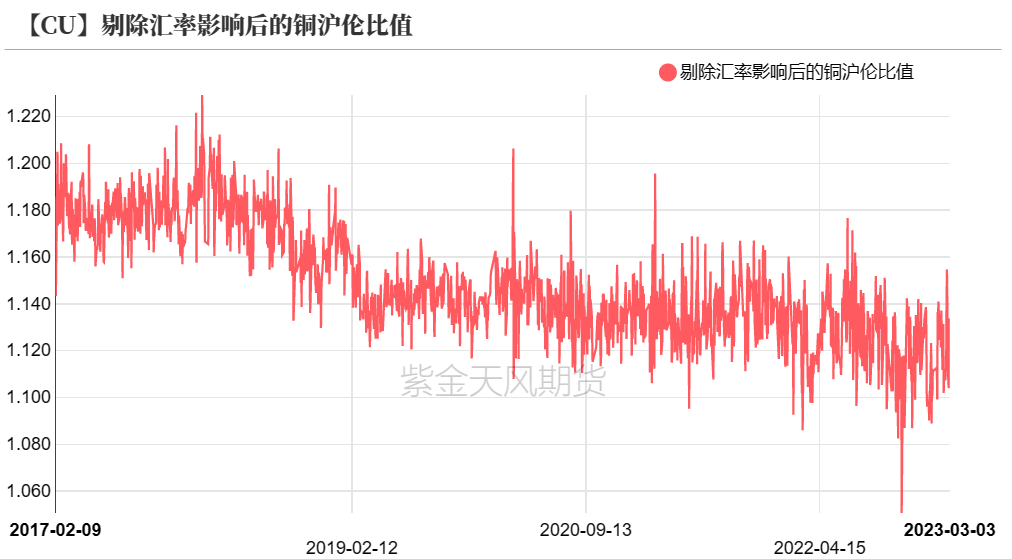

滬倫比值變動

* 近期,進口窗口虧損空間維持穩定,虧損空間在500元/噸左右。後期來看,國內庫存增減進入瓶頸,國內煉廠繼續操作前期出口貨源,下遊等待更低位入市,後期暫無大量整船貨源到港,預計在消費大量回歸後,庫存才有望出現一定量消化,預計3月底前比價有望逐步修復。

數據來源:紫金天風期貨研究所

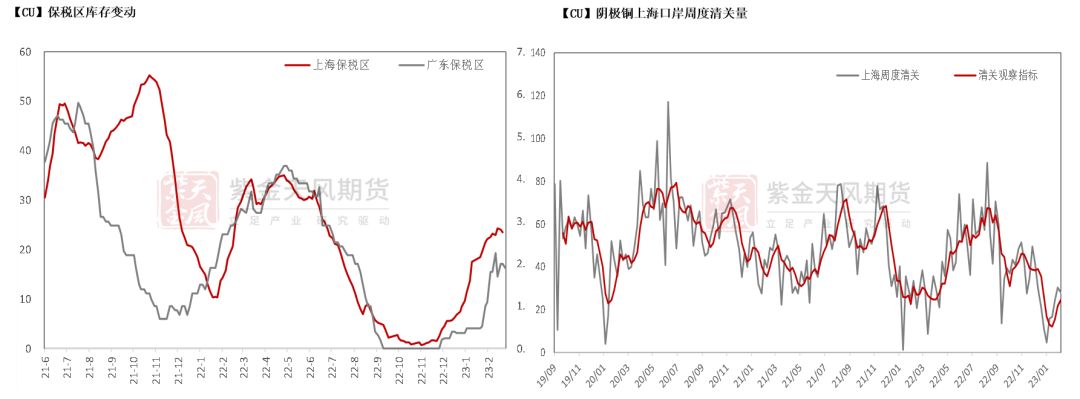

保稅區庫存變動以及上海口岸到港量

* 近期進口維持虧損狀態,國內煉廠繼續出口保稅區操作。上周進口操作依然有限,到船貨源稀少,導致市場開始調用保稅區蓄水池現貨,最終上海保稅區庫存總量出現近期來首次減少,降至23.43萬噸左右。從清關數量來看,上周清關量維持穩定,但保稅庫清關量增加明顯,清關總量在2.78萬噸。近期清關主流品牌爲:國產、韓國、日本等品牌。另外,廣東保稅區庫存略降至1.9萬噸左右。

數據來源:SHMET,紫金天風期貨研究所

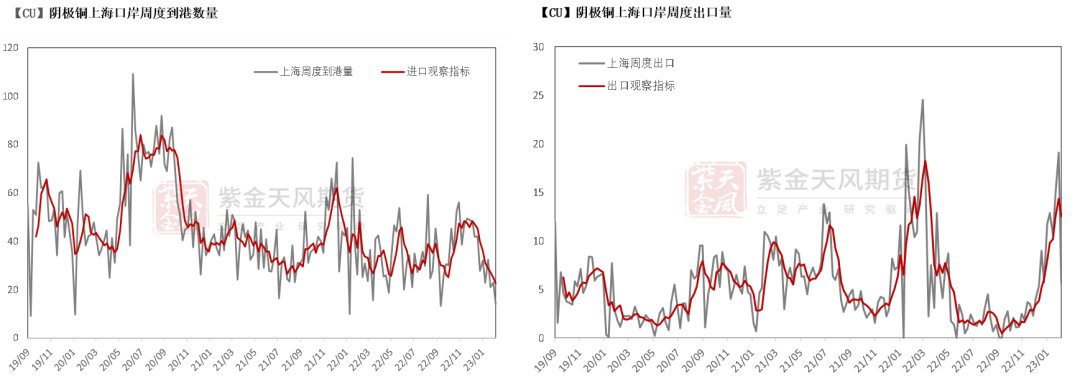

上海口岸周度清關及出口量

* 上周,到港船貨數量明顯下降,船貨量在1.4萬噸附近,因歐美經濟逐步復蘇後,部分貨源調取運往歐美當地,減少運往中國佔比。另外節後依然有部分國內貨源入保稅區,周度電解銅出口至保稅區量增加至0.56萬噸。周度精煉銅出口境外量爲零。

數據來源:SHMET,紫金天風期貨研究所

月度進出口量及觀察指標

數據來源::SHMET,紫金天風期貨研究所

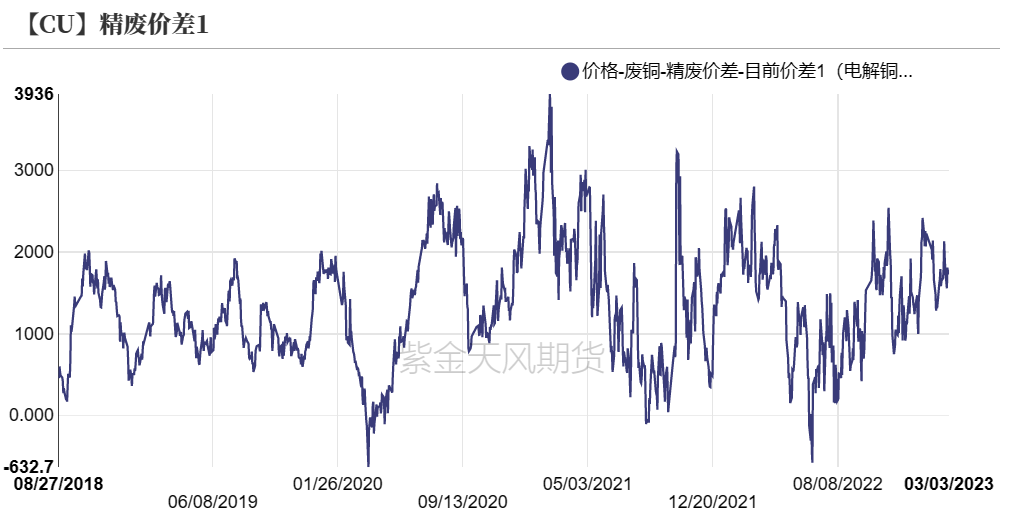

廢銅市場

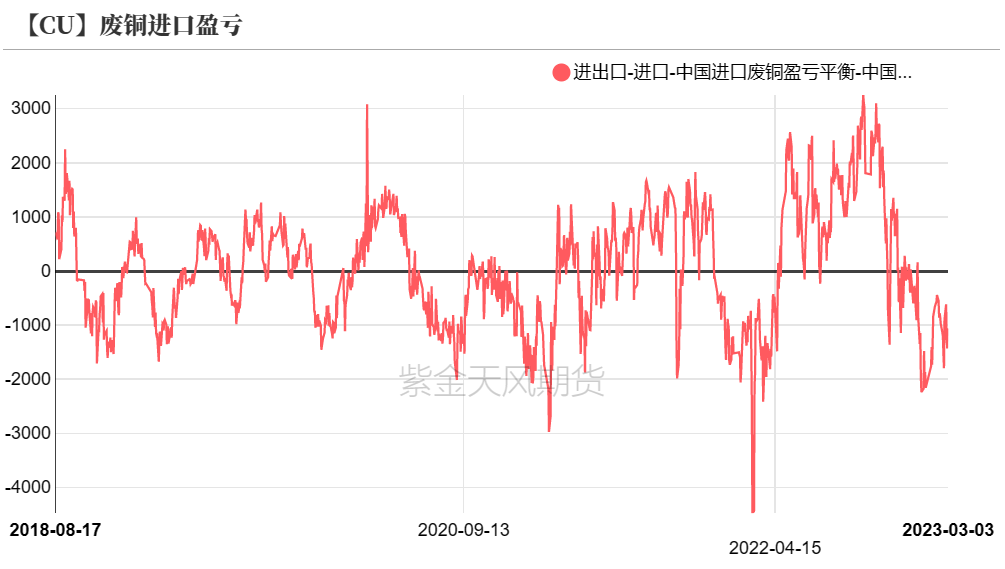

* 截至3月3日,光亮銅與電解銅的含稅精廢價差維持在1800元/噸左右,廢銅進口維持在虧損狀態。周內市場貿易氛圍冷清,多數貨商持觀望態度,出貨謹慎,但周中廢銅價格逐步走強,市場交投氛圍升溫,提振貨商出貨意願,將前期低價貨源尋高價拋售,及時鎖定利潤,市場流通貨源涌現,成交稍有好轉。下遊方面,雖然在銅價上漲刺激下,終端需求開始回暖,但是受終端消費恢復緩慢影響,加之由於出口方面受限,成品銅棒市場消費與往年同季度相比仍有不足,且本周行情波動較大,廠家雖有接到成品訂單,但也擔心高價原料帶來的隱性風險,不願過多採購。

* 三月隨着兩會的召開,陸續將有更多支持基建、房地產相關的政策落地,終端消費逐步恢復。宏觀經濟利好政策的不斷發布將會助力銅價再衝高位,在絕對價格較高時,再生銅原料替代效應尤爲明顯,因此三月再生銅原料的需求會逐步釋放。值得注意的是,由於二月下遊消費並未完全復蘇導致再生銅杆廠有量成品庫存累庫,因此三月再生銅杆廠以降成品庫存爲主,再生銅原料需求釋放較爲緩慢。雖近兩個月之中再生銅原料進口盈虧一直處於倒掛狀態三月到港再生銅原料有限,但銅價階段性衝高,仍會爲市場帶來邊際供給量的增加。總體來說,較少的再生銅原料邊際供給增量與緩慢邊際需求量增加達成一致,因此再生銅原料供給在三月供給將趨於平衡。

數據來源:SMM,鋼聯,紫金天風期貨研究所

下遊企業及終端

本周銅價衝高受阻,下遊表現如何呢?具體如下:

* 精銅制杆:周精銅杆企業生產表現整體略有回升,前期因設備檢修的企業陸續恢復生產,市場產出進一步增加;但華南一帶表現依然不理想,雖然多數企業已經恢復到正常的生產節奏中來,但依然有個別企業處於停滯狀態。本周精銅杆企業整體發貨表現環比有所增加,下遊提貨速度有所加快,部分企業的發貨情況已達到正常水準,甚至小幅高於正常水平。在提貨增加的背景下,一些精銅杆廠家開始增加原料補庫,原料庫存水平有增加的趨勢。

* 再生制杆:周再生銅杆企業生產保持平穩,近期線纜企業下遊產業如光伏、電、國網、基建等開工表現尚可,市場消費逐步回暖中,故而企業成品庫存積壓也有一定的緩解,資金周轉壓力得到減輕。原料採購上,多數企業本周反饋原料庫存下滑明顯:一是由於銅價波動劇烈,再生銅原料溢價現象不改,原料採購較爲困難;二是有企業意圖降低原料庫存量來緩解資金周轉壓力。

* 銅管:上周,銅管現貨價格支撐動力不太足,因此在一定剛需的下遊適量補貨需求支撐下,市場出現階段性走貨好轉,周內銅管企業周度總產量增加。目前,部分企業有部分訂單尚未交付,因此生產排產較爲穩定,其產能利用率及產量處於穩中有升的狀態。

* 銅板帶:上周,由於銅價波動較大,周內銅板帶現貨價格波動較大,市場參與者多謹慎採購,市場成交量小幅下滑。目前,部分企業表示對後市銅板帶下遊需求持謹慎態度,目前經濟復蘇預期樂觀,但終端需求回升的確定性並不強,需要政策方面進一步明朗,部分銅板帶企業表示將逐漸將重心轉移到新能源板塊,加大在新能源方面訂單的比列,且需要關注3月份政策的釋放情況。當前電器以及房地產訂單改善不明顯,銅板帶訂單有所下滑。

* 銅棒:上周,由於銅棒價格不穩,整體寬幅波動較大,下遊企業還未進入旺季,採購需求量不大。前期原料價格較高,銅棒企業庫存仍有高價貨源,後期銅棒價格下跌後,銅棒企業面臨虧損風險,部分中小企業調價幅度較小,或者接單意願不強,導致整體產出下滑,目前需求並不穩定,銅棒產出受到制約。

數據來源:SMM,鋼聯,紫金天風期貨研究所

庫存變動

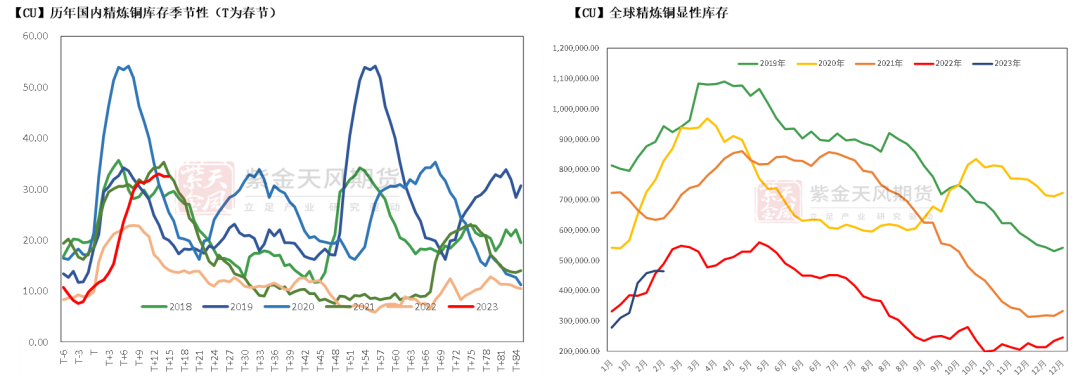

* 上周,LME庫存及國內庫存基本維持穩定,變動量較爲有限。

數據來源:SMM,Wind,紫金天風期貨研究所

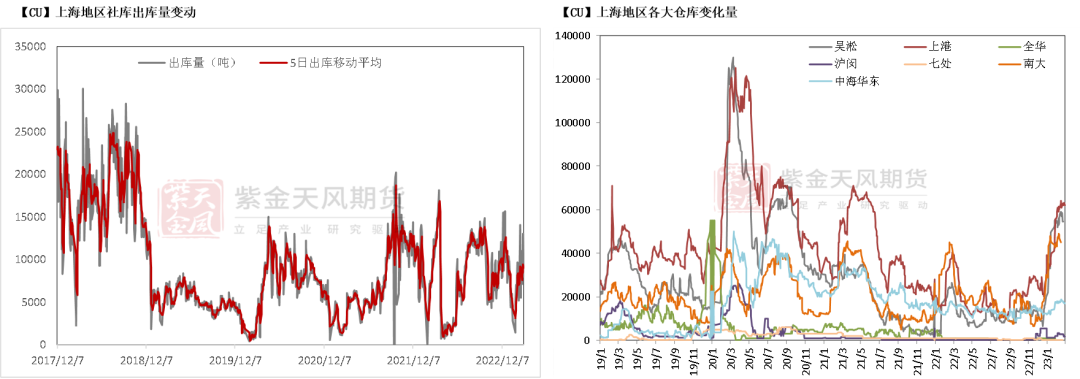

上海地區社會庫存

* 上周,上海庫存略降至17.6萬噸左右。隨着銅價企穩,下遊企業開始調整自身原有心理價位,在68500元附近紛紛點價,周內銅價衝高回落之際單日出庫量達13000噸,也可證明此論點,煉廠維持發貨量穩定,故庫存出現微量下降。

數據來源:鋼聯,SMM,紫金天風期貨研究所

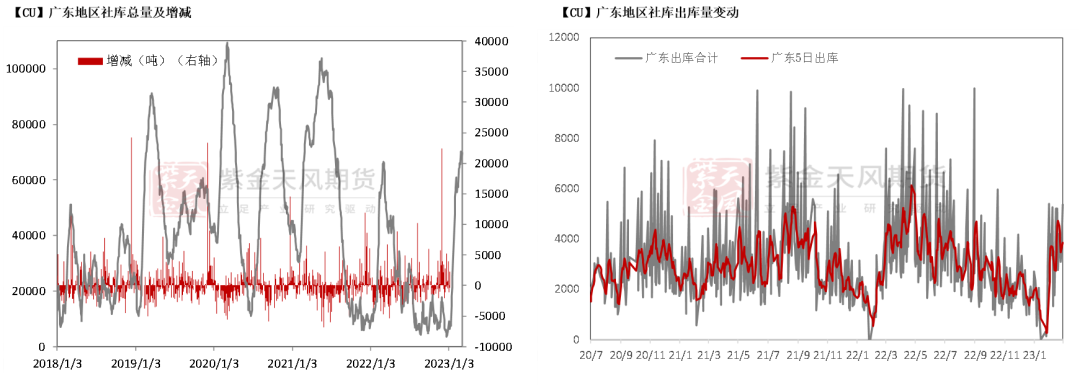

廣東地區社會庫存

* 上周,廣東地區庫存總量維持在6.98萬噸左右,暫未出現明顯變動。

數據來源:鋼聯,紫金天風期貨研究所

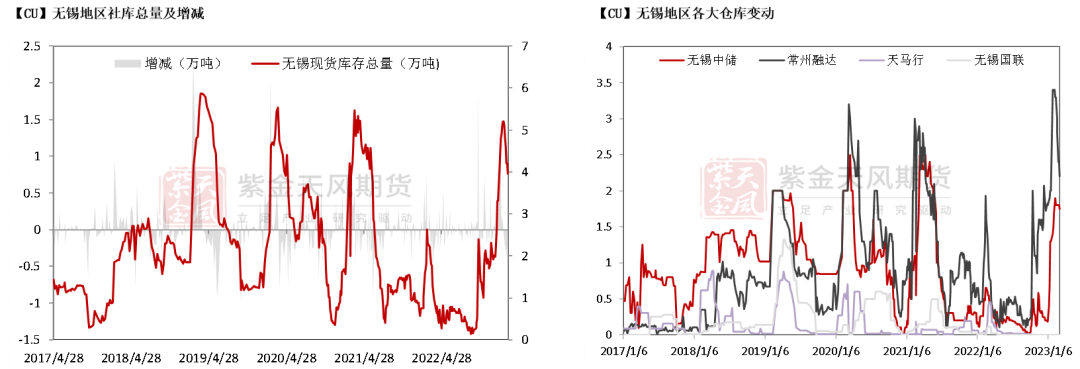

無錫地區社會庫存

* 上周,江蘇無錫地區庫存微降至3.95萬噸,變動幅度較爲有限。

數據來源:鋼聯,紫金天風期貨研究所

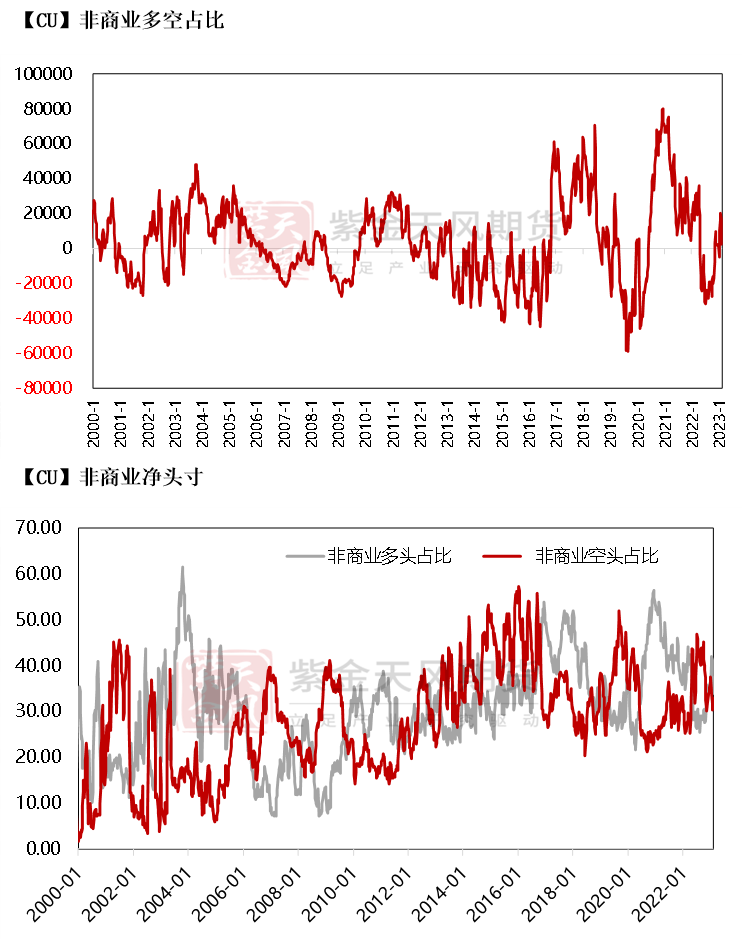

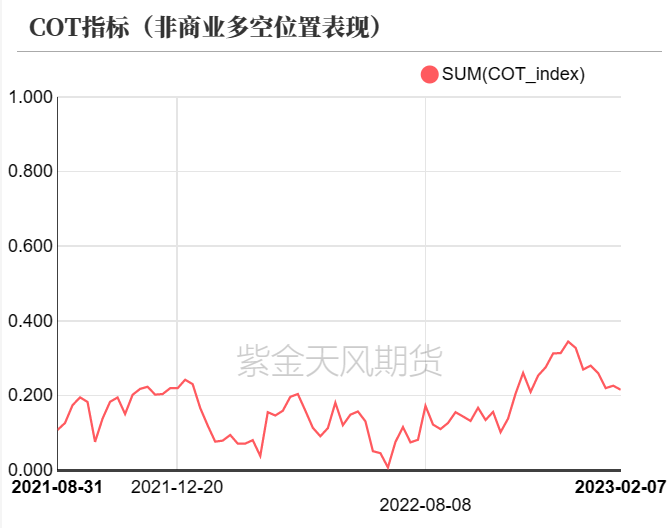

CFTC持倉

* 從2月7日的CFTC持倉來看,非商業多頭與空頭持倉佔比分別爲33.9%、32.8%,多頭減少3.1%,空頭增加2.5%,市場多空操作謹慎。CFTC數據在恢復至正常公布日期前,數據存在滯後性,參考度下降。

* 非商業淨多頭持倉爲2505張,COT指標爲0.383,利空氛圍較前期增加。

數據來源:Wind,紫金天風期貨研究所

作者:衛來

從業資格證號:F3082677

交易諮詢證號:Z0016201

聯系方式:weilai@zjtfqh.com

聯系人:周小鷗

從業資格證號:F03093454

聯系方式:zhouxiaoou@zjtfqh.com

聯系人:徐婉秋

從業資格證號:F3070596

聯系方式:xuwanqiu@zjtfqh.com